Tăng vai trò thể chế phi ngân hàng trong cung ứng vốn

| Diễn đàn chuyên đề về thị trường vốn - tài chính |

San gánh nặng trên vai ngân hàng

Đây là một trong những vấn đề được Phó Thủ tướng Chính phủ Vương Đình Huệ nhấn mạnh tại Diễn đàn chuyên đề Thị trường Vốn - Tài chính (nằm trong khuôn khổ Diễn đàn Kinh tế Việt Nam 2018) với chủ đề “Mở rộng thị trường vốn, tài chính Việt Nam - Giải pháp và thách thức” do Ban Nghiên cứu phát triển kinh tế tư nhân phối hợp với Báo VnExpress tổ chức diễn ra ngày 21/8/2018 tại Hà Nội.

Cùng với các thị trường khác như bất động sản, khoa học – công nghệ, lao động, hàng hoá - dịch vụ, phát triển thị trường vốn – tài chính là một trong những giải pháp của Chính phủ trong phát triển DN Việt Nam.

|

| Phó Thủ tướng Vương Đình Huệ chủ trì diễn đàn |

Dẫn ra con số được Tổng cục Thống kê công bố cuối năm 2016, khi chỉ có 47% DN hoạt động tại Việt Nam có lợi nhuận, 53% số DN không có lợi nhuận, Phó Thủ tướng nêu vấn đề: “Phải chăng do vốn mỏng nên khiến DN kinh doanh thiếu khả quan?”. Tuy nhiên, giữa thị trường tín dụng với thị trường vốn đang có sự mất cân đối rất lớn, thậm chí ngay trong chính hoạt động tín dụng mất cân đối giữa tỷ trọng với các dịch vụ gia tăng như phi ngân hàng. Nhiều TCTD hiện nay vẫn chủ yếu dựa vào hoạt động tín dụng, nên gánh nặng huy động vốn trên vai hệ thống ngân hàng đang quá sức.

Đề cập tới sự mất cân bằng trong vai trò cung ứng vốn cho thị trường giữa hệ thống NHTM và các định chế phi ngân hàng, Phó Thống đốc NHNN Nguyễn Thị Hồng nhìn nhận, thị trường tài chính dù chưa phát triển thật sự đúng theo mong muốn, song thị trường chứng khoán và thị trường tiền tệ đã ghi nhận những phát triển mạnh mẽ hơn trong thời gian qua. Khi ở thị trường chứng khoán, vốn hoá thị trường năm 2017 tăng trên 70%. Với thị trường tiền tệ, tỷ lệ tín dụng/GDP hiện ở khoảng 130%. Tuy nhiên, thực tế cho thấy quy mô thị trường trái phiếu DN còn khá thấp chỉ khoảng 1,25%; chiếm chủ yếu vẫn là trái phiếu Chính phủ (TPCP).

Thế nhưng cho dù nguồn vốn của các ngân hàng đa phần là ngắn hạn, song thời gian qua, hệ thống ngân hàng vẫn phải “gánh” nhu cầu vốn của nền kinh tế, trong đó nặng gánh nhất là nhu cầu vốn vay trung, dài hạn. Chính áp lực cho vay trung, dài hạn lớn khiến cho các TCTD đang phải đối mặt với rủi ro về chênh lệch kỳ hạn.

Đó cũng chính là lý do những năm qua, NHNN rất chú trọng trong việc chỉ đạo các NHTM cân đối nguồn vốn, kiểm soát tín dụng với các lĩnh vực tiềm ẩn rủi ro như bất động sản, chứng khoán, BOT... Trong các văn bản quy định hiện hành, NHNN cũng đã có những quy định đối với tỷ lệ vốn ngắn hạn cho vay trung, dài hạn. “NHNN luôn quan tâm và kiên định với mục tiêu kiểm soát lạm phát, phối hợp giữa chính sách lãi suất và tỷ giá để luôn tạo lợi tức nắm giữ cho đồng Việt Nam. Có lộ trình theo hướng thu hẹp, giảm dần tình trạng đôla hoá trong nền kinh tế”, Phó Thống đốc Nguyễn Thị Hồng nhấn mạnh.

Xây dựng thị trường chứng khoán lành mạnh

Chia sẻ tại Diễn đàn, ông Fiachra MacCanna - Giám đốc điều hành, Giám đốc Bộ phận Phân tích Công ty cổ phần Chứng khoán TP. Hồ Chí Minh (HSC) cũng nhận thấy, phát triển vốn dài hạn là một trong những giải pháp để các ngân hàng cần nâng vốn để giảm tình trạng vốn mỏng, đồng thời cung cấp các giải pháp để có gói vay dài hơn.

“Khi nói đến vốn dài hạn là nói tới các khoản vay thế chấp dài hạn, trong thời gian 30-40 năm. Trong khoảng 20 năm nữa, Việt Nam sẽ xây dựng được các khoản vay dài hạn lớn, dựa vào quỹ hưu trí tư nhân, một công cụ cung cấp vốn dài hạn hiệu quả. Đây cũng là một trong những giải pháp nâng nguồn vốn cho các DN. Bên cạnh đó, thị trường trái phiếu, trong đó có trái phiếu DN cũng đóng vai trò quan trọng. Ngay từ bây giờ Việt Nam cần đẩy nhanh xây dựng Quỹ này”, ông MacCana nói.

Cũng bàn về các giải pháp mở rộng thị trường vốn dài hạn cho Việt Nam trong bối cảnh hiện nay, ông A.Alatabani - chuyên gia trưởng thị trường tài chính Việt Nam của Ngân hàng Thế giới chia sẻ, CMCN 4.0 là cơ hội để Việt Nam tạo ra bước đột phá, đổi mới sáng tạo, khắc phục tình trạng vốn mỏng, đặc biệt mở rộng nguồn vốn dài hạn. Trong đó, việc phát hành TPCP là bước đi phù hợp với bối cảnh Việt Nam hiện nay.

Ông Alatabani cũng cho rằng, với đầu tư dài hạn phải nghĩ xem làm cách nào huy động nguồn vốn nhàn rỗi của người dân. Đồng thời tạo môi trường tốt để có khoản đầu tư dài hạn, tạo điều kiện cho thị trường trái phiếu, chứng khoán của Việt Nam phát triển.

Khẳng định cần có chính sách để cân bằng thị trường tín dụng, thị trường cổ phiếu và thị trường trái phiếu, Chủ tịch Uỷ ban Chứng khoán Nhà nước ông Trần Văn Dũng cho biết, hiện Việt Nam chỉ có khoảng 2.000 nhà đầu tư cổ phiếu, quá khiêm tốn nếu so với các nước trong khu vực. Vì vậy, vấn đề đặt ra là làm sao để phát triển các nhà đầu tư tổ chức; đồng thời cũng không bỏ qua vai trò của các nhà đầu tư cá nhân.

Lắng nghe ý kiến, thảo luận của các đại biểu tham dự, Phó Thủ tướng Vương Đình Huệ khẳng định tín dụng ngân hàng đã và đang giữ vai trò chủ đạo. Tuy nhiên, để giải quyết sự mất cân bằng giữa thị trường vốn và thị trường tiền tệ, một trong những giải pháp quan trọng được Phó Thủ tướng nêu ra là tăng vai trò thể chế phi ngân hàng trong cung ứng vốn cho nền kinh tế, giải quyết tốt mối quan hệ thị trường vốn – thị trường tiền tệ.

Phó Thủ tướng cũng đồng tình với các đại biểu khi cho rằng tái cấu trúc thị trường tài chính gắn liền với ứng dụng các thành quả của kinh tế số, cần ưu tiên xây dựng hệ sinh thái cho sự phát triển nền kinh tế số trước khi xây dựng khung khổ quản lý, phát triển mạnh các dịch vụ tài chính vi mô, Fintech, cho thuê tài chính…

Thông điệp của Chính phủ cũng khẳng định kiên trì xây dựng một thị trường chứng khoán Việt Nam lành mạnh, ổn định, sớm được công nhận thị trường chứng khoán mới nổi vào năm 2020, tạo cơ hội huy động hiệu quả nguồn vốn trung, dài hạn của các nhà đầu tư quốc tế.

Cùng với đó, để phát triển thị trường trái phiếu DN, Phó Thủ tướng nhận thấy cần xây dựng trung tâm giao dịch trái phiếu DN và đưa vào giao dịch ở thị trường trái phiếu bình thường nhằm tăng tính thanh khoản. Thủ tướng Chính phủ cũng đã ban hành Quyết định số 1191/QĐ-TTg để thực hiện lộ trình này.

Các tin khác

Hoa Kỳ và Standard Chartered Việt Nam hợp tác thúc đẩy đầu tư vào năng lượng sạch

Điểm lại thông tin kinh tế ngày 16/4

Phát huy tốt nội lực, Petrovietnam tăng trưởng doanh thu 19%

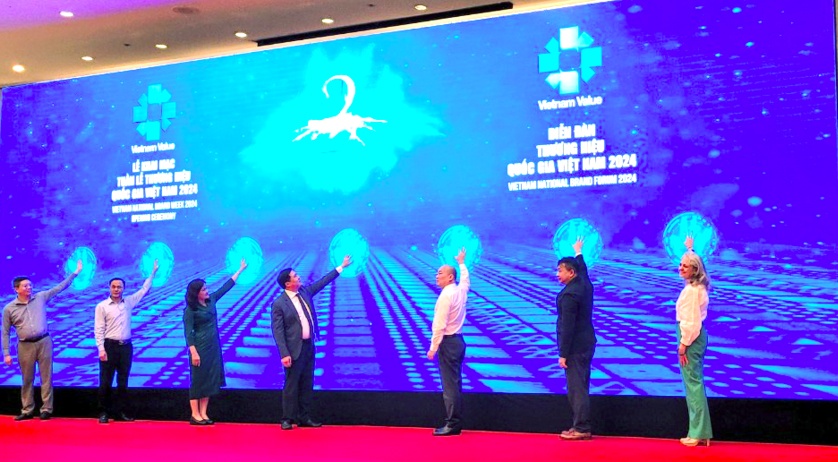

Thương hiệu Quốc gia Việt Nam khẳng định vị thế cao trên trường quốc tế

Điểm lại thông tin kinh tế ngày 15/4

“Lúng túng” đăng ký thuế bằng mã định danh

Điện Biên đẩy mạnh đầu tư kết cấu hạ tầng, đảm bảo giao thông kết nối

Horasis Trung Quốc 2024: Kết nối đầu tư, tái cấu trúc và phát triển kinh tế tuần hoàn

Thủ tướng yêu cầu bảo đảm cung ứng điện trong thời gian cao điểm

Australia - Việt Nam: Hợp tác là chìa khóa mở ra các cơ hội kinh tế

Vốn ngân hàng thúc đẩy kinh tế phục hồi

Sắp Công bố Ấn phẩm Đánh giá Kinh tế Việt Nam thường niên 2023

Điểm lại thông tin kinh tế tuần từ 8-12/4

Diễn đàn hỗ trợ pháp lý đầu tư 2024 tập trung thảo luận về PPP

Người trồng khoai lang đối mặt nguy cơ thua lỗ nặng

Tăng cường phối hợp, triển khai đồng bộ các biện pháp quản lý thị trường vàng

Gỡ vướng cho hợp tác xã trong liên kết chuỗi

Gia hạn thông tư 02: “Liều thuốc bổ” trợ lực doanh nghiệp

Thủ tướng chính thức đồng ý nghỉ 5 ngày liên tục dịp 30/4 - 1/5

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

TP. Hồ Chí Minh: Thông tin rộng rãi việc bảo vệ tài khoản trước những chiêu trò lừa đảo

NHNN Hòa Bình đẩy mạnh phối hợp công tác trên địa bàn huyện Lương Sơn

Quảng Nam nỗ lực kích cầu tín dụng

Dịch vụ VNPAY Taxi trên app ngân hàng đạt top 10 Sao Khuê 2024

Ngỡ ngàng với những tiện ích, dịch vụ “may đo” cho giới thượng lưu tại Vinhomes Royal Island

Uống gì để bản thân “tươi xinh yêu” hơn mỗi ngày?

Vinmec ra mắt VinCare PRIMÉ – mô hình quản lý sức khỏe cho giới thượng lưu đầu tiên tại Việt Nam

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

Nắm bắt “cơ hội vàng” tiếp cận nguồn vốn giá rẻ

TPBank tung gói tín dụng 3.000 tỷ đồng với lãi suất chỉ từ 4,5%

Trải nghiệm thanh toán một chạm Garmin Pay

Ngân hàng NCB chuyển đổi số hướng tới trải nghiệm người dùng

Quản lý tiền điện tiện lợi, thanh toán một chạm trên MoMo

HDBank chia cổ tức 25%, đặt mục tiêu tăng trưởng ở mức cao

Ngân hàng số Timo đạt chứng chỉ bảo mật quốc tế PCI DSS cấp độ cao nhất