Phát triển thị trường vốn: Năm trụ cột cần tập trung

| 4 cải cách khơi thông thị trường vốn, khuyến nghị của WB | |

| Tạo động lực phát triển thị trường vốn |

|

| Thị trường trái phiếu Chính phủ đã có sự tham gia của đa dạng các nhà đầu tư |

Ngân hàng - thị trường vốn: Song hành và bổ sung cho nhau

Cả lý thuyết kinh tế và các thực chứng ở các quốc gia đều cho thấy tăng trưởng kinh tế luôn song hành với sự phát triển của các thị trường tài chính. Mối tương quan đó cũng thể hiện rõ trong suốt hơn 2 thập kỷ qua ở Việt Nam khi tăng trưởng kinh tế cao luôn song hành với tỷ lệ tín dụng tăng mạnh (từ mức chỉ 17% GDP năm 1996 lên khoảng trên 130% GDP hiện nay). Thị trường tài chính ngày càng phát triển nhưng một điểm dễ nhận thấy là vẫn chủ yếu tập trung ở kênh tín dụng ngân hàng. Các thị trường và công cụ khác như trái phiếu, cổ phiếu… tuy tỷ trọng đã tăng nhanh trong những năm qua nhưng vẫn rất nhỏ bé so với các quốc gia phát triển hơn.

Ông Alaweed Altabani - chuyên gia trưởng ngành tài chính của WB cho rằng, trong khi nguồn cung và cơ cấu tín dụng dài hạn của khu vực ngân hàng bị hạn chế (nguyên nhân chủ yếu do tính chất ngắn hạn của nguồn huy động khi trên 80% là tiền gửi từ một năm trở xuống), hay các nguồn vốn vay ưu đãi không còn khi Việt Nam đã “tốt nghiệp ODA” thì việc phát triển các thị trường vốn là giải pháp tốt để huy động vốn cho những dự án dài hạn và rủi ro hơn thông qua sử dụng các công cụ nợ và cổ phiếu. Áp lực và gánh nặng cung ứng vốn cho nền kinh tế - vốn dựa chủ yếu vào tín dụng - nhờ đó sẽ giảm bớt.

“Hiện Việt Nam đang thiếu thị trường huy động tài chính dài hạn”, ông Alaweed Altabani nói. Thị trường vốn ở Việt Nam đã có sự tăng trưởng mạnh trong những năm gần đây nhưng giá trị vốn hóa của thị trường cổ phiếu và trái phiếu vẫn rất thấp so với nhiều quốc gia trong khu vực ASEAN.

Nếu có chiến lược và các giải pháp triển khai tốt, khu vực ngân hàng và các thị trường vốn sẽ bổ sung cho nhau. Trong đó khu vực ngân hàng chuyên sâu hơn về các cơ chế cố định, mang tính chuẩn hóa, dựa vào thế chấp để huy động vốn cho các hoạt động đầu tư kinh doanh truyền thống và ngắn hạn hơn, còn thị trường vốn chuyên sâu theo cơ chế hợp đồng được thiết kế phù hợp theo hoàn cảnh và hầu hết không có đảm bảo. Khả năng chia sẻ lợi nhuận (thị trường cổ phiếu) và chuyển nhượng tài sản (thanh khoản trên thị trường thứ cấp) khiến cho các thị trường vốn trở nên hấp dẫn hơn với các NĐT chấp nhận rủi ro ở mức cao hơn.

Và “luật chơi” cần được quan tâm hơn nữa vì kinh nghiệm cho thấy minh bạch và cạnh tranh là điều kiện cần để đảm bảo thị trường vốn thực hiện hiệu quả vai trò cung cấp nguồn tài chính dài hạn. Trong đó, các cấp có thẩm quyền cần cân đối giữa bảo vệ NĐT và duy trì lòng tin của NĐT về định hướng phát triển thị trường, đồng thời cho phép linh hoạt hơn nữa trong quá trình đầu tư và huy động vốn”, ông Alaweed Altabani đề xuất.

Chính phủ nên là nhà phát hành trái phiếu lớn

Trong báo cáo “Điểm lại” mới nhất vừa công bố, WB cũng dành một phần đáng kể để đánh giá tầm quan trọng của phát triển thị trường vốn ở Việt Nam và đề xuất các trụ cột cần cải cách. Trong đó, hoàn thiện khung khổ quy phạm pháp luật được nhấn mạnh mạnh nhất bởi một hệ thống pháp luật đầy đủ và ổn định cùng với hạ tầng thị trường hiệu quả là những nền tảng để các thành viên thị trường yên tâm tham gia.

Hiện nay đang có những quy định như yêu cầu phải chuẩn bị vốn trước và xác nhận trước khi giao dịch… gây tốn kém cho các thành viên thị trường và làm hạn chế thanh khoản, làm tăng chi phí, cản trở giao dịch và đầu tư. Nếu Việt Nam muốn được nâng cấp trở thành thị trường mới nổi trong các chỉ số về cổ phiếu và trái phiếu toàn cầu thì những quy định này cần phải được bãi bỏ.

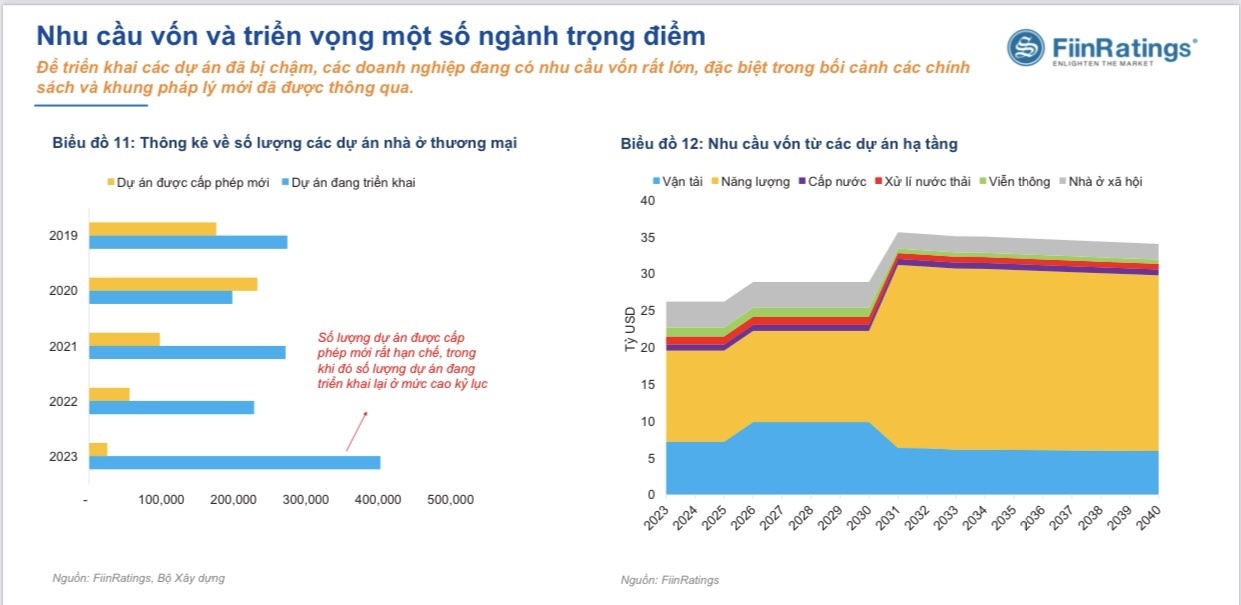

Bên cạnh đó, cải thiện cơ chế thị trường, quản trị DN và đánh giá định mức tín nhiệm cũng cần được tập trung. Đồng thời là phát triển các sản phẩm sáng tạo để đáp ứng nhu cầu của thị trường. WB đã gợi ý các công cụ mới để huy động vốn cho khu vực kinh tế thực (như cho các dự án hạ tầng và nhà ở) có thể là trái phiếu dự án, quỹ đầu tư hạ tầng… Để thúc đẩy hình thành thêm các cơ hội đầu tư, luật pháp và quy định cần tạo điều kiện, các thủ tục phát hành cần thuận lợi hơn để khuyến khích DN phát hành sản phẩm mới và phù hợp, tạo đủ chiều sâu và bề rộng của thị trường.

Mở rộng mạng lưới NĐT cũng là yếu tố quan trọng để phát triển các thị trường vốn, qua đó không chỉ giúp duy trì tăng trưởng thị trường, mà còn giúp tăng thanh khoản và giảm biến động. Các giải pháp có thể tiến hành như mở rộng cơ chế đầu tư cho Bảo hiểm xã hội – NĐT lớn nhất trên thị trường Trái phiếu Chính phủ hiện nay; tạo môi trường thuận lợi để thu hút đầu tư vào thị trường vốn của các DN bảo hiểm nhân thọ; tiếp tục xây dựng các quy định để hướng dẫn và thúc đẩy sự phát triển của các quỹ hưu trí tư nhân và quỹ tương hỗ; cải thiện chương trình phát hành theo mốc chuẩn và xác định quy mô mục tiêu để phát hành theo mốc chuẩn ở mức cao hơn để thu hút sự tham gia của NĐT nước ngoài...

Cuối cùng, cần tăng cường vai trò của Chính phủ trong phát triển các nguồn huy động tài chính dài hạn. Bên cạnh vai trò quản lý Nhà nước Chính phủ cũng là tổ chức phát hành trái phiếu lớn. Kinh nghiệm ở các thị trường mới nổi cho thấy, Chính phủ có thể gây ảnh hưởng đến đường cong lợi suất của trái phiếu bằng cách kéo dài trục kỳ hạn. Cách làm này sẽ khuyến khích các DN phát hành, thông qua hình thành giá tham chiếu dựa trên đường cong lợi suất. Chính phủ cũng có thể tác động đến khối lượng thanh khoản trên thị trường bằng cách cam kết về phát hành trong khả năng dự liệu sao cho các NĐT tiềm năng có thể lập kế hoạch đầu tư từ sớm.

Và một trong những vấn đề cần cải thiện thêm là phát triển đường cong lợi suất thông qua nâng quy mô của trái phiếu mốc chuẩn và rút gọn số lượng công cụ. Bên cạnh đó, cần khuyến khích sử dụng các công cụ tự bảo hiểm rủi ro trên thị trường (như tự bảo hiểm tỷ giá, lãi suất). Các công cụ tự bảo hiểm nếu được phát triển sẽ khuyến khích các NĐT nước ngoài tham gia ngày càng tăng.

Các cấp có thẩm quyền cũng cần cân nhắc hình thành lãi suất tham chiếu ngắn hạn đáng tin cậy hơn để hoàn tất đường cong lợi suất từ phân khúc ngắn hạn đến phân khúc dài hạn. Điều này sẽ giúp cải thiện việc định giá cho các công cụ có lãi suất thả nổi và tạo ra mốc neo vững chắc cho các công cụ có kỳ hạn dài hơn. Việc có được mốc lãi suất ngắn hạn đáng tin cậy cũng là cách để nâng cao hiệu quả định giá các công cụ tự bảo hiểm qua đó giúp cho thanh khoản thị trường tốt hơn.

Các tin khác

Sáng 19/4: Tỷ giá trung tâm tăng 29 đồng

TP. Hồ Chí Minh: Kiều hối chuyển về hơn 2,8 tỷ USD trong quý I

ĐHĐCĐ LPBank: Đổi tên ngân hàng để phù hợp hơn với giai đoạn phát triển mới

Sáng 17/4: Tỷ giá trung tâm tăng 90 đồng

Tăng cường phối hợp, triển khai đồng bộ các biện pháp quản lý thị trường vàng

Sáng 16/4: Tỷ giá trung tâm tăng 45 đồng

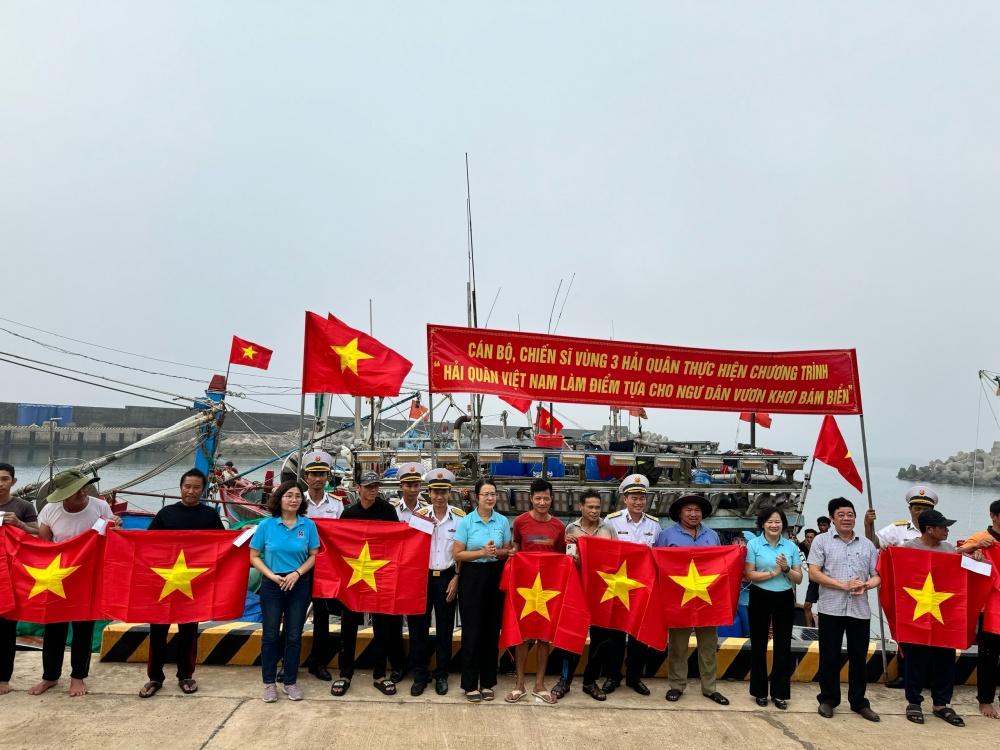

Agribank chung tay phát triển bền vững kinh tế biển

Ngân hàng nhắm đến giới trẻ

NHNN chuẩn bị đấu thầu vàng miếng, tăng cung cho thị trường

Cần tỉnh táo trước các chiêu trò lừa đảo tinh vi qua giao dịch online

Sáng 15/4: Tỷ giá trung tâm tăng phiên đầu tuần

Vốn ngân hàng thúc đẩy kinh tế phục hồi

Thúc đẩy tín dụng hỗ trợ lâm, thủy sản

Agribank cùng ngành Ngân hàng tích cực hưởng ứng “xóa nhà tạm, nhà dột nát”

Doanh nghiệp đủ điều kiện đều được ngân hàng duyệt cho vay

Tăng cường phối hợp, triển khai đồng bộ các biện pháp quản lý thị trường vàng

Gỡ vướng cho hợp tác xã trong liên kết chuỗi

Gia hạn thông tư 02: “Liều thuốc bổ” trợ lực doanh nghiệp

Thủ tướng chính thức đồng ý nghỉ 5 ngày liên tục dịp 30/4 - 1/5

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

TP. Hồ Chí Minh: Thông tin rộng rãi việc bảo vệ tài khoản trước những chiêu trò lừa đảo

NHNN Hòa Bình đẩy mạnh phối hợp công tác trên địa bàn huyện Lương Sơn

Quảng Nam nỗ lực kích cầu tín dụng

Dịch vụ VNPAY Taxi trên app ngân hàng đạt top 10 Sao Khuê 2024

Ngỡ ngàng với những tiện ích, dịch vụ “may đo” cho giới thượng lưu tại Vinhomes Royal Island

Uống gì để bản thân “tươi xinh yêu” hơn mỗi ngày?

Vinmec ra mắt VinCare PRIMÉ – mô hình quản lý sức khỏe cho giới thượng lưu đầu tiên tại Việt Nam

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

VMG eID và VMG Bio-2345 - ‘trợ thủ’ bảo vệ tài khoản ngân hàng

Nắm bắt “cơ hội vàng” tiếp cận nguồn vốn giá rẻ

TPBank tung gói tín dụng 3.000 tỷ đồng với lãi suất chỉ từ 4,5%

Trải nghiệm thanh toán một chạm Garmin Pay

Ngân hàng NCB chuyển đổi số hướng tới trải nghiệm người dùng

Quản lý tiền điện tiện lợi, thanh toán một chạm trên MoMo

HDBank chia cổ tức 25%, đặt mục tiêu tăng trưởng ở mức cao