|

Đứng trước xu hướng tăng lãi suất tại nhiều quốc gia để kìm chế lạm phát nhưng lại đẩy nền kinh tế đi đến rủi ro suy thoái, ngành Ngân hàng Việt Nam vẫn nhất quán với mục tiêu điều hành chính sách tiền tệ linh hoạt theo thị trường, bảo đảm an toàn hệ thống nhưng vẫn đồng hành, chia sẻ và trách nhiệm đối với người dân, doanh nghiệp, góp phần hỗ trợ nền kinh tế phục hồi và tăng trưởng. Trong đó, chính sách lãi suất có thể coi là điểm nhấn đặc biệt khi Việt Nam “ngược chiều gió” liên tục hạ lãi suất để tạo điểm tựa cho kinh tế phục hồi. |

|

Bối cảnh đầy bất định và rủi roKể từ khi đại dịch Covid-19 được chính thức xác nhận lần đầu tiên vào tháng 12/2019, nền kinh tế toàn cầu đứng trước nhiều thách thức. Với việc các chuỗi cung ứng đứt gãy, đầu tư và thương mại toàn cầu suy giảm, người lao động mất việc làm, tỷ lệ thất nghiệp tăng cao, lạm phát tăng mạnh và rủi ro suy thoái ngày một lớn dần tại nhiều quốc gia, làm “đau đầu” các nhà hoạch định chính sách. Ảnh hưởng vào trong nước, việc đứt gãy chuỗi sản xuất - cung ứng toàn cầu cũng khiến các hoạt động kinh tế của Việt Nam chịu “cú sốc” nghiêm trọng, nhiều doanh nghiệp buộc phải tuyên bố phá sản hoặc tạm thời dừng kinh doanh, nhất là các lĩnh vực như dịch vụ, du lịch, vận tải (nhất là hàng không), ăn uống, lưu trú, giải trí... |

|

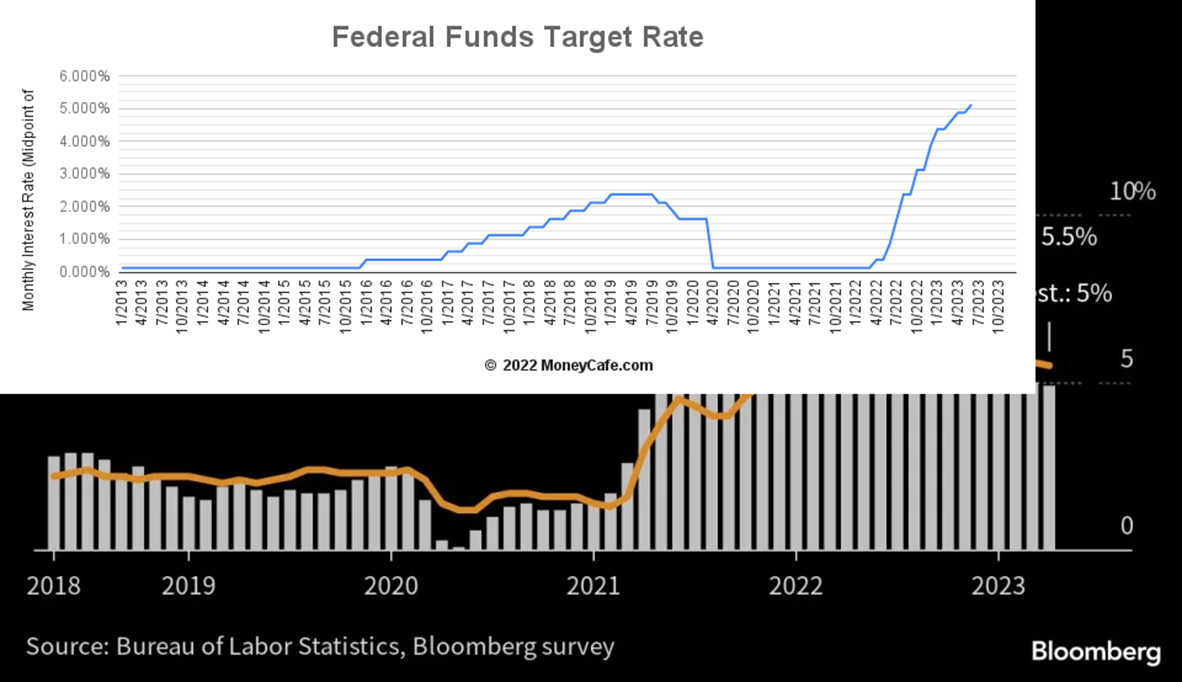

| Diễn biến lãi suất chính sách của Fed và lạm phát của Mỹ |

| Lạm phát tăng cao nên xu hướng thắt chặt tiền tệ là không tránh khỏi. Fed tăng lãi suất với tần suất và mức độ nhanh nhất trong lịch sử, tăng thêm 5 điểm phần trăm chỉ trong 14 tháng. Thị trường quốc tế biến động mạnh, từ tiền tệ với đồng USD có thời điểm tăng giá lên mức kỷ lục trong 20 năm, đến cổ phiếu, trái phiếu, và lưu chuyển dòng vốn toàn cầu. Xu hướng tăng lãi suất, bán can thiệp ngoại tệ diễn ra tại nhiều nền kinh tế mới nổi và đang phát triển nhằm bảo vệ đồng nội tệ trước áp lực mất giá quá mạnh, kiềm chế lạm phát và ổn định kinh tế vĩ mô. Trong bối cảnh môi trường quốc tế biến động phức tạp, khó lường, Phó Thống đốc NHNN Phạm Thanh Hà chia sẻ, là một nền kinh tế có độ mở lớn như Việt Nam, nội tại còn nhiều khó khăn thách thức, công tác điều hành chính sách tiền tệ, nhất là điều hành lãi suất, tỷ giá, tín dụng gặp rất nhiều khó khăn để xử lý hài hòa nhiều mục tiêu mâu thuẫn nhau. Trong đó, có mục tiêu vừa đảm bảo an toàn hệ thống ngân hàng trong khi vẫn phải đảm bảo nhu cầu tín dụng cho nền kinh tế, đồng thời triển khai các giải pháp hỗ trợ, tháo gỡ khó khăn cho khách hàng vay vốn. |

|

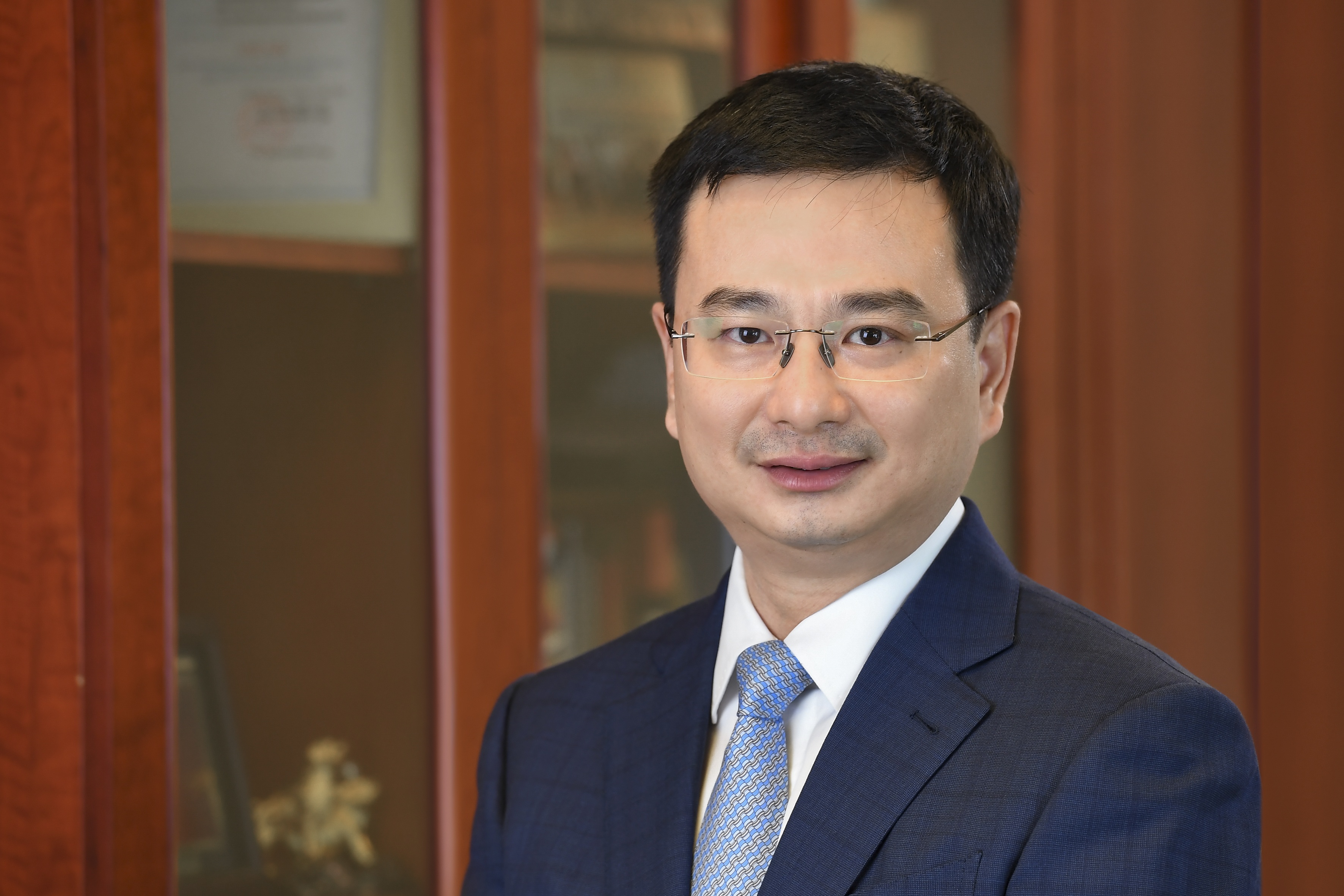

| "Công tác điều hành chính sách tiền tệ, nhất là điều hành lãi suất, tỷ giá, tín dụng gặp rất nhiều khó khăn để xử lý hài hòa nhiều mục tiêu mâu thuẫn nhau..." - Phó Thống đốc Phạm Thanh Hà. |

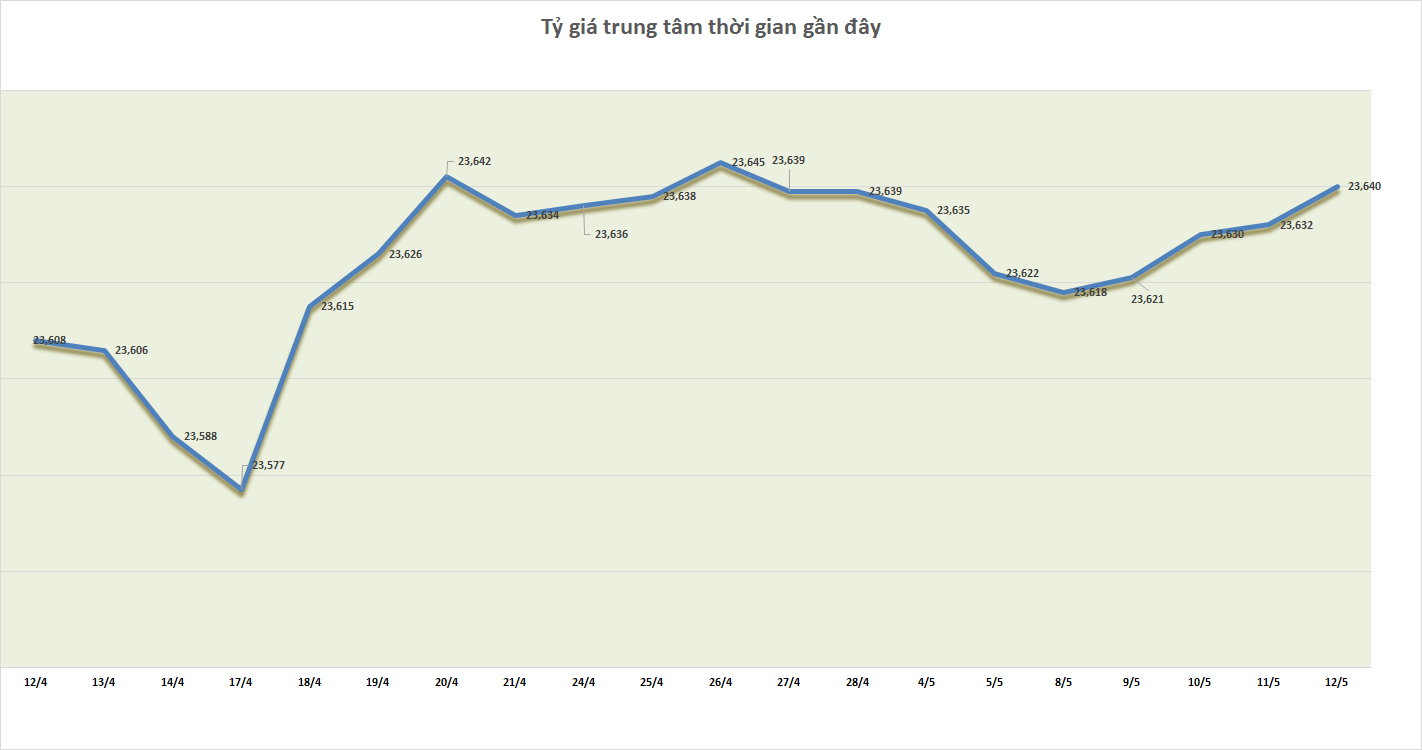

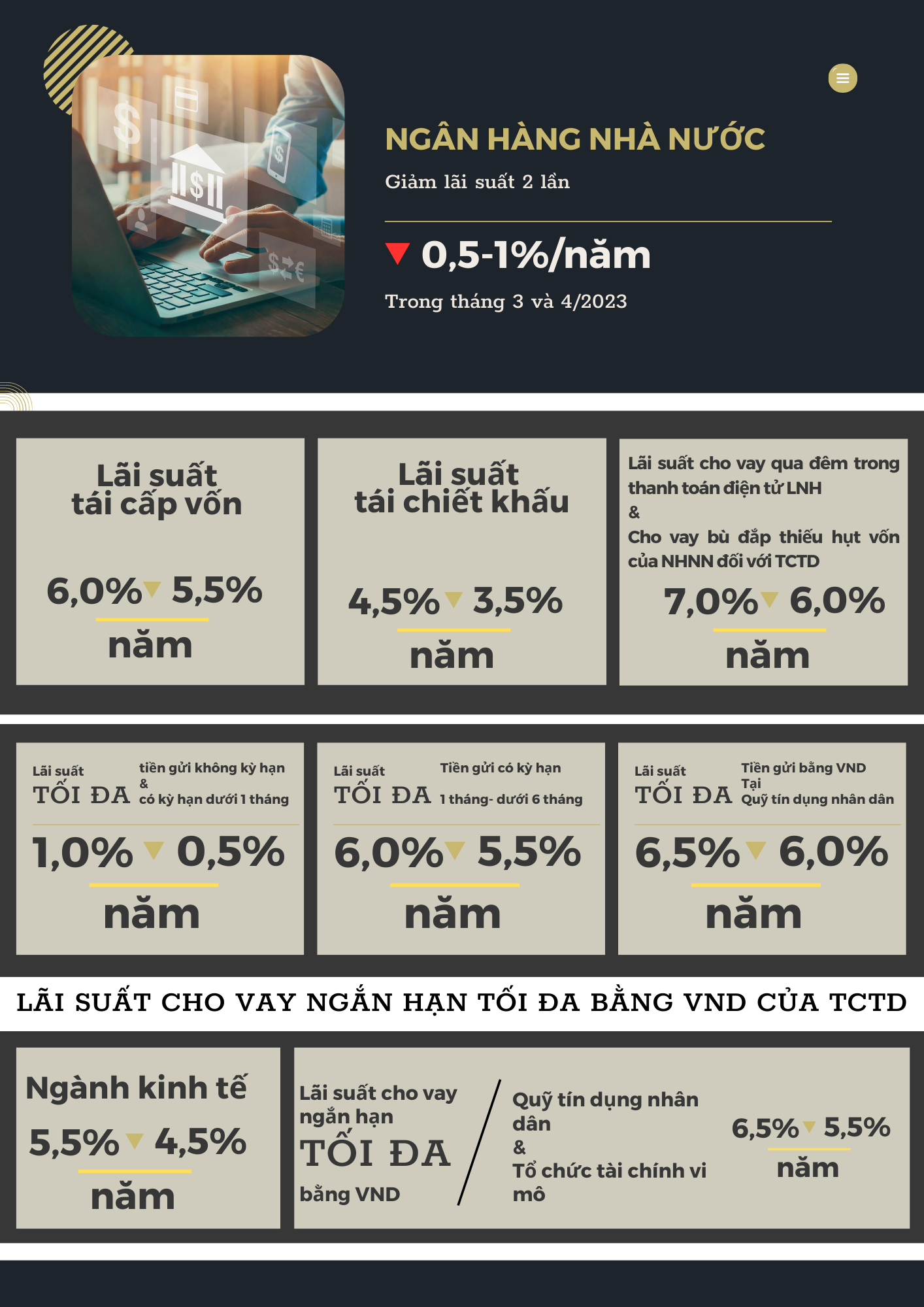

Những quyết sách “ngược chiều gió”Nhiệm vụ đặt ra vô cùng thách thức nhưng được sự chỉ đạo sát sao của Chính phủ, Thủ tướng Chính phủ, NHNN Việt Nam đã chủ động, linh hoạt trong điều hành, sử dụng đến mức tối đa các công cụ chính sách tiền tệ nhằm ổn định kinh tế vĩ mô, kiểm soát lạm phát, tăng cường năng lực thích ứng, chống chịu của hệ thống, hỗ trợ doanh nghiệp, người dân phục hồi sản xuất, kinh doanh. Thay vì tăng lãi suất để đối phó với lạm phát như các ngân hàng trung ương trên toàn cầu, ngành Ngân hàng Việt Nam thực hiện giảm lãi suất - một trong những chính sách quan trọng đã và đang triển khai quyết liệt với tinh thần đồng hành, chia sẻ và trách nhiệm đối với người dân, doanh nghiệp, góp phần hỗ trợ nền kinh tế phục hồi và tăng trưởng. Theo cáo cáo của NHNN gửi Quốc hội hồi đầu tháng 5, trong hơn 2 tháng đầu năm 2023, NHNN giữ nguyên các mức lãi suất điều hành trong bối cảnh lãi suất thế giới tiếp tục tăng và neo ở mức cao, diễn biến lạm phát trong nước và quốc tế vẫn khó lường. Tuy nhiên, để tiếp tục thực hiện chủ trương của Quốc hội, Chính phủ, Thủ tướng Chính phủ giảm lãi suất cho vay nhằm tháo gỡ khó khăn cho nền kinh tế, doanh nghiệp và người dân, NHNN đã điều chỉnh giảm 2 lần các mức lãi suất với mức giảm 0,5-1%/năm trong tháng 3 và 4/2023. Ngoài việc điều hành lãi suất, NHNN cũng đã chỉ đạo, kêu gọi các tổ chức tín dụng thực hiện giảm các mức lãi suất đối với cả khoản cho vay cũ, cho vay mới; mặt bằng lãi suất cho vay giảm khoảng 1,66% so với trước dịch. Hành động này đã đóng góp và kết quả rất tích cực nền kinh tế. Giảm lãi suất là giải pháp được mong chờ nhưng cũng có thời điểm để "neo" được lãi suất ở mức như hiện tại là một bài toán nan giải của ngành Ngân hàng. Đơn cử, trong năm 2021 và 9 tháng đầu năm 2022, khi lãi suất của một số quốc gia trên thế giới tăng nhanh, NHNN vẫn nỗ lực giữ nguyên các mức lãi suất điều hành để hỗ trợ thanh khoản hệ thống, tạo điều kiện cho các tổ chức tín dụng tiếp cận vốn với chi phí hợp lý. Tại thời điểm đó, đại diện lãnh đạo Vụ Chính sách tiền tệ (NHNN) cho biết, đồng tiền Việt Nam thuộc nhóm mất giá ít nhất so với các nước trong khu vực và trên thế giới. |

|

|

Táo bạo nhưng hợp tình, hợp lýCác chuyên gia phân tích, việc điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường hiện nay để hỗ trợ người dân, doanh nghiệp và thực hiện mục tiêu phục hồi tăng trưởng kinh tế. Việc giảm trần lãi suất tiền gửi bằng VND các kỳ hạn dưới 6 tháng để các tổ chức tín dụng giảm chi phí đầu vào, tạo điều kiện giảm lãi suất cho vay; giảm trần lãi suất cho vay ngắn hạn tối đa bằng VND đối với các lĩnh vực ưu tiên tạo điều kiện để doanh nghiệp và người dân tiếp cận vốn vay với chi phí thấp hơn. Lần hạ lãi suất điều hành thứ hai năm 2023 một lần nữa khẳng định định hướng về xu hướng giảm lãi suất cho thị trường trong thời gian tới. Dưới góc nhìn chuyên gia, ông Lê Duy Bình, Giám đốc điều hành Econimica VietNam nhận định, việc giảm lần thứ hai này mạnh mẽ hơn lần trước, thậm chí là giảm cả trần lãi suất huy động. Điều này cho thấy NHNN và Chính phủ đã gửi đi một tín hiệu tiếp tục mục tiêu hỗ trợ cho quá trình phục hồi của nền kinh tế trong năm nay. Đặc biệt, ông Hoàng Công Tuấn, Kinh tế trưởng Công ty Cổ phần chứng khoán MB (MBS) còn nhìn nhận, đây là một động thái táo bạo nhưng hợp lý trong bối cảnh kinh tế vĩ mô của Việt Nam hiện nay, khi GDP quý I/2023 là mức tương đối thấp so với nhiều năm và hành động để đón đầu, đi trước xu hướng giảm của mặt bằng lãi suất toàn cầu. Đối với người dân và doanh nghiệp, chính sách hạ lãi suất điều hành là tin vui và trở thành động lực để vực dậy quá trình sản xuất, kinh doanh. |

|

| Là một doanh nghiệp đã được hưởng chính sách hạ lãi suất, ông Trần Văn Trường, Giám đốc Công ty TNHH Thương mại Quốc tế Hải sản Hoàng Gia chia sẻ, doanh nghiệp vừa được giảm lãi suất cho vay xuống còn 9%/năm, thấp hơn 1% so với đầu năm. Đây là hỗ trợ rất lớn khi sức tiêu thụ sản phẩm của doanh nghiệp đang giảm từ 20 - 30% so với cùng kỳ năm trước khiến doanh nghiệp gặp nhiều khó khăn trong hoạt động. Tương tự, ông Nguyễn Trường Hùng, chủ một doanh nghiệp du lịch tại miền Trung chia sẻ, để khôi phục lại hoạt động kinh doanh, doanh nghiệp đang vay vốn ngân hàng với lãi suất 13,5%/năm. Việc NHNN tuyên bố giảm lãi suất 0,5%/năm cho khách hàng sẽ tác động tích cực cho những doanh nghiệp đã đạt được thỏa thuận vay như doanh nghiệp của ông. Nói giảm 0,5% là nhỏ nhưng thật ra là con số hỗ trợ rất lớn về lãi suất trong bối cảnh doanh nghiệp du lịch vẫn chưa thể phục hồi. Giảm lãi suất cũng là điều kiện để các doanh nghiệp lên kế hoạch kinh doanh sát hơn, chặt hơn. Mọi kế hoạch phục hồi của doanh nghiệp sẽ hoàn hảo hơn khi chính sách sớm đi vào thực tế trong thời gian tới. Về vấn đề này, Phó Thống đốc Thường trực NHNN Đào Minh Tú khẳng định, quan điểm của NHNN lúc này là phải tiếp tục giảm lãi suất để hỗ trợ nền kinh tế. NHNN đã điều hành các ngân hàng thương mại tiết giảm mọi chi phí để giảm lãi suất, sắp tới sẽ vận động các ngân hàng thương mại giảm tiếp. Giảm nhiều hay ít còn tùy theo năng lực tài chính của từng ngân hàng. |

|

| Bài: Hương Giang - Đồ họa: Lê Thành, Quỳnh Chi, Quốc Hoàn |