|

Cho dù ngành bảo hiểm đã chi trả hàng chục nghìn tỷ đồng tiền quyền lợi bảo hiểm cho các cá nhân, doanh nghiệp gặp rủi ro, nhiều “vết thương” và những hiểu lầm liên quan đến hoạt động này vẫn làm “méo mó” thị trường, ảnh hưởng đến các cá nhân, doanh nghiệp đang nỗ lực trao đi cơ hội phòng ngừa rủi ro.

Chồng chất những “vết thương”

Tham vọng sẽ đóng góp tích cực cho nền kinh tế thông qua số vốn đầu tư ước đạt 850.264 tỷ đồng trong năm 2024 này, tăng 11,51% so với năm trước, mà ngành bảo hiểm đặt ra đang phải đối mặt với nhiều thách thức.

Nguyên nhân là vì ngành bảo hiểm đang tiếp tục đối mặt với hệ lụy từ “cuộc khủng hoảng niềm tin” của người tiêu dùng, khiến uy tín, thương hiệu bảo hiểm giảm sút, khách hàng mất niềm tin, thận trọng hơn khi tham gia bảo hiểm.

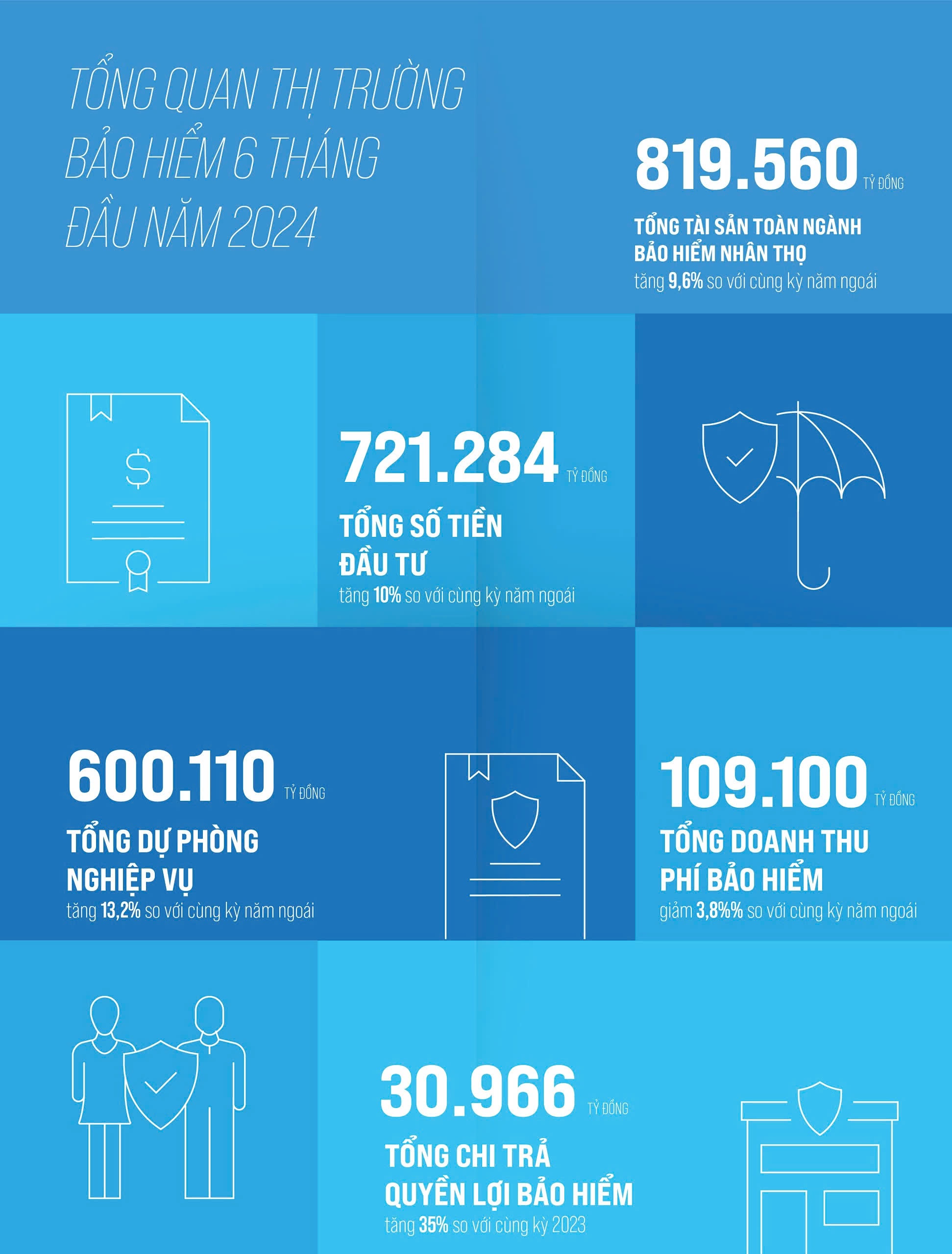

Thách thức này đang thực sự hiện hữu khi trong 6 tháng đầu năm 2024, tổng doanh thu phí bảo hiểm ước đạt 109 nghìn tỷ đồng, giảm 6,76% so với cùng kỳ năm trước.

|

|

Liên quan đến “cuộc khủng hoảng niềm tin”, gần đây, Cục Quản lý, giám sát bảo hiểm (Bộ Tài chính) cho biết vẫn tiếp tục nhận được phản ánh của người dân về một số sản phẩm bảo hiểm được phân phối không đúng quy định của pháp luật.

Ngoài ra, các vụ việc nổi cộm còn bao gồm câu chuyện tư vấn bảo hiểm không rõ ràng khiến khách hàng mất tiền, hiện tượng ép người vay ngân hàng mua bảo hiểm, gửi tiền ngân hàng lại chuyển thành hợp đồng bảo hiểm... đã làm “méo mó” thêm hình ảnh của ngành bảo hiểm đối với người dân.

“Vết thương” mới như cứa sâu thêm vào nỗi buồn dai dẳng của ngành bảo hiểm trong gần ba thập kỷ vì bị định kiến là sản phẩm "mua dễ khó đòi", sản phẩm đa cấp...

Là người theo sát thị trường bảo hiểm từ những năm 2000, ông Ngô Trung Dũng, Phó tổng thư ký Hiệp hội Bảo hiểm Việt Nam cho biết, bảo hiểm và hình thức bán hàng đa cấp tình cờ phát triển mạnh trong cùng giai đoạn vừa qua và những hình ảnh tương tự nhau về mặt tiếp cận khách hàng như hội thảo, trang phục, trình bày dịch vụ... khiến nhiều người hiểu lầm.

Thậm chí, có không ít "dân đa cấp" đã nhảy vào lĩnh vực bảo hiểm nhân thọ, nói quá hoặc tư vấn không đầy đủ về quyền lợi, sản phẩm và khi sự kiện bảo hiểm xảy ra thì không được chi trả, làm ảnh hưởng xấu đến thị trường, gây nên những ý kiến trái chiều.

|

Dưới góc độ doanh nghiệp, ông Võ Xuân Hưng, Phó Tổng giám đốc Nghiệp vụ bảo hiểm Generali Việt Nam cho biết, những định kiến, hiểu lầm trên xuất phát từ nhiều bên, gồm cả từ công ty bảo hiểm, đại lý lẫn khách hàng.

Việc phát triển thị trường bảo hiểm khá nhanh trong khoảng thời gian đầu những năm 2000 đã dẫn đến hệ quả là chất lượng đại lý bảo hiểm không đảm bảo, nhiều trường hợp khách hàng không được tư vấn đúng và đủ về sản phẩm; trong khi mỗi sản phẩm có quy định những điều khoản loại trừ mà người mua thường bỏ qua hoặc không được tư vấn rõ ràng, dẫn đến không được chi trả khi xảy ra sự kiện bảo hiểm; nhiều thông tin trọng yếu như tình trạng sức khỏe, tiền sử bệnh… không được kê khai đầy đủ cũng là nguyên nhân dẫn đến quyết định từ chối bồi thường, nhưng phần lớn khách hàng không nắm được.

Bên cạnh đó, quy trình vận hành, thời gian xử lý hồ sơ hay việc thông báo tiến trình, kết quả giải quyết chưa chi tiết và dễ hiểu cũng dẫn đến các hiểu lầm của khách hàng, cho rằng các công ty bảo hiểm kéo dài thời gian với những thủ tục giấy tờ phức tạp.

Nguyên nhân khiến các doanh nghiệp “làm chặt” thủ tục là do luôn phải đối mặt với rủi ro gian lận, trục lợi bảo hiểm.

|

Một ví dụ là cách đây không lâu, Công an huyện Diễn Châu, tỉnh Nghệ An đã tiến hành khởi tố 5 đối tượng có hành vi “Gian lận trong kinh doanh bảo hiểm” trục lợi hơn 1,1 tỷ đồng.

Theo điều tra, khi phát hiện có bệnh nhân đến khám và điều trị tại bệnh viện, phòng khám với bệnh lý gãy xương, các đối tượng đã chủ động tiếp cận, đề nghị sử dụng họ tên khác cho người bệnh để khám, chữa bệnh (sử dụng tên của người được mua bảo hiểm sức khỏe). Sau đó, các đối tượng lưu lại hồ sơ bệnh án để đề nghị công ty bảo hiểm chi trả quyền lợi bảo hiểm (mỗi hồ sơ bệnh án bị gãy xương sẽ được chi trả từ 30 - 150 triệu đồng).

Như vậy, nếu chỉ vì mục tiêu chi trả nhanh quyền lợi cho khách hàng mà không có kiểm soát, xác minh kỹ càng thì nạn nhân vừa là công ty bảo hiểm, vừa là chính khách hàng, đại diện lãnh đạo một doanh nghiệp bảo hiểm phân trần.

Tạm gác gian khó để bảo đảm quyền lợi khách hàng

“Vết thương” của ngành cũng vô tình tạo ra tổn thương cho chính người theo nghề làm bảo hiểm. Chia sẻ với phóng viên, chị Thu Lành (quận Hoàng Mai, TP. Hà Nội) cho biết, từ bỏ công việc với mức thu nhập ổn định sau 5 năm gắn bó, chị quyết định theo nghề tư vấn bảo hiểm với mong muốn mang đến những sản phẩm tài chính tốt đẹp đến mọi người. Tuy nhiên, hễ đến đâu, chị giới thiệu mình làm nghề tư vấn bảo hiểm đều nhận lại sự e dè, hay thậm chí là sự xa lánh, ngại ngùng từ mọi người, có khi từ người quen bỗng trở thành người lạ với những người thân. Điều này cũng làm ảnh hưởng đến nhiệt huyết với nghề và nhiều hoài nghi về lựa chọn của mình.

Tuy nhiên mặc cho những “vết thương” đó, việc hiểu rõ vai trò của ngành bảo hiểm trong việc bảo vệ khách hàng trước những rủi ro của cuộc sống trở thành động lực lớn nhất để chị tiếp tục theo đuổi với nghề, góp sức nhỏ bé của mình để thay đổi định kiến của mọi người đối với bảo hiểm để mỗi ngày sẽ có thêm một người, một gia đình được bảo vệ đúng cách.

|

|

Còn ở góc nhìn rộng hơn, hàng năm, ngành bảo hiểm đã chi trả hàng chục nghìn tỷ đồng tiền bồi thường và quyền lợi bảo hiểm cho các cá nhân, doanh nghiệp gặp rủi ro. Chẳng hạn như gần đây nhất, sau khi xảy ra vụ cháy nhà trọ tại phố Trung Kính, Cầu Giấy, TP. Hà Nội khiến 6 người bị thương, 14 người tử vong, các doanh nghiệp bảo hiểm chủ động phối hợp với các cơ quan, tổ chức, cá nhân có liên quan để xác định thiệt hại về người, tài sản của các tổ chức, cá nhân tham gia bảo hiểm; thực hiện ngay việc tạm ứng bồi thường, bồi thường bảo hiểm, trả tiền bảo hiểm nhanh chóng, kịp thời, đầy đủ cho bên mua bảo hiểm, người được bảo hiểm, người thụ hưởng theo thỏa thuận tại hợp đồng bảo hiểm và quy định pháp luật.

Tính đến ngày 27/5, đã có 4 doanh nghiệp bảo hiểm báo cáo có khách hàng tham gia bảo hiểm bị thiệt hại về người trong vụ cháy nêu trên với số tiền chi trả bảo hiểm ước tính là 2,72 tỷ đồng. Các doanh nghiệp bảo hiểm khác vẫn tiếp tục chủ động rà soát thông tin khách hàng và sẽ thực hiện ngay các thủ tục giải quyết bồi thường bảo hiểm, trả tiền bảo hiểm (nếu có).

Trước đó, tại tỉnh Yên Bái, ngày 22/4/2024 đã xảy ra vụ tai nạn lao động đặc biệt nghiêm trọng trong quá trình sửa chữa dây chuyền nghiền đá ở Nhà máy xi măng thuộc Công ty cổ phần Xi măng và Khoáng sản Yên Bái, khiến 7 người tử vong và 03 người bị thương. Trong đó, có 2 nạn nhân tử vong là khách hàng của Công ty Bảo hiểm Nhân thọ Prudential Việt Nam (Prudential).

Được biết, hai khách hàng trên đều là trụ cột gia đình, mất đi người chồng, người cha, người con cũng như mất đi chỗ dựa tinh thần nên mọi hỗ trợ kịp thời lúc khó khăn là rất cần thiết. Chính vì vậy, ngay khi xác minh thông tin, Prudential đã nhanh chóng ra quyết định chấp thuận chi trả bồi thường cho 2 khách hàng trên nhằm hỗ trợ gia đình họ sớm vượt qua khó khăn, mất mát với số tiền bồi thường tổng cộng hơn 1,8 tỷ đồng cùng với các khoản quyền lợi khác.

Không chỉ riêng 2 khách hàng trên, theo một báo cáo của Prudential, có tới 80% khách hàng nhận quyền lợi bảo hiểm đang trong độ tuổi lao động. Đây là nhóm đóng vai trò quan trọng từ việc kiếm tiền tới chăm lo gia đình. Quyền lợi bảo hiểm đã giúp bù đắp thiệt hại tài chính gây ra bởi rủi ro như tai nạn, hoặc bệnh hiểm nghèo.... Nhờ vậy, khách hàng và gia đình họ phần nào an tâm vượt qua khó khăn.

|

Thực tế, hàng năm số tiền ngành bảo hiểm nhân thọ chi trả rất lớn và đều tăng so với năm trước. Trong số liệu mới được công bố, tính tới cuối năm 2023, khoản chi trả bảo hiểm của Prudential Việt Nam cho bệnh hiểm nghèo, tử vong, thương tật toàn bộ và vĩnh viễn lần lượt tăng 2,1 lần về số tiền và 1,3 lần về số ca chi trả so với năm 2020. Nếu tính cả số liệu chi trả bồi thường cho chi phí khám chữa bệnh và chăm sóc y tế thì con số này tăng cao hơn trong cùng giai đoạn, gấp 2,7 lần tổng số tiền và 2,3 lần tổng số ca bồi thường.

Tương tự, nếu như năm 2022 Dai-ichi Life Việt Nam chi trả quyền lợi bảo hiểm là 3.000 tỷ đồng cho 190.000 khách hàng thì đến năm 2023, con số này đã tăng lên 4.600 tỷ đồng cho 350.000 khách hàng.

Báo cáo từ Hiệp hội Bảo hiểm Việt Nam cũng cho thấy, trong năm 2023, tỷ lệ bồi thường bảo hiểm tăng 35,7% so với cùng kỳ năm 2022, với số tiền chi trả ước tính khoảng 57.070 tỷ đồng. Chỉ tính riêng trong 6 tháng đầu năm 2024, các doanh nghiệp bảo hiểm nhân thọ đã chi trả 30.966 tỷ đồng quyền lợi bảo hiểm, tăng 35% so với cùng kỳ năm ngoái.

Để việc chi trả quyền lợi bảo hiểm cho khách hàng nhanh chóng, kịp thời ngay khi có sự kiện bảo hiểm xảy ra, các doanh nghiệp đã liên tục hoàn thiện quy trình chi trả quyền lợi bảo hiểm tự động nhằm nâng cao trải nghiệm và mang đến sự hài lòng cao nhất cho khách hàng; không ngừng tăng cường đào tạo, tập huấn về nghiệp vụ, đạo đức kinh doanh và trau dồi kỹ năng chuyên môn cho tư vấn tài chính để mỗi người có trách nhiệm tư vấn cho khách hàng một cách đầy đủ, minh bạch và chuyên nghiệp; nỗ lực mở rộng thị trường, đẩy mạnh hợp tác nhằm mang đến những sản phẩm, dịch vụ tốt với nhiều lợi ích thiết thực dành cho khách hàng tham gia bảo hiểm.

|

Giữ niềm tin bằng nền tảng phát triển bền vững

Đánh giá về thị trường bảo hiểm trong thời gian vừa qua, ông Ngô Việt Trung, Cục trưởng Cục Quản lý, giám sát bảo hiểm cho rằng, cơ quan quản lý cùng các thành viên thị trường bảo hiểm đã không ngừng nỗ lực tìm các giải pháp tháo gỡ khó khăn hữu hiệu, trong đó có cả những biện pháp chấn chỉnh cứng rắn, tạo thuận lợi cho thị trường phát triển an toàn, bền vững và hiệu quả.

Tuy vậy, ngành bảo hiểm đối mặt với không ít khó khăn, thách thức như tình trạng suy thoái kinh tế toàn cầu; cạnh tranh ngày càng gia tăng; rủi ro từ yếu tố thiên tai, biến đổi khí hậu, dịch bệnh; đầu tư nguồn lực để ứng dụng công nghệ thông tin hiện đại; tuân thủ nghiêm các quy định của pháp luật; công tác quản trị rủi ro, quy định về kênh phân phối chưa theo sát thay đổi từ thực tiễn của thị trường và cả sự thiếu hụt niềm tin và nhận thức về bảo hiểm của khách hàng...

Song nhìn ở hướng tích cực hơn, Phó Tổng giám đốc Nghiệp vụ bảo hiểm Generali Việt Nam cho rằng, những biến động và thách thức vừa qua là điều tất yếu trong lịch sử phát triển còn non trẻ của ngành bảo hiểm Việt Nam. Những “nốt trầm” này là cần thiết để toàn ngành nghiêm túc nhìn nhận lại và chuẩn bị cho sự thanh lọc mạnh mẽ, tập trung vào giá trị cốt lõi là bảo vệ thiết thực cho khách hàng. Nếu phát huy hết vai trò, bảo hiểm sẽ giúp bổ trợ cho an sinh xã hội, giúp giảm gánh nặng kinh tế.

Để gây dựng lại niềm tin của khách hàng, theo các chuyên gia, minh bạch thông tin, nâng cấp công nghệ và chú trọng xây dựng thương hiệu là ba vấn đề cần được ngành bảo hiểm triển khai đồng bộ.

|

Theo TS. Lê Bá Chí Nhân, chuyên gia kinh tế, với số lượng gần 80 doanh nghiệp bảo hiểm đang hoạt động trong nước, cùng hàng trăm loại hình bảo hiểm được cung cấp ra thị trường, sự cạnh tranh trong ngành bảo hiểm là không hề nhỏ. Trong “ma trận ” đó, khách hàng sẽ tìm đến những thương hiệu uy tín, do đó doanh nghiệp bảo hiểm phải đặc biệt chú trọng đến trải nghiệm của mỗi khách hàng.

Do vậy, hoạt động tư vấn bảo hiểm cũng cần được điều chỉnh theo hướng minh bạch hóa, tránh lập lờ; đặt quyền lợi của khách hàng lên hàng đầu, song song với đó là hạ giá thành các sản phẩm bảo hiểm; phát triển các sản phẩm phong phú và dễ hiểu hơn, vì lợi ích của khách hàng nhiều hơn và dễ tiếp cận hơn.

Để tránh những hiểu lầm không đáng có, các doanh nghiệp bảo hiểm nhân thọ cần nhìn lại phương thức kinh doanh của mình, phải chấn chỉnh những kênh phân phối yếu kém được thể hiện ở tỷ lệ tái tục năm thứ hai thấp; cần phải xây dựng đội ngũ có khả năng tư vấn cho khách hàng dựa trên kiến thức, thay vì thao túng cảm xúc của khách hàng.

Các chính sách thu nhập cũng tập trung chi trả cho nhiều tầng quản lý, khiến cho công tác tuyển dụng quá được xem trọng, thay vì chính sách thù lao tốt cho các đại lý trực tiếp bán hàng, từ đó hỗ trợ đại lý giỏi để họ có thể trở thành đại lý toàn thời gian và chuyên nghiệp, một chuyên gia phân tích.

Từ góc độ cơ quan quản lý, ông Ngô Việt Trung cho biết, trong thời gian tới, Bộ Tài chính sẽ tiếp tục hoàn thiện các văn bản quy phạm pháp luật theo hướng rõ ràng, minh bạch, tạo điều kiện thuận lợi cho doanh nghiệp bảo hiểm, bên mua bảo hiểm, cải cách thủ tục hành chính; tăng cường công khai thông tin đầy đủ, toàn diện, kịp thời nhằm giúp cho bên mua bảo hiểm và các tổ chức có liên quan hiểu rõ về cơ cấu tổ chức, tình hình hoạt động kinh doanh và tình hình tài chính của doanh nghiệp, nâng cao kỷ luật và minh bạch của thị trường; tăng cường hiệu lực quản lý nhà nước và hiệu quả công tác thanh tra, kiểm tra, giám sát, xử phạt hành chính trong lĩnh vực bảo hiểm; tiếp tục thực hiện các giải pháp về phát triển và nâng cao chất lượng nguồn nhân lực...

|

|

Bài: Hương Giang Đồ họa: Lê Thành, Phí Hoàng Long |