Tín dụng tiếp tục là kênh cung ứng vốn chủ yếu cho nền kinh tế

| Có điều kiện để giảm lãi suất cho vay | |

| Các TCTD kỳ vọng tín dụng sẽ tăng 7,3% trong quý 4, cả năm tăng 21,82% | |

| Việc đặt mục tiêu lãi suất chênh 2-3% với lạm phát sẽ rất khó điều hành |

|

| Thanh khoản của ệ thống là rất dồi dào nhờ nguồn tiết kiệm từ dân cư |

Trong Báo cáo tình hình kinh tế tháng 9 và 9 tháng đầu năm, Ủy ban Giám sát tài chính quốc gia cho biết, tính đến 31/8/2016 tổng nguồn vốn cung ứng cho nền kinh tế đạt 7.565 nghìn tỷ đồng, tăng 10,1% so với cuối năm 2015, tương đương 180% GDP. Trong đó, tín dụng ngân hàng tiếp tục là kênh cung ứng vốn chủ yếu, chiếm 65,3% tổng cung ứng vốn cho nền kinh tế, thị trường vốn thị trường vốn (gồm cổ phiếu và trái phiếu) chiếm 34,7%.

Đi sâu phân tích về hoạt động của hệ thống TCTD, NFSC cho biết, tính đến 31/8/2016 tổng dư nợ tín dụng đạt 4.943 nghìn tỷ đồng; trong đó, dư nợ cho vay đạt 4.560 nghìn tỷ đồng, trái phiếu doanh nghiệp đạt 382 nghìn tỷ đồng. Tăng trưởng tín dụng đạt 10,2% so với cuối năm 2015; tăng trưởng tín dụng bình quân 8 tháng/2016 đạt 4,7% (cùng kỳ 2015 là 4,1%).

Đáng chú ý là vòng quay vốn tín dụng cải thiện nhẹ: 8 tháng/2016 là 4,42 vòng (cùng kỳ năm 2015 là 4,21 vòng). Tuy nhiên, theo NFSC, để đạt mục tiêu tăng trưởng cả năm 18-20%, tín dụng cần tăng nhanh hơn trong quý 4/2016.

|

| Tăng trưởng tín dụng theo tháng 2015-2016 (Nguồn: NFSC) |

Hiện tín dụng VND và tín dụng trung, dài hạn chiếm tỷ trọng chính. Cụ thể, tín dụng VND chiếm 91,2% tổng tín dụng; tín dụng trung và dài hạn chiếm 55,9% tổng tín dụng. “Tuy nhiên, tín dụng trung và dài hạn tăng chậm lại, trong 8 tháng/2016 tăng 11,1% (cùng kỳ 2015 tăng 18,7%)”, NFSC cho biết.

Về cơ cấu tín dụng, theo NFSC, tín dụng đầu tư và kinh doanh BĐS chỉ tăng 5,3% so với cuối năm 2015, chiếm 8,5% tổng tín dụng (cuối năm 2015 là 8,9%). Trong khi đó, tín dụng tiêu dùng tăng 28,7% so với cuối năm 2015, chiếm 11,3% tổng tín dụng (năm 2015 là 9,7%). Tín dụng tiêu dùng tập trung chủ yếu vào nhu cầu sửa chữa nhà, mua nhà để ở (chiếm khoảng 49,9%), mua đồ dùng trang thiết bị (26%) và phương tiện đi lại (10,7%).

Bên cạnh đó, tỷ trọng tín dụng theo ngành kinh tế ít thay đổi so với cuối năm 2015. Dư nợ đối với các hoạt động dịch vụ khác và ngành công nghiệp chiếm tỷ trọng tín dụng lớn nhất, lần lượt là 36,6% và 22,2% tổng tín dụng; tiếp theo là ngành thương mại: 17,8%; nông nghiệp, lâm nghiệp và thủy sản chiếm 10%.

Một điểm sáng trong bức tranh tiền tệ - hoạt động ngân hàng những tháng đầu năm là thanh khoản khu vực ngân hàng tiếp tục duy trì ổn định. Tính đến cuối tháng 8, nguồn vốn huy động từ tổ chức kinh tế và dân cư đạt 5.834 nghìn tỷ đồng tăng 11,4% (cùng kỳ năm trước tăng 8%; ước tính đến cuối tháng 9 tăng trên 12%). Tỷ lệ tín dụng/huy động (LDR) bình quân là 84,7%, thấp hơn nhiều mức 85,7% tại thời điểm cuối năm 2015.

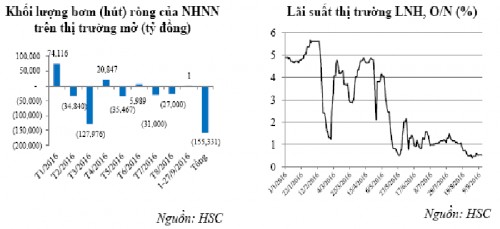

Thanh khoản dồi dào khiến mặt bằng lãi suất liên ngân hàng tiếp tục giảm ở tất cả các kỳ hạn so với cuối tháng 8. Đặc biệt, lãi suất qua đêm đã giảm xuống mức thấp kỷ lục 0,36% vào ngày 16/9, thấp hơn rất nhiều so với mức 5,2%-5,6% thời điểm đầu năm.

|

Thanh khoản của hệ thống ngân hàng dồi dào cũng giúp Kho bạc Nhà nước sớm hoàn thành kế hoạch huy động TPCP cả năm 2016. Tính đến 23/9/2016, tổng giá trị huy động TPCP đạt 100,13% kế hoạch (tương đương 250 nghìn 320 tỷ đồng); Kỳ hạn TPCP phát hành bình quân là 7,48 năm cao hơn mức 6,1 năm của năm 2015.

Trong khi đó, chi phí vốn của nền kinh tế duy trì ổn định. Mặc dù diễn biến lãi suất huy động và cho vay trong 9 tháng đầu năm cho thấy mặt bằng lãi suất huy động và cho vay tăng nhẹ, song chủ yếu do các nguyên nhân đón đầu quy định về tỷ lệ cho vay trung và dài hạn tại một số các NHTMCP.

Tuy nhiên từ ngày 26/9, một số ngân hàng một số NHTM lớn đã giảm lãi suất huy động từ 0,3-0,5 điểm % đối với tiền gửi ngắn hạn và một số NHNN cũng đã giảm lãi suất cho vay đối với đối tượng ưu tiên cho đến cuối năm 2016.

Cho rằng, các ngân hàng thường đẩy mạnh tín dụng vào quý cuối năm để đạt chỉ tiêu cả năm, theo NFSSC: “Đây là một tín hiệu tích cực của việc giảm lãi suất cho vay vào mùa cao điểm tín dụng cuối năm”.

Tin liên quan

Tin khác

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng

Lãi suất liên ngân hàng VND giảm sâu ở các kỳ hạn ngắn

Sáng 17/12: Tỷ giá trung tâm tăng 5 đồng

Sáng 16/12: Tỷ giá trung tâm giảm thêm 3 đồng