Cẩn trọng tín dụng đen “đội lốt” vay tiêu dùng

| Không để tín dụng đen hoành hành | |

| Cẩn thận với các app tín dụng đen | |

| Các công ty tài chính tiêu dùng được NHNN cấp phép hoạt động hiệu quả, góp phần đẩy lùi "tín dụng đen" |

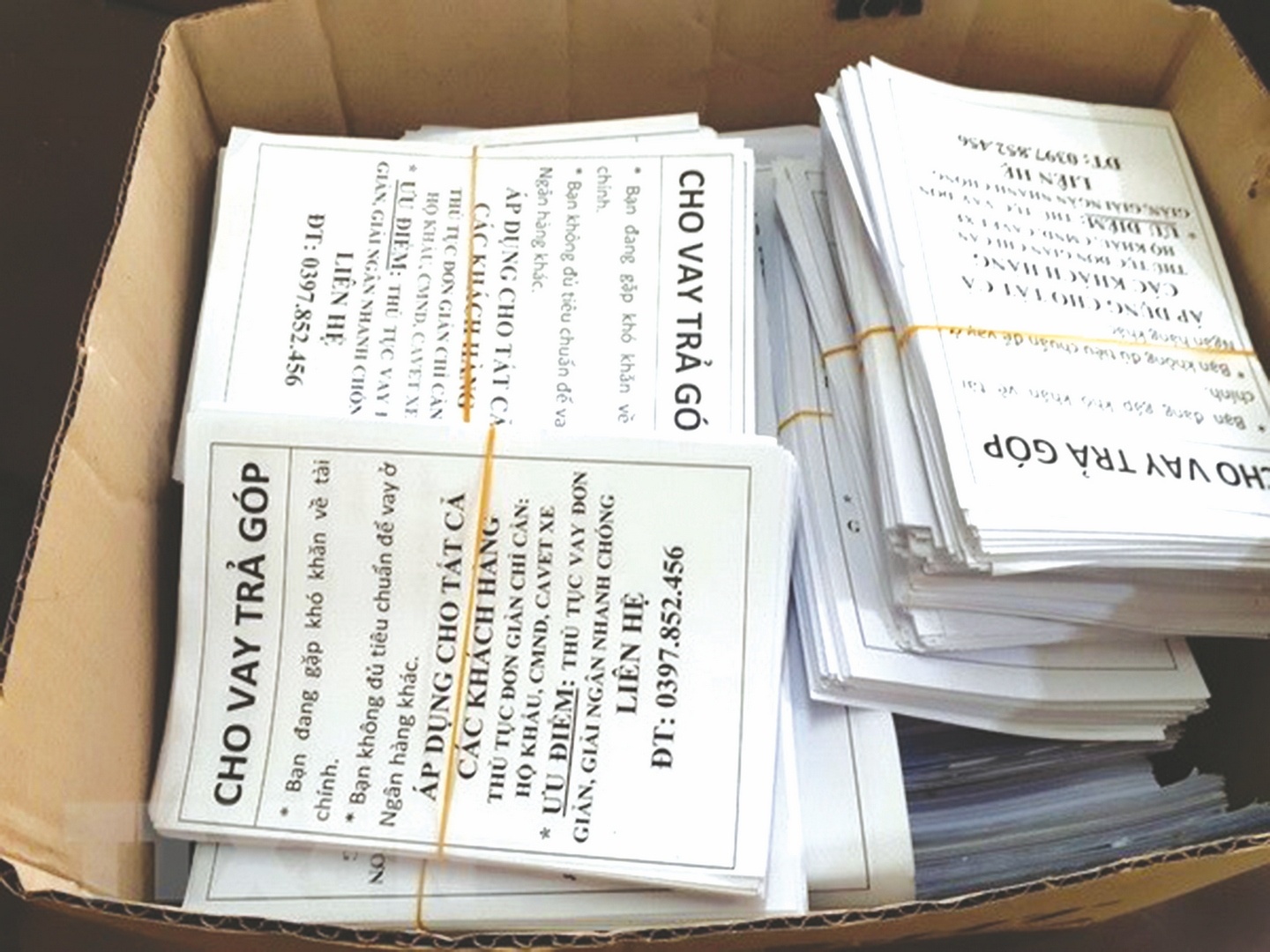

Thông tin từ Cục Cảnh sát hình sự, Bộ Công an, để đối phó với các cơ quan chức năng, các đối tượng hoạt động tín dụng đen đang chuyển hướng lập các doanh nghiệp núp bóng, cho vay trực tuyến, vay qua ứng dụng hoặc lập các tài khoản, hội nhóm trên mạng xã hội (Zalo, Facebook)... tiếp cận, mời chào người có nhu cầu vay tiền. Với thủ đoạn quảng cáo không cần thế chấp tài sản, chỉ cần giấy tờ tùy thân, giải ngân ngay qua tài khoản ngân hàng... các đối tượng này nhanh chóng thu hút được “thượng đế”.

Theo tìm hiểu của phóng viên, khách hàng sử dụng ứng dụng này chủ yếu là học sinh, sinh viên, công nhân, người thu nhập thấp cần vay một vài triệu đồng trong thời gian ngắn mà không muốn thực hiện các thủ tục vay tại ngân hàng. Khách hàng có thể không để ý hoặc bỏ qua các thông tin quy định ràng buộc về lãi suất, phí, tiền phạt dẫn đến mức lãi suất phải trả cao hơn nhiều lần lãi suất của ngân hàng. Khi “con nợ” đã lỡ sa chân, các đối tượng này có muôn vàn cách đòi nợ khác nhau, thậm chí là trái pháp luật để người vay phải trả tiền. Đã không ít trường hợp người vay cầu cứu các cơ quan chức năng khi “nợ chồng nợ”, số tiền lãi gấp nhiều lần số tiền gốc.

Việc nhiều doanh nghiệp, tổ chức núp bóng cho vay tiêu dùng (nhưng thực chất là tín dụng đen) đã gây nhiều hiểu lầm, khiến các công ty tiêu dùng bị vạ lây.

Bà Trần Thanh Nữ Tường Vy, Phó Tổng Giám đốc thường trực Công ty Tài chính TNHH MTV Ngân hàng TMCP Sài Gòn - Hà Nội (SHB Finance) chia sẻ, các công ty tài chính do NHNN cấp phép và quản lý phải hoạt động tuân thủ từ quy định cho vay, thu hồi nợ, trích lập dự phòng rủi ro cho các nhóm nợ xấu giống như ngân hàng, mở rộng chi nhánh hoạt động... tất cả đều trong phạm vi kiểm soát của NHNN. Trong khi đó, các mô hình cung cấp tín dụng khác như cho vay qua App, P2P lending, cầm đồ... lại không thuộc phạm vi quản lý của NHNN. Cơ quan chủ quản khác nhau nên các chính sách quản lý, chế tài cũng khác nhau, đặc biệt là điều kiện về trích lập dự phòng rủi ro, các quy định cho vay, thu nợ. Việc không có quy định an toàn hoạt động tiềm ẩn nhiều rủi ro nhưng thời gian vừa qua, các mô hình trên phát triển rất nhanh. Đơn cử như chuỗi cửa hàng cầm đồ thủ tục thành lập rất đơn giản, chỉ cần đăng ký thành lập hộ kinh doanh cá thể. Vì vậy, các cửa hiệu cầm đồ mọc lên như “nấm” với số lượng gần 6.700 cơ sở dịch vụ cầm đồ.

Thông tin từ Vụ Tín dụng các ngành kinh tế, NHNN cho biết, hiện nay chỉ có 16 công ty tài chính được cấp phép hoạt động với 17 chi nhánh, 41 văn phòng đại diện và hơn 74 nghìn điểm giới thiệu dịch vụ tại tất cả các tỉnh, thành phố. Bà Tường Vy cho rằng, 16 công ty tài chính được NHNN cấp phép so với gần 6.700 cửa hàng dịch vụ cầm đồ là sự chênh lệch về số lượng quá lớn. Chưa kể, đi kèm theo việc mở rộng đó, đã có rất nhiều sai phạm như lãi suất được tính dưới dạng phí cao, nhận cầm tất cả các loại hình giấy tờ như CCCD, cà vẹt xe, bằng lái, sổ đỏ... gây nhiều hệ luỵ. Vì vậy cần phải xây dựng lại cơ chế kiểm soát đối với các cửa hàng này.

Để giải quyết tình trạng trên và để cho vay tiêu dùng phát triển tương xứng với tiềm năng và gia tăng khả năng tiếp cận vốn của người dân, giới chuyên môn nhấn mạnh, cần sự nỗ lực của rất nhiều bên. Đối với các công ty tiêu dùng cần tự nỗ lực để xây dựng uy tín, thương hiệu cho chính mình. Thông qua việc đa dạng hóa các sản phẩm tài chính tiêu dùng để thỏa mãn được ngày càng nhiều nhu cầu đa dạng của khách hàng vay tài chính tiêu dùng.

Ngoài sản phẩm vay mua hàng tiêu dùng trả góp, phát hành thẻ tín dụng, vay tiền mặt, các công ty tài chính tiêu dùng có thể nghiên cứu để cung cấp thêm sản phẩm vay cầm cố vàng, sổ tiết kiệm và các loại giấy tờ có giá, thế chấp giấy chứng nhận quyền sở hữu nhà và/hoặc quyền sử dụng đất, cầm cố ô tô và xe gắn máy để cạnh tranh lành mạnh với các chuỗi cửa hàng và các dịch vụ cầm đồ.

Bên cạnh đó, các công ty tài chính tiêu dùng phải tuân thủ điều kiện cấp tín dụng là người vay phải có công ăn việc làm ổn định, để không gây ra áp lực trả nợ đối với người vay; nhu cầu vay phải hợp pháp, tuyệt đối không được cho vay các nhu cầu không hợp pháp như cá độ, trả nợ tín dụng đen, buôn bán hàng cấm, đáo hạn nợ, cờ bạc, người không xác minh được nhân thân...

Trong dài hạn, các công ty tài chính tiêu dùng cần xây dựng và phát triển được một cơ sở dữ liệu lớn về khách hàng; ứng dụng trí tuệ nhân tạo và học máy trong chấm điểm, xét duyệt tín dụng; xây dựng quy trình đăng ký vay đơn giản và nhanh gọn trên các ứng dụng trực tuyến; thường xuyên đánh giá chất lượng danh mục tín dụng, cải tiến phương pháp phân tích, chấm điểm tín dụng nhằm tăng cường khả năng nhận diện và ngăn ngừa rủi ro tín dụng… Qua đó vừa mở rộng tệp khách hàng, vừa kiểm soát được rủi ro tín dụng.

Tin liên quan

Tin khác

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng

Lãi suất liên ngân hàng VND giảm sâu ở các kỳ hạn ngắn

Sáng 17/12: Tỷ giá trung tâm tăng 5 đồng

Sáng 16/12: Tỷ giá trung tâm giảm thêm 3 đồng

Huy động và sử dụng hiệu quả nguồn lực tài chính cho mục tiêu tăng trưởng kinh tế giai đoạn 2026 - 2030

Sáng 15/12: Tỷ giá trung tâm giảm 10 đồng