Công ty tài chính tiêu dùng cần đẩy mạnh “vaccine công nghệ”

Theo Ngân hàng Thế giới (WB), tính đến tháng 9/2021, dư nợ tài chính tiêu dùng toàn thị trường là 129.000 tỷ đồng, con số này bằng với cả năm 2020, nhưng tỷ lệ nợ xấu cao hơn, ở mức 10% so với 6% của năm 2020. Điều đáng nói là tỷ lệ nợ xấu vẫn có nguy cơ gia tăng trong thời gian tới khi dịch bệnh diễn biến ngày càng phức tạp.

Dịch bệnh cũng đã tác động mạnh tới nền kinh tế khi cho thấy tăng trưởng GDP năm 2021 của Việt Nam chỉ ở mức 2,58%, thấp hơn mức 2,91% của năm 2020 và cũng là mức tăng thấp nhất trong thập kỷ gần đây. Lĩnh vực đóng góp lớn nhất vào GDP là dịch vụ, tiêu dùng với tỷ trọng gần 41% đã có sự tăng trưởng âm.

Theo số liệu từ Tổng cục Thống kê, năm 2021, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng ước đạt 4.789,5 nghìn tỷ đồng, giảm 3,8% so với năm trước, nếu loại trừ yếu tố giá giảm 6,2% (năm 2020 giảm 3%).

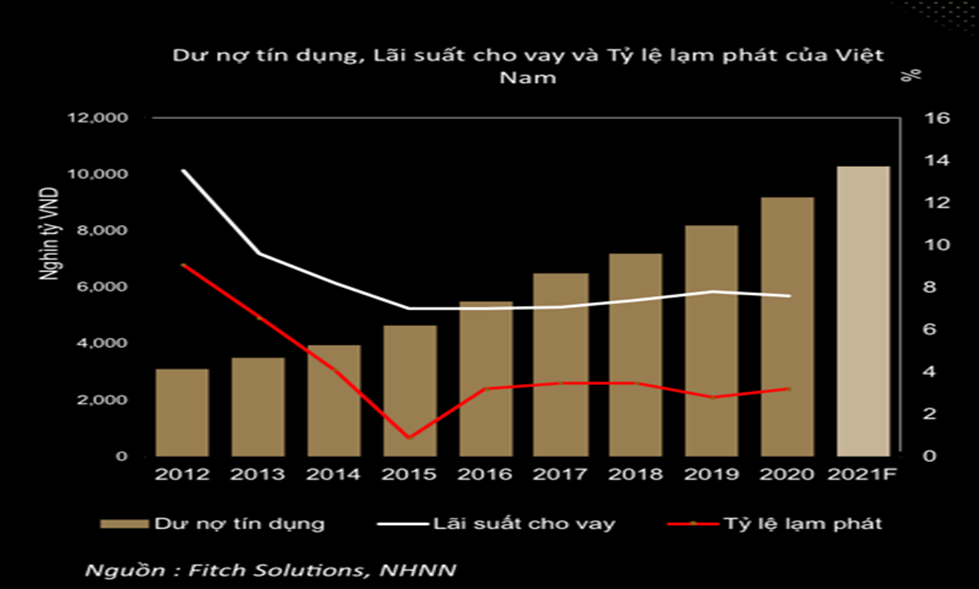

Cũng theo số liệu từ WB, tăng trưởng tín dụng từ năm 2018 đến 2020 của Việt Nam ở mức bình quân là 12,2%/năm, thấp hơn so với giai đoạn trước đó. Năm 2021, tín dụng ước tăng 14%, nhưng nợ xấu tăng khá cao. Đây cũng là một chỉ báo cho việc thắt chặt tín dụng sẽ tiếp tục trong các năm tới. Do đó, thị trường cho vay tiêu dùng có tiềm năng tăng trưởng đáng kể sau dịch bệnh.

Tuy nhiên, ông Trần Quốc Huy, Trưởng phòng Cấp cao Dịch vụ Tư vấn Chuyển đổi số của ABeam Consulting Việt Nam (ABeam), cho biết, các tổ chức cho vay tiêu dùng tại Việt Nam vẫn chủ yếu sử dụng các phương pháp cho vay truyền thống. Vì vậy, vấn đề cần quan tâm là chuyển đổi số một cách đúng đắn, thực chất, như: sử dụng nguồn dữ liệu phong phú từ hoạt động quan hệ khách hàng, thu hồi nợ qua các công nghệ kỹ thuật số, đặc biệt là các nền tảng di động…

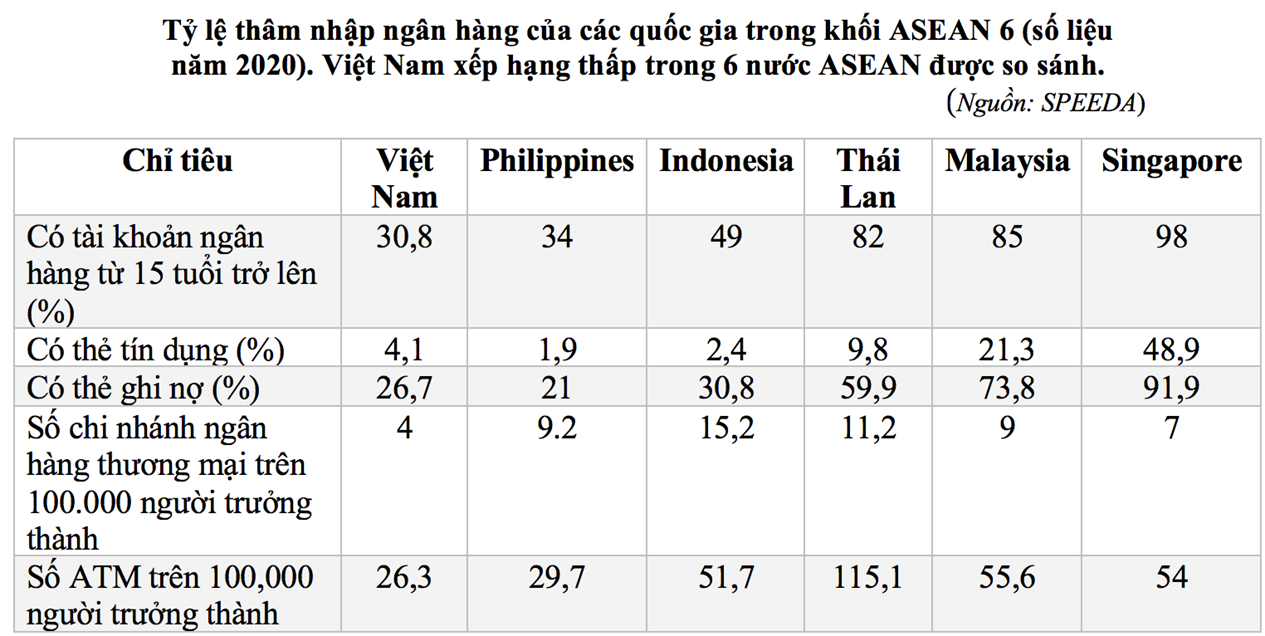

“Chuyển đổi số gần như là giải pháp bắt buộc với các tổ chức tài chính tiêu dùng, vấn đề ở chỗ nên đầu tư chuyển đổi như thế nào trong bối cảnh thời gian không nhiều và áp lực cạnh tranh gay gắt từ các công ty tài chính công nghệ (fintech). Vì Việt Nam vẫn là quốc gia có tỷ lệ thâm nhập của cho vay tiêu dùng thấp so với các nước trong khu vực, nhưng dư địa tăng trưởng khá tốt”, ông Huy nói.

Ngoài ra, bản thân các công ty tài chính tiêu dùng cũng bị Covid-19 làm ảnh hưởng đến biên lợi nhuận, chất lượng tài sản giảm, chi phí hoạt động tăng, trong khi việc phục hồi kinh tế cần nhiều năm.

“Khi dùng các nền tảng số trong việc tương tác với khách hàng, ngoài việc đầu tư vào ứng dụng mobile, bán hàng số đa kênh… đừng quên chuyển đổi số mô hình bán hàng truyền thống hiện hữu thông qua con người, đặt biệt là mô hình bán hàng trực tiếp, bán hàng thực địa, bán hàng thông qua chi nhánh”, ông Huy lưu ý.

Theo khảo sát của ABeam, trở ngại lớn nhất của các công ty tài chính tiêu dùng ở Đông Nam Á là thiếu dữ liệu khách hàng. Đây là hệ quả của việc không có đủ các cơ chế kỹ thuật số để tổ chức hoạt động từ bán hàng cho đến thu hồi nợ. Đối với mô hình bán hàng thực địa, ABeam khuyến nghị các tổ chức tín dụng nên dùng các giải pháp thông minh dựa trên nền tảng di động cho đội ngũ bán hàng, để có thêm nguồn dữ liệu mới phong phú về hoạt động bán hàng. Giải pháp này cũng có thể áp dụng cho cả hoạt động thu hồi nợ.

“Các chính sách cũ được thiết lập đã không còn phù hợp trong bối cảnh hiện nay. Hầu như các tổ chức cho vay không nắm bắt được hành trình bán hàng, cũng như kênh tương tác nào có khả năng thu hồi nợ tốt nhất cho từng khách hàng. Do đó, nghiệp vụ bán hàng và thu hồi nợ cần được chuyển đổi số”, ông Ashish Kaushik, lãnh đạo cao cấp lĩnh vực Pre-Sale & Solutioning Vymo, khu vực Đông Nam Á tư vấn.

Song song đó là kiểm soát quá trình thu hồi nợ. Thông qua các mô hình dự đoán hành vi của khách hàng từ dữ liệu hồ sơ khách hàng và dữ liệu lịch sử thu hồi nợ. Hệ thống sẽ dự đoán hành vi này như một cơ sở được dùng để tối ưu hóa việc lựa chọn đúng kênh và người thu hồi nợ. Tức là với mỗi khoản vay hay với mỗi khách hàng, hệ thống sẽ xác định được kênh và người thu hồi nợ tốt nhất để tối đa hóa khả năng phản hồi trong hành vi của khách hàng.

Đại diện Vymo cho biết thêm, một công ty tài chính ở Việt Nam đã tăng 30% số khoản vay được giải ngân trên từng nhân viên tín dụng và cải thiện khả năng thu hồi nợ gấp đôi so với trước kia khi áp dụng chuyển đổi số trong hoạt động tín dụng. “Việc cho vay và thu hồi nợ khi được cá nhân hóa sẽ đảm bảo các mục tiêu về kiểm soát rủi ro tín dụng, đây là cách mà nhiều doanh nghiệp đang áp dụng”, ông Ashish Kaushik nói.

Tin liên quan

Tin khác

CEO Amazon: Hai phẩm chất không thể thiếu để làm nên những điều phi thường

Bài học lãnh đạo giúp Costco giữ chân nhân sự giữa ngành bán lẻ biến động

ABBANK trao thưởng xe OMODA C5 cho doanh nghiệp trúng giải đặc biệt chương trình “Chọn ABBANK Business – Chọn Thành công”

Michael Dell và hành trình biến 1.000 USD thành 147 tỷ USD

CEO ngân hàng lớn nhất nước Mỹ chia sẻ về điều quyết định tương lai sự nghiệp của bạn trong thời đại AI

Điều mà không ít doanh nghiệp né tránh, Elon Musk lại yêu cầu nhân viên phải thực hiện

4 cạm bẫy khiến bạn mãi loay hoay trên con đường chinh phục thành công

Những thói quen quản trị khiến các tỷ phú công nghệ thành công vượt trội

Chiến lược “hai danh sách” giúp Warren Buffett duy trì sự tập trung