Fintech đẩy mạnh hoạt động

| 3 lĩnh vực trọng điểm mới của Công nghệ tài chính | |

| Thử nghiệm hoạt động Fintech trong lĩnh vực ngân hàng | |

| Fintech phải bảo mật cho khách hàng |

Tham vọng của những “kỳ lân” mới

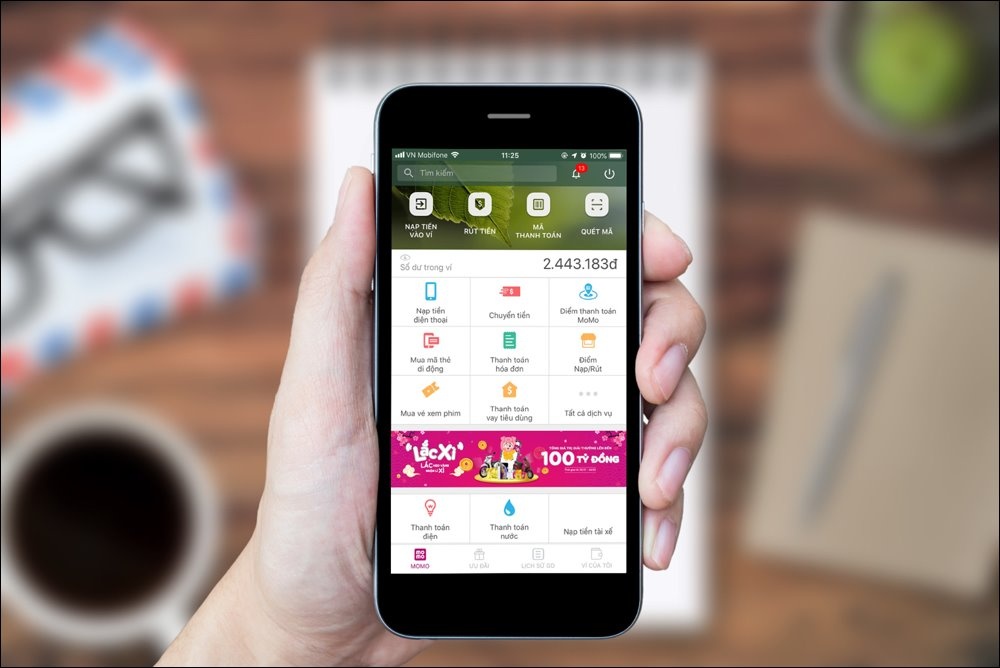

Sau khi được định giá trên 2 tỷ USD và gọi vốn thành công 200 triệu USD từ vòng gọi vốn Series E, ví điện tử MoMo thuộc sở hữu của CTCP M_Sevice đã chính thức trở thành “kỳ lân công nghệ” thứ 4 của Việt Nam, bên cạnh VNG, VNLife và Sky Mavis.

Trở thành kỳ lân công nghệ trong bối cảnh lĩnh vực trung gian thanh toán đang bùng nổ và biên lợi nhuận ngày càng trở nên chật hẹp, buộc MoMo phải tính toán đến các chiến lược đa dạng hóa sản phẩm, dịch vụ. Theo đó, fintech này liên tiếp đầu tư lớn cho các thương vụ mua lại ứng dụng trí tuệ nhân tạo AI - Pique, ra mắt dịch vụ mua trước, trả sau (BNPL - hợp tác với TPBank), mua cổ phần của Nhanh.vn và triển khai mô hình tích hợp Mini App.

|

| Ảnh minh họa |

TS. Huy Phạm - Đại học RMIT Việt Nam cho rằng, MoMo đang cố gắng chuyển đổi từ một trung gian thanh toán sang mô hình kết nối đa dạng hóa sản phẩm dịch vụ. Với mong muốn triển khai dịch vụ BNPL giúp ứng dụng này lấn sang lĩnh vực chấm điểm tín dụng và cho vay tín chấp tiêu dùng, trong khi đó, việc mua lại Pique, Nhanh.vn và triển khai Mini App sẽ giúp MoMo hỗ trợ DNNVV kết nối công cụ thanh toán số, tìm kiếm nguồn hàng và vay vốn lưu động tốt hơn. “Đây là cách mà fintech Bukalapak đã thành công ở Indonesia như một ngân hàng số hiện đại”, ông Huy Phạm cho biết.

Không chỉ MoMo, các ví điện tử khác như VNPay, SmartPay, ZaloPay hiện nay đều chạy đua mở rộng phạm vi hoạt động. VNPay với sự hậu thuẫn tài chính từ GIC, SoftBank, PayPal và EDB hiện đã hợp tác với hơn 20 NHTM trong nước để triển khai dịch vụ thanh toán thông qua VNPay QR, cung cấp đến 15 triệu khách hàng. Ví điện tử này cũng đã mở rộng liên kết với gần 200 nghìn nhà bán hàng để cung cấp các dịch vụ chấm điểm tín dụng, kết nối vốn vay và tìm kiếm nguồn hàng. Trong khi đó, DMSpro, SmartPay và VPBank Commcredit như “hình với bóng” để tấn công mạnh vào mảng cho vay DNNVV, công ty khởi nghiệp và hộ gia đình. Theo VPBank các khoản vay thông qua SmartPay và DMSpro có hạn mức tối đa 200 triệu đồng/khách hàng, đang được khá nhiều DN chọn lựa.

Tương tự, ZaloPay của kỳ lân VNG dựa vào ngân hàng đối tác cũng bắt đầu lấn sân mạnh sang lĩnh vực cho vay tiêu dùng. Theo đó, sau khi VNG đầu tư 22,5 triệu USD vào Funding Societies, tập đoàn này tham vọng trở thành nhà kết nối cho vay DNNVV hàng đầu Việt Nam. Bởi sự xuất hiện của nền tảng tài trợ vốn DNNVV lớn nhất Đông Nam Á là Funding Societies và sự liên kết chặt chẽ với Telio Pte.Ltd – một đơn vị sở hữu gần 100.000 cửa hàng tiêu dùng, Lifestyle và y tế tại Việt Nam sẽ là điểm tựa lớn để ZaloPay tiến hành hoạt động tài chính trong hệ sinh thái VNG.

Ngân hàng không dễ nhường sân?

Trong khi cuộc cạnh tranh mở rộng sản phẩm dịch vụ của các fintech mà chủ yếu là các ví điện tử diễn ra sôi động và bắt đầu có xu hướng lấn sang mảng tín dụng tiêu dùng nhờ ngân hàng đối tác, đặc biệt sự hợp tác, hậu thuẫn của các tổ chức tài trợ vốn quốc tế. Tại các ngân hàng truyền thống thì ở các ngân hàng truyền thống hoạt động liên kết, số hóa dịch vụ ngân hàng bán lẻ cũng diễn ra không kém cạnh.

Ghi nhận từ thị trường cho thấy, hiện nay ngoài việc đầu tư mạnh vào các ứng dụng ngân hàng số độc lập như Timo, TNEX, Cake, NEO, OneBank, Ubank nhằm khai thác nhóm khách hàng trẻ, khối DNNVV, công ty siêu nhỏ và hộ kinh doanh. Nhiều ngân hàng, đã mở rộng hợp tác với các tập đoàn bán lẻ, tập đoàn công nghệ, viễn thông để xây dựng hệ sinh thái cho vay tiêu dùng trực tuyến theo chuỗi giá trị hàng hóa dịch vụ.

Chẳng hạn, Techcombank thời gian qua đã hợp tác chiến lược với Masan và Vingroup hình thành liên minh phát triển rất mạnh mảng cho vay DNNVV, startup và hộ gia đình. Theo đó, Techcombank đã tích hợp dịch vụ ứng vốn, giúp các chủ cửa hàng tạp hóa được vay 10 triệu đồng với hạn mức tối đa 100 triệu đồng.

Trong khi đó, ShinhanBank bằng việc vận hành khối công nghệ “Future Bank Group”, đã thành lập một ứng dụng số độc lập nhắm đến hai tệp khách hàng chính là người lao động trẻ Gen MZ (sinh từ khoảng 1980-2010) và phụ nữ có khả năng tài chính độc lập. Để thúc đẩy mở rộng người dùng, Shinhan cũng đã mua lại 10% vốn và hợp tác chiến lược với trang thương mại điện tử Tiki. Từ đó triển khai các sản phẩm cho vay và thanh toán tiêu dùng thông qua khối ngân hàng thuần số B.I.B.

Nhiều chuyên gia nhận định, xu hướng của fintech trong các năm tới đây sẽ tập trung chủ yếu vào các lĩnh vực chuỗi khối (blockchain), tài chính nhúng, thương mại xuyên biên giới, siêu ứng dụng tích hợp và trí tuệ nhân tạo. Vì thế cuộc đua mở rộng sản phẩm, dịch vụ của các fintech lớn sẽ tiếp tục diễn ra mạnh mẽ. Trong đó, không loại trừ trường hợp các fintech sẽ có tham vọng lấn sân trở thành các ngân hàng thuần số nếu pháp lý hoàn thiện và cho phép thành lập.

Ông Nguyễn Xuân Thành - Giảng viên Đại học Fulbright Việt Nam cho rằng, hiện nay trên khu vực và trên thế giới xu hướng phát triển các tập đoàn tài chính, các hệ sinh thái ngân hàng mở và ngân hàng số độc lập 100% đang khá phổ biến. Tại Singapore, Chính phủ nước này chỉ cấp phép cho các fintech để làm ngân hàng thuần số, tại Hồng Kông thì mô hình liên danh giữa một ngân hàng truyền thống và một fintech khởi nghiệp được chọn lựa để hình thành ngân hàng thuần số. “Vì vậy Việt Nam có thể chọn một số mô hình để mạnh dạn, đẩy nhanh việc cấp phép cho ngân hàng thuần số”, ông Thành đề nghị.

Tin liên quan

Tin khác

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng

Lãi suất liên ngân hàng VND giảm sâu ở các kỳ hạn ngắn

Sáng 17/12: Tỷ giá trung tâm tăng 5 đồng