Thị trường tài chính tiền tệ tháng 2: Khởi đầu thuận lợi

| Thị trường tiền tệ tháng đầu năm: Ổn định và áp lực giảm đáng kể |

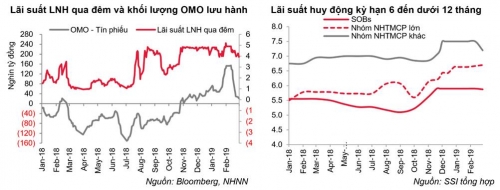

Lãi suất trên liên ngân hàng hạ nhiệt nhanh

Sau giai đoạn cao điểm Tết Nguyên đán, Ngân hàng Nhà nước nhanh chóng hút mạnh tiền về thông qua nghiệp vụ thị trường mở OMO khi chỉ mua kỳ hạn 61.449 tỷ đồng và có tới 195.097 tỷ đồng đáo hạn, lượng hút ròng lên tới 133.648 tỷ đồng, khối lượng OMO lưu hành giảm liên tục từ hơn 150 nghìn tỷ đồng về mức gần 19 nghìn tỷ đồng.

Kênh tín phiếu vẫn không phát sinh giao dịch và số dư bằng 0. Lượng tiền lưu thông quay trở về hệ thống và việc bán USD cho dự trữ ngoại hối đã gia tăng thanh khoản cho các ngân hàng thương mại. Lãi suất trên liên ngân hàng giảm từ mức 4,9% trước Tết về 4%/năm với kỳ hạn qua đêm và giảm từ 5,05% về 4,3%/năm với kỳ hạn 1 tuần.

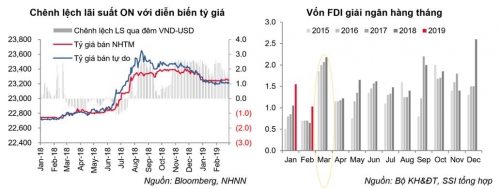

Lãi suất USD trên liên ngân hàng cũng giảm nhẹ (-2 điểm cơ bản) về mức 2,47%/năm, chênh lệch lãi suất VND-USD dao động trong khoảng 1,5-1,7%/năm, giảm so với mức 1,8-2,4%/năm của tháng 1/2019.

Theo thông tin từ Bộ tài chính, giải ngân vốn đầu tư từ nguồn ngân sách nhà nước 2 tháng đầu năm 2019 là 16,2 nghìn tỷ đồng, tương đương 3,9% kế hoạch Quốc hội giao. Sau đợt nghỉ lễ dài và việc phân bổ chi tiết vốn đầu tư cho các dự án đã hoàn tất, lượng tiền của Kho bạc Nhà nước gửi tại các Ngân hàng Nhà nước sẽ có xu hướng giảm bớt nên thanh khoản cũng bớt thuận lợi như tháng vừa qua.

Thêm vào đó, việc duy trì chênh lệch lãi suất VND-USD ở mức hợp lý sẽ hạn chế nhu cầu nắm giữ USD nên nhiều khả năng lãi suất trên liên ngân hàng sẽ dao động trong khoảng 4%/năm với kỳ hạn qua đêm.

Với lãi suất huy động thị trường 1, các kỳ hạn ngắn đã được điều chỉnh giảm ở nhiều ngân hàng, hiện duy trì ở mức 4,3-5,5%/năm với kỳ hạn từ 1 đến dưới 6 tháng. Ở kỳ hạn từ 6 tháng trở lên có sự điều chỉnh trái chiều khi có ngân hàng giảm nhưng cũng có ngân hàng tăng, phụ thuộc vào nhu cầu cân đối vốn để đáp ứng yêu cầu tỷ lệ vốn ngắn hạn cho vay trung và dài hạn của từng ngân hàng. Khoảng chênh lệch lãi suất vì thế cũng dãn rộng hơn, kỳ hạn từ 6 đến dưới 12 tháng là 5,5-7,5%/năm và 12,13 tháng là 6,4- 8%/năm.

Bên cạnh yêu cầu đáp ứng các chỉ tiêu về vốn của Ngân hàng Nhà nước có hiệu lực từ 1/1/2019 thì các tháng 3 thường là tháng tăng tốc giải ngân tín dụng để thực hiện mục tiêu quý 1 nên nhu cầu huy động vốn cao, mặt bằng lãi suất khả năng vẫn được duy trì ổn định ở mức hiện tại.

|

Cung cầu USD thuận lợi, tỷ giá ổn định

Trong tháng 2 vừa qua, Ngân hàng Nhà nước vẫn tiếp tục mua vào USD dù khối lượng không nhiều như tháng trước. Các ngân hàng thương mại khá tích cực bán USD về Ngân hàng Nhà nước khi tỷ giá mua vào được giữ nguyên ở mức 23.200, mức cao hơn tỷ giá mua vào của các ngân hàng thương mại 2 tháng gần đây.

Tỷ giá giao dịch dao động trong biên độ hẹp trên cả thị trường ngân hàng và thị trường tự do, kết thúc tháng giảm nhẹ 10 đồng/USD so với cuối tháng trước, ở mức lần lượt là 23.150/23.250 đồng/USD và 23.190/23.210 đồng/USD. Tỷ giá trung tâm tiếp tục được nâng lên 47 đồng/USD, tính chung tỷ giá này đã tăng thêm 90 đồng/USD trong 2 tháng đầu năm.

Lượng FDI giải ngân 2 tháng đầu năm thông thường sẽ thấp hơn hẳn các tháng sau nhưng trong 2 tháng đầu năm 2019, FDI giải ngân ở Việt Nam đã đạt 2,58 tỷ USD, +9,8% so với cùng kỳ năm trước, mức tăng cao nhất trong 3 năm gần đây. Đây là dấu hiệu tích cực và dự báo nguồn cung USD tháng 3 sẽ tiếp tục dồi dào nhờ cả nguồn vốn FDI và FII. Nhà đầu tư nước ngoài trong tháng 2 đã tăng mạnh giá trị mua ròng trên thị trường chứng khoán với dòng tiền mới chỉ tính riêng ở các quỹ ETF là xấp xỉ 2 nghìn tỷ đồng.

Với cung ngoại tệ tốt, mặt bằng tỷ giá sẽ duy trì ổn định quanh mức 23.200 đồng/USD. Tuy vậy diễn biến đàm phán thương mại Mỹ - Trung và tỷ giá CNY sẽ vẫn là một ẩn số cần lưu tâm.

|

Các tin khác

Eximbank tổ chức thành công Đại hội Cổ đông thường niên 2024

Cổ đông Sacombank mong muốn được chia cổ tức

Vietbank hoàn thành tăng vốn điều lệ và thông qua kế hoạch chia cổ tức 25%

Ngân hàng hoạt động xuyên lễ

Bảo hiểm Agribank: Giảm gánh nặng cho người dân và ngân hàng

Sáng 26/4: Tỷ giá trung tâm giảm tiếp 18 đồng

Agribank tuyển dụng thêm 463 lao động

Agribank chi nhánh Thăng Long tuyển dụng 3 lao động

LPBank đẩy mạnh hợp tác phát triển nguồn nhân lực ngành tài chính ngân hàng

Tỷ giá, vàng hạ nhiệt

Sáng 25/4: Tỷ giá trung tâm tiếp tục giảm

Moody’s giữ nguyên xếp hạng tín nhiệm của VPBank ở mức Ba3, triển vọng ổn định

Vietbank dự kiến chia cổ tức 25% và tăng vốn điều lệ năm thứ 2 liên tiếp

Quý I/2024: Tín dụng hợp nhất của VPBank tăng 2,1%

Agribank tài trợ 10 tỷ đồng xây dựng 200 căn nhà cho hộ nghèo tỉnh Lạng Sơn

Công bố sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

Ngành Ngân hàng tiếp tục ưu tiên hỗ trợ doanh nghiệp xuất khẩu

Phát hành trái phiếu kiều hối

Kinh tế Việt Nam đang dần phục hồi

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Họp báo công bố sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

Ngành Ngân hàng Phú Yên: Triển khai nhiều giải pháp khơi thông dòng tín dụng

Ngành Ngân hàng Khánh Hoà: Chủ động hỗ trợ khách hàng vượt khó

Ngành Ngân hàng tỉnh Bến Tre với “Ngày hội hiến máu tình nguyện”

Wyndham Grand KN Paradise Cam Ranh - nơi tận hưởng kỳ nghỉ lễ 30/4-1/5 trọn vẹn

Dịch vụ VNPAY Taxi trên app ngân hàng đạt top 10 Sao Khuê 2024

Ngỡ ngàng với những tiện ích, dịch vụ “may đo” cho giới thượng lưu tại Vinhomes Royal Island

Uống gì để bản thân “tươi xinh yêu” hơn mỗi ngày?

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

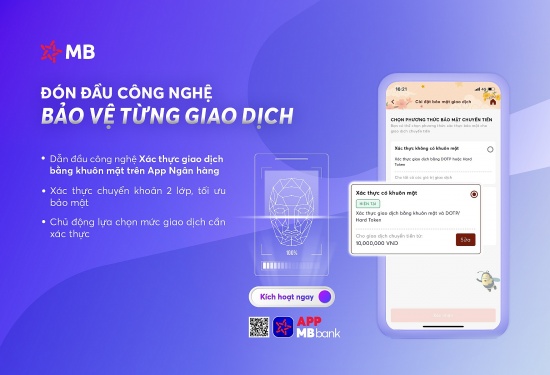

App MBBank: Xác thực khuôn mặt, an tâm chuyển tiền

SeABank kết nối hưng thịnh, tri ân khách hàng doanh nghiệp nhân dịp 30 năm

Techcombank Rewards: Cộng giá trị, thêm gắn kết, tặng đặc quyền

Mở tài khoản cá tính bằng nickname trên ứng dụng NCB iziMobile

LOTTE Finance ra mắt bộ đôi thẻ tín dụng

VIB: Doanh thu tăng 8%, lợi nhuận quý I đạt hơn 2.500 tỷ đồng

VMG eID và VMG Bio-2345 - ‘trợ thủ’ bảo vệ tài khoản ngân hàng