Toàn cảnh thị trường tài chính tháng 10/2018

Trên đây là nhận định đáng chú ý được đưa ra trong báo cáo thị trường tiền tệ vừa công bố của Bộ phận Phân tích và Tư vấn đầu tư khách hàng cá nhân thuộc Công ty cổ phần Chứng khoán Sài Gòn (SSI), trên cơ sở nhìn lại diễn biến thị trường tháng 10 vừa qua.

Kinh tế thế giới nhiều bất ổn

Thị trường tài chính toàn cầu ngày càng nhạy cảm với những thông tin liên quan đến căng thẳng thương mại Mỹ-Trung. Trong tháng 10, cuộc chiến này tiếp tục được đẩy lên cao khi Mỹ lập kế hoạch áp thuế bổ sung phần hàng hóa còn lại mà Mỹ nhập khẩu từ Trung Quốc (ước tính khoảng 257 tỷ USD) nếu như 2 bên không đi đến thỏa thuận nào tại cuộc gặp bên lề của kỳ họp thượng đỉnh G20 tại Argentina cuối tháng 11, điều mà gần như chắc chắn sẽ xảy ra khi Trung Quốc vẫn tỏ ra rất cứng rắn.

Kinh tế Trung Quốc bắt đầu “thấm mệt” khi tăng trưởng kinh tế trong quý III của Trung Quốc chỉ đạt 6,5%, chậm nhất kể từ năm 2009. Chỉ số PMI tháng 10 tiếp tục lao xuống mức 50,2, giảm 0,6 điểm so với tháng 9/2018 và là mức thấp nhất trong 2 năm gần đây. Đồng CNY tiếp tục mất giá, tỷ giá USD/CNY tiến sát về ngưỡng tâm lý 7.0.

Đồng USD không chỉ lên giá so với CNY mà còn lên giá với hầu hết các đồng tiền mạnh khác. Chỉ số USD Index đã tăng vượt mức 97, chủ yếu do sự mất giá của EUR và GPB trước những bất ổn mà các nước châu Âu đang phải đối mặt cả về nguy cơ kinh tế châu Âu tăng trưởng chậm lại, vấn đề nợ công và thâm hụt ngân sách của Italia, sự “nhập nhằng” của tiến trình Brexit…

Xác suất Fed nâng lãi suất đã giảm từ mức 78% xuống 73,8%, nhưng vẫn là một mức cao, cho thấy Fed nhiều khả năng sẽ vẫn kiên định với kế hoạch nâng lãi suất.

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm sau khi vượt qua mốc 3% vào cuối tháng 9/2018 tiếp tục tăng trong tuần đầu tháng 10 và đạt đỉnh 3,23% vào ngày 5/10/2018, sau đó điều chỉnh giảm nhẹ.

Lợi suất trái phiếu kho bạc Mỹ vốn là công cụ tham chiếu cho lãi suất toàn cầu nên diễn biến này đã gây lo lắng cho giới đầu tư, dẫn đến sự sụt giảm mạnh, đồng loạt của các thị trường chứng khoán trong ngày 10 và 11/10/2018.

Lãi suất liên ngân hàng tăng

Lãi suất VND trên thị trường liên ngân hàng sau một thời gian tương đối bình ổn thì tăng mạnh lên trên 4,5% ở tất cả các kỳ hạn. Trong đó, lãi suất qua đêm tăng mạnh nhất, đạt đỉnh 4,533%, tăng 193 điểm cơ bản so với cuối tháng 9 và gần sát lãi suất OMO hiện tại là 4,75%, trước khi hạ nhiệt về 4,4% vào ngày cuối tháng.

Trong bối cảnh đó, sự ổn định của lãi suất USD khiến cho chênh lệch lãi suất giữa USD và VND tiếp tục được dãn rộng lên mức 2,37%, hỗ trợ phần nào cho sự ổn định tỷ giá. Lãi suất thị trường 1 cũng đã điều chỉnh tăng rõ rệt ở các kỳ hạn ngắn 1-3 tháng tại các ngân hàng quốc doanh và kỳ hạn dài 12-13 tháng tại các ngân hàng TMCP lớn.

Đáp ứng nhu cầu thanh khoản cao của hệ thống ngân hàng, Ngân hàng Nhà nước đã cho vay OMO lên tới 44.544 tỷ đồng - mức cao nhất trong tháng từ đầu năm 2018 đến nay - và tập trung vào tuần cuối của tháng 10.

Về tín phiếu, chỉ có 15.170 tỷ đồng được phát hành trong khi có tới 62.691 tỷ đồng đáo hạn. Tính chung cả tháng, Ngân hàng Nhà nước đã bơm ròng 92.065 tỷ đồng trong đó thông qua kênh mua kỳ hạn là 44.544 tỷ đồng.

Lần đầu tiên kể từ tháng 2/2018, khối lượng OMO lưu hành đã vượt khối lượng tín phiếu, đánh dấu sự trở lại của thời kỳ bơm tiền sau một thời gian dài Ngân hàng Nhà nước hút tiền thông qua phát hành tín phiếu khối lượng lớn.

Mùa cao điểm cuối năm cộng hưởng với nhu cầu bảo vệ đồng VND trong bối cảnh CNY tiếp tục mất giá nên xu hướng lãi suất VND trong những tháng tới sẽ khó giảm.

|

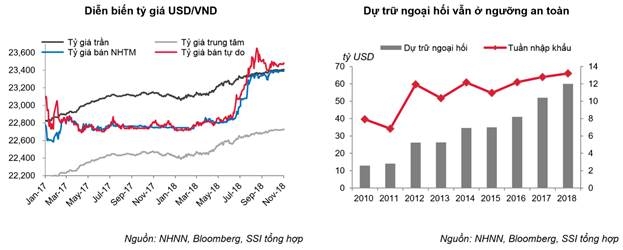

VND ổn định khi CNY tiếp tục mất giá

Đồng CNY đã mất giá tới -2,1% chỉ trong vòng 2 tháng gần đây, trong khi VND mới giảm khoảng -0,24%. Tỷ giá USD/CNY tăng lên mức 6,9758 vào ngày cuối tháng 10, mức cao nhất từ đầu năm 2017 khi Ngân hàng Trung ương Trung Quốc (PBoC) giảm tỷ giá tham chiếu xuống mức thấp nhất trong hơn 1 thập kỷ (6,9574).

Nếu USD/CNY giảm về mốc 7 sẽ làm gia tăng các kỳ vọng vào sự mất giá sâu hơn của Nhân dân tệ, gia tăng áp lực thoái vốn, gây bất ổn cho thị trường tài chính Trung Quốc. Nhiều tổ chức tài chính dự báo ngưỡng 7 của tỷ giá USD/CNY là rất quan trọng và khó có thể phá vỡ trong năm nay.

Ngày 2/11/2018, thông tin PBoC phát hành tín phiếu và tín hiệu tích cực về chiến tranh thương mại từ tổng thống Donald Trump, đồng CNY ngay lập tức đã lên giá +1,2%, lùi về mức 6,8907.

Trong tháng 10, tỷ giá trung tâm đã được Ngân hàng Nhà nước nâng thêm 12 điểm (từ 22.714 lên 22.726), tương ứng với tỷ giá trần là 23.408 VND. Mặc dù vậy, tỷ giá ngân hàng vẫn được duy trì ổn định ở mức 23.300-23.390, tỷ giá tự do giao động nhẹ quanh ngưỡng 23.450-23.470, thấp hơi chút ít so với cuối tháng 9.

Chênh lệch lãi suất USD-VND nới rộng và Ngân hàng Nhà nước có những động thái kịp thời hỗ trợ tỷ giá là những yếu tố chính giúp ổn định đồng VND trong bối cảnh thị trường tiền tệ thế giới có nhiều biến động.

Nguồn thu ngoại tệ vẫn khả quan khi cán cân thương mại nửa đầu tháng 10 thặng dư 40 triệu USD sau khi đạt thặng dư lớn 3,6 tỷ USD chỉ trong 2 tháng 8 và 9. Theo báo cáo của Thủ tướng Chính Phủ tại kỳ họp Quốc hội đang diễn ra, dữ trữ ngoại hối của Việt Nam hiện đang ở khoảng 60 tỷ USD (tương đương khoảng 13 tuần nhập khẩu).

|

Lãi suất trái phiếu tiếp xu hướng tăng

Trong tháng 10, xu hướng lãi suất tăng tiếp tục thể hiện trên cả thị trường trái phiếu sơ cấp và thứ cấp. Lãi suất trái phiếu thứ cấp sau một nhịp điều chỉnh vào giữa tháng 9 đã liên tục tăng.

Xu hướng tăng thể hiện rõ nét từ tháng 7 khi các kỳ hạn ngắn 1-5 năm đồng loạt tăng mạnh. Tuy nhiên, các kỳ hạn dài thực tế đã bắt đầu tăng từ tháng 3 khi rủi ro từ thị trường toàn cầu gia tăng, đặc biệt khi nguy cơ chiến tranh thương mại Mỹ-Trung nhen nhóm đe dọa sự ổn định kinh tế quốc tế.

Tính tới hết tháng 10, lợi suất trái phiếu phổ biến tăng khoảng 20-30 điểm cơ bản so với tháng trước. So với cuối năm 2017, các kỳ hạn ngắn dưới 5 năm đã vượt hơn 40 điểm cơ bản, trong khi các kỳ hạn dài 10 năm và 15 năm chưa vượt.

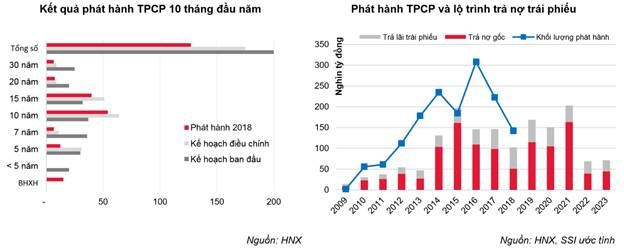

Thị trường trái phiếu sơ cấp cũng phản ánh xu hướng tăng, nhưng so với cuối năm 2017, mặt bằng lãi suất trúng thầu vẫn thấp hơn khoảng 30 điểm cơ bản. Kho bạc Nhà nước đang nắm quyền kiểm soát diễn biến thị trường sơ cấp bởi nhu cầu huy động trái phiếu Chính phủ không cao trong bối cảnh giải ngân vốn đầu tư công chậm.

Ước tính trong 10 tháng đầu năm, giải ngân vốn đầu tư từ nguồn ngân sách Nhà nước mới đạt 57,8% kế hoạch của Chính phủ (giảm so với mức hoàn thành 59,1% cùng kỳ năm 2017). Riêng giải ngân vốn trái phiếu Chính phủ mới đạt hơn 30%.

Với tiến độ giải ngân này, Kho bạc Nhà nước đã điều chỉnh kế hoạch phát hành trái phiếu Chính phủ năm 2018, giảm từ mức 200 nghìn tỷ đồng ban đầu xuống 175 nghìn tỷ đồng, cơ cấu lại theo hướng giảm tỷ trọng các kỳ hạn 7, 20 và 30 năm trong khi nâng mạnh kỳ hạn 10 và 15 năm lên 115 nghìn tỷ và chiếm tới 65% tổng danh mục.

Tổng giá trị trái phiếu phát hành từ đầu năm đạt 127 nghìn tỷ đồng, hoàn thành 73% kế hoạch. Nếu tính cả 15 nghìn tỷ phát hành cho Bảo hiểm Xã hội, tổng giá trị phát hành mới đạt 142 nghìn tỷ đồng, giảm mạnh so với mức 210 nghìn tỷ cùng kỳ năm 2017.

Ngoài lý do giải ngân đầu tư công chậm, một lý do khác khiến phát hành thấp là lượng đáo hạn trong 10 tháng năm 2018 chỉ là 27 nghìn tỷ đồng so với 85 nghìn tỷ đồng của cùng kỳ 2017. Tổng khối lượng phát hành ròng trong 10 tháng giảm khoảng 10 nghìn tỷ đồng so với cùng kỳ, cho thấy việc phát hành trái phiếu Chính phủ trong năm nay không ảnh hưởng đến thanh khoản của hệ thống ngân hàng.

Áp lực trả nợ gốc sẽ tăng trong năm 2019 với ước tính có khoảng 115 nghìn tỷ đồng trái phiếu đáo hạn so với 51 nghìn tỷ đồng trong năm 2018. Với áp lực này, nhiều khả năng xu hướng lãi suất sẽ khó đảo chiều trong ngắn hạn.

|

Thị trường chứng khoán sụt giảm

VN-Index giảm mạnh do tác động từ yếu tố ngoại, trong khi phái sinh lại gia tăng thanh khoản. Sau giai đoạn tăng điểm ổn định từ giữa tháng 7 đến hết quý III, thị trường chứng khoán bắt đầu xu hướng điều chỉnh sâu từ đầu tháng 10. Đóng cửa ngày 31/10, VN-Index giảm -11,19% so với tháng trước đó, rơi về ngưỡng 914,76 điểm. Đáng chú ý, phiên 11/10 là phiên giảm điểm mạnh nhất của chỉ số kể từ đầu năm 2018, với mức điều chỉnh là -4,84%.

Nguyên nhân khiến cho VN-Index sụt giảm là những tác động từ thị trường thế giới, xuất phát chủ yếu từ Mỹ và Trung Quốc. Kỳ vọng lạm phát khiến lợi tức trái phiếu Mỹ tăng và kéo chỉ số S&P 500 giảm 7,26% trong tháng 10. Chiến tranh thương mại Mỹ-Trung và những biểu hiện “thấm mệt” đầu tiên của Trung Quốc cũng khiến Shanghai Composite mất -6,6%.

Thanh khoản của thị trường cơ sở duy trì ở mức thấp khi diễn biến của các chỉ số không thuận lợi. Giá trị giao dịch bình quân của HOSE đạt 5,3 nghìn tỷ đồng/phiên, tuy nhiên nếu loại trừ giao dịch thỏa thuận đột biến tại MSN và VIC (phiên 2/10 và 5/10) thì thanh khoản bình quân chỉ đạt 4,5 nghìn tỷ đồng (giảm 3,5% so với cùng kỳ tháng trước). Tính trên cả 2 sàn HOSE và HNX, tổng giá trị giao dịch đạt mức 5,2 nghìn tỷ đồng (-4,21% so với tháng trước).

Ở chiều ngược lại, thị trường phái sinh thu hút dòng tiền sau khi giao dịch kém sôi động trong phần lớn quý III. Khối lượng giao dịch bình quân trong tháng 10 đạt 110,938 hợp đồng/phiên, tăng tới +35,3% so với tháng trước, tương ứng với mức tăng +14% so với trung bình quý III. Giá trị giao dịch cũng tăng tương ứng +29,6% và +12,33%, lên ngưỡng 10,2 nghìn tỷ đồng/phiên. Như vậy, trong tháng 10, thanh khoản của thị trường phái sinh cao gần gấp đôi so với thị trường cơ sở.

Khi VN-Index hồi phục trở lại trong những phiên cuối tháng 10, thanh khoản trên thị trường phái sinh cũng bắt đầu sụt giảm. Giá trị giao dịch hợp đồng tương lai giảm về mức 10 nghìn tỷ đồng vào ngày 31/10, từ mức 14-16 nghìn tỷ đồng/phiên trong những ngày trước đó. Đây là phiên giao dịch mà VN30 Index đã tăng tới +3,15%.

Sau khi mua ròng trong tháng 9, nhà đầu tư nước ngoài đã bán ròng hơn 2,63 nghìn tỷ đồng qua kênh khớp lệnh trên HOSE trong tháng 10. Xu hướng tương tự diễn ra tại sàn HNX với 30 tỷ đồng giá trị bán ròng. Trong khi đó, kênh thỏa thuận chứng kiến giao dịch đột biến tại MSN với giá trị 11,38 nghìn tỷ đồng.

Lý do khiến nhiều cổ phiếu thiếu động lực

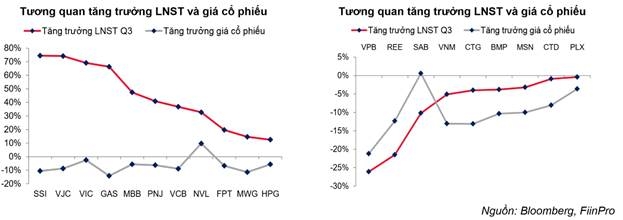

Quay lại thời điểm 3 tháng trước, các doanh nghiệp niêm yết công bố lợi nhuận sau thuế quý II tăng trưởng cao, tạo động lực hỗ trợ cho VN-Index từ đáy đi lên. Giá cổ phiếu của nhiều công ty trong nhóm VN30 vận động đồng pha với mức tăng trưởng của lợi nhuận sau thuế.

Tuy nhiên, bước sang tháng đầu quý III, nhiều doanh nghiệp trong rổ VN30 dù công bố kết quả kinh doanh tích cực nhưng giá cổ phiếu vẫn giảm. VJC, VIC, GAS, MBB, PNJ đều ghi nhận tăng trưởng lợi nhuận sau thuế với tỷ lệ từ +40% trở lên, tuy nhiên giá các cổ phiếu trên đều giảm từ -5% đến -14% so với tháng trước.

Đối với các doanh nghiệp VN30 bị giảm lợi nhuận, việc giảm giá là điều khó tránh khỏi. Lợi nhuận sau thuế quý III của VPB, MSN, PLX giảm lần lượt -26,1%, -3,2% và -0,4% trong khi giá cổ phiếu giảm -21,2%, -10% và 3,63%.

Tính đến hết ngày 2/11 đã có 617/748 doanh nghiệp công bố kết quả kinh doanh quý III với tăng trưởng lợi nhuận sau thuế đạt gần 24% so với cùng kỳ năm trước, giảm đáng kể so với quý II (27%) và quý I (32%).

|

Tin liên quan

Tin khác

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng

Lãi suất liên ngân hàng VND giảm sâu ở các kỳ hạn ngắn

Sáng 17/12: Tỷ giá trung tâm tăng 5 đồng