“Bắt mạch kê đơn” cho thị trường trái phiếu doanh nghiệp

Tăng trưởng nóng nhưng tiềm ẩn nhiều rủi ro

Ông Đỗ Ngọc Quỳnh, Tổng Thư ký Hiệp hội Trái phiếu Việt Nam (VBMA) cho biết, năm 2018 ghi nhận dấu mốc đặc biệt khi quy mô phát hành trái phiếu doanh nghiệp thành công vượt qua quy mô phát hành của trái phiếu chính phủ.

|

| Theo nhiều chuyên gia, thị trường trái phiếu doanh nghiệp phát triển "nóng" trong thời gian vừa qua |

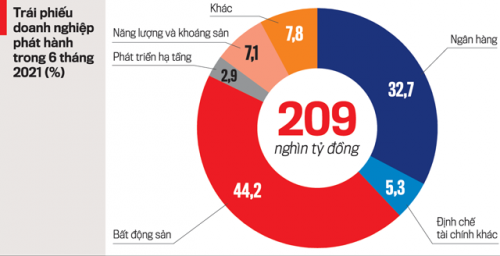

Cụ thể, năm 2018, trái phiếu doanh nghiệp phát hành thành công đạt 224.000 tỷ đồng, trong khi trái phiếu chính phủ đạt 190.000 tỷ đồng; năm 2019 các con số lần lượt là 312.000 tỷ đồng và gần 300.000 tỷ đồng; năm 2020 là 436.000 tỷ đồng và hơn 330.000 tỷ đồng; 6 tháng đầu năm nay là gần 200.000 tỷ đồng và khoảng 140.000 tỷ đồng.

Theo ông Nguyễn Quang Thuân, Chủ tịch HĐQT Fiin Ratings, phát hành trái phiếu giúp doanh nghiệp tiếp cận vốn để phát triển. Đặc biệt thời gian qua nếu không có kênh huy động vốn này thì ngân hàng rất nặng gánh. Tính riêng giá trị trái phiếu đang lưu hành so với dư nợ ngân hàng đạt khoảng 12%, nhưng tính trên phần dư nợ trung và dài hạn chiếm khoảng hơn 30%.

“Điều này cũng có thể hiểu là, qua từng ấy năm nếu kênh trái phiếu không có thì nhiều doanh nghiệp sẽ khốn đốn, hệ thống ngân hàng nặng gánh…”, ông Thuân cho hay.

Tuy nhiên, ông Quỳnh lại cho rằng đằng sau sự phát triển nóng của thị trường trái phiếu doanh nghiệp thời gian qua cũng ẩn giấu nhiều hệ lụy cho nhà đầu tư. Đó là 20% trái phiếu doanh nghiệp phát hành ở Việt Nam hoàn toàn phát hành bằng uy tín, không có tài sản đảm bảo.

“Nhà đầu tư cá nhân bình thường muốn siết tài sản của doanh nghiệp thì không bao giờ có cửa...”, ông Quỳnh nói, đề cập đến trường hợp doanh nghiệp phát hành trái phiếu mất khả năng thanh khoản, không trả được gốc và lãi cho nhà đầu tư.

Ở điểm này, các chuyên gia cũng lưu ý thêm rằng trong trường hợp doanh nghiệp phát hành có tài sản bảo đảm thì nhà đầu tư cũng không có quyền lực để thu giữ tài sản bảo đảm như ngân hàng. Thậm chí, khi doanh nghiệp bị vỡ nợ, tài sản bảo đảm cũng sẽ phải trả theo thứ tự ưu tiên: thuế cho Chính phủ; trả lương cho người lao động; trả nợ ngân hàng… và gần cuối cùng mới đến người mua trái phiếu.

Cùng quan ngại, một rủi ro khác được ông Thuân đề cập đó là hầu hết các nhà đầu tư cá nhân chuyên nghiệp, theo tiêu chí có tài sản danh mục hơn 2 tỷ đồng, có khi không biết về chỉ số cơ bản. Còn doanh nghiệp, tổ chức phát hành thì “vàng thau lẫn lộn”. Một số doanh nghiệp có tài sản thế chấp nhưng trong phương pháp luận của xếp hạng tín nhiệm thì tài sản thế chấp không có giá trị nhiều lắm, ngoại trừ với ngân hàng phát hành riêng lẻ.

Đứng từ góc độ phía ngân hàng, TS. Nguyễn Trí Hiếu, chuyên gia về tài chính - ngân hàng, cho biết tại Việt Nam, các ngân hàng rất đa chức năng, đồng thời vừa là ngân hàng thương mại vừa là ngân hàng đầu tư. Sự hỗ trợ của các ngân hàng Việt đối với thị trường trái phiếu doanh nghiệp quan trọng.

“Hiện người dân, nhà đầu tư nhỏ lẻ đang tiếp cận trái phiếu doanh nghiệp vì họ thấy bóng dáng của ngân hàng đứng đằng sau trái phiếu", ông hiếu nói, đồng thời lưu ý thêm rằng hiện chỉ số ít trái phiếu được ngân hàng bảo lãnh thanh toán, tức là nhà đầu tư mua trái phiếu nếu gặp trường hợp nhà phát hành không trả được nợ thì ngân hàng sẽ trả thay. Trong kho đó, phần lớn số trái phiếu còn lại chỉ được bảo lãnh phát hành, nghĩa là nếu phát hành không hết thì ngân hàng sẽ cam kết mua toàn bộ số còn lại. Riêng với trường hợp này, nhà đầu tư phải tự chịu rủi ro nếu doanh nghiệp phát hành vỡ nợ.

|

Nỗ lực tìm giải pháp

Tại tọa đàm, nhiều giải pháp đã được các chuyên gia đề xuất để khắc phục những rủi ro của thị trường trái phiếu doanh nghiệp.

Theo ông Đỗ Ngọc Quỳnh, để đảm bảo sự phát triển lành mạnh của thị trường trái phiếu nói riêng, thị trường vốn nói chung, đòi hỏi sự phát triển đồng bộ của tất cả các cấu phần, các thành phần tham gia vào sự vận hành của thị trường. Đồng thời, dù ở góc độ nào, cơ quan quản lý nhà nước, doanh nghiệp, nhà đầu tư đều phải đặt ra bài toán cân bằng giữa rủi ro và lợi ích.

Về phía cơ quan quản lý nhà nước, một mặt vừa muốn phát triển thị trường, phát triển nền kinh tế, mặt khác muốn đảm bảo sự phát triển đó phải lành mạnh, không xảy ra khủng hoảng, đứt gãy. Nếu quản lý quá chặt, thị trường không phát triển được, lỏng quá thì gây khủng hoảng, vì vậy, cơ quan quản lý luôn luôn phải quan sát liên tục, điều chỉnh chính sách hài hòa.

Đối với doanh nghiệp, nếu lựa chọn phát hành ra công chúng, sẽ tiếp cận được nhà đầu tư rộng hơn, nhưng phải chịu trách nhiệm lớn hơn, như công bố thông tin minh bạch, có xếp hạng tín nhiệm, phải xin phép nhiều thủ tục phức tạp, rườm rà hơn. Tuy nhiên, nền tảng đầu tư rộng hơn, chi phí vốn thấp hơn. Còn nếu chọn hình thức phát hành trái phiếu riêng lẻ, cơ hội tiếp cận nhà đầu tư thấp hơn rất nhiều, chi phí vốn sẽ cao hơn. Vậy, doanh nghiệp sẽ đánh đổi, chọn lựa điều gì?

Điều quan trọng là, khung pháp lý phải đảm bảo các thông tin trong quá trình vận hành của các bên đều chính xác, minh bạch. Doanh nghiệp nào công bố thông tin sai, thiếu minh bạch, thì hệ thống pháp lý phải có khả năng giám sát, kiểm tra, thực thi pháp luật một cách chuẩn chỉnh. Đồng thời, những hành vi vi phạm pháp luật, những hành vi cố tình bóp méo thông tin trên thị trường để lừa đảo, dẫn dắt các nhà đầu tư đi sai hướng với bản chất của thông tin và bản chất của giao dịch, là hành vi vi phạm pháp luật, có cơ chế để phát hiện kịp thời để xử lý và phải xử lý một cách nghiêm khắc.

Ông Hiếu kiến nghị, Bộ Tài chính cần đưa ra quy định hoặc đề xuất quy định bắt buộc các tổ chức phát hành trái phiếu doanh nghiệp phải xếp hạng tín nhiệm. Bởi đây là chìa khóa ngăn chặn rủi ro rất lớn cho các nhà đầu tư.

“Ở Mỹ, cá nhân mua trái phiếu là hạn hữu. Họ chủ yếu đều mua qua các quỹ tương hỗ, nơi xếp hạng tín nhiệm được xem xét đầu tiên khi mua trái phiếu”, ông Hiếu dẫn chứng.

Tổng Thư ký VBMA khái quát một số giải pháp, trái phiếu phát hành trên thị trường, dù dưới hình thức riêng lẻ hay công chúng, đều cần có tổ chức trung gian, cần người đại diện sở hữu trái phiếu, đó là tổ chức trung gian tài chính có năng lực, giám sát việc tuân thủ của doanh nghiệp theo các điều kiện chào bán. Họ cũng chịu trách nhiệm về thủ tục pháp lý, đảm bảo quyền lợi của nhà đầu tư...

Nhưng dù có nhiều điểm sáng tối đan xen trong bức tranh trái phiếu doanh nghiệp, song theo TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính Tiền tệ quốc gia, Kinh tế trưởng Ngân hàng BIDV, tiềm năng phát triển của thị trường trái phiếu doanh nghiệp là rất lớn.

“Nhằm triển khai Luật Chứng khoán và Luật Doanh nghiệp, Bộ Tài chính đã trình Chính phủ ban hành 03 Nghị định quy định về chào bán và giao dịch trái phiếu riêng lẻ, chào bán trái phiếu phát hành ra công chúng và Nghị định xử phạt vi phạm hành chính trong lĩnh vực chứng khoán để tạo ra khung pháp lý thống nhất về trái phiếu doanh nghiệp. Bộ cũng đã ban hành Thông tư số 122/2020 hướng dẫn chế độ công bố thông tin, báo cáo đối với trái phiếu doanh nghiệp… Đây được xem là khung khổ pháp lý quan trọng nhằm thúc đẩy thị trường trái phiếu doanh nghiệp trong tương lai theo hướng hiệu quả và chất lượng hơn”, ông Lực nói.

Tin liên quan

Tin khác

Bắt đầu tiếp nhận hồ sơ cấp phép thị trường tài sản mã hóa từ ngày 20/1

Đe dọa thuế quan của Trump khiến chứng khoán lao dốc

Blue-chips dẫn dắt, VN-Index bứt phá mạnh cuối phiên

Minh bạch thông tin - nền tảng cốt lõi của thị trường chứng khoán

Chứng khoán tuần qua: Dòng tiền xoay vòng, VN-Index giằng co quanh đỉnh 1.900 điểm

Phố Wall chững lại trước kỳ nghỉ lễ

Khối ngoại bán ròng mạnh, FPT và "họ Vin" giữ nhịp VN-Index

Thị trường chứng khoán: Chọn tăng trưởng nhanh hay tái cấu trúc để đi bền?

Tiếp tục cải cách, hiện đại hóa hạ tầng thị trường chứng khoán trong giai đoạn mới