Giải đáp một số nội dung Nghị định 31/2022/NĐ-CP và Thông tư số 03/2022/TT-NHNN

BẢN GIẢI ĐÁP MỘT SỐ NỘI DUNG NGHỊ ĐỊNH 31/2022/NĐ-CP VÀ THÔNG TƯ SỐ 03/2022/TT-NHNN

(Đính kèm Công văn số 4593/NHNN-TD ngày 05 tháng 7 năm 2022 của Ngân hàng Nhà nước Việt Nam)

I. Về phạm vi điều chỉnh

Câu 1. Các khoản thấu chi có được hỗ trợ lãi suất hay không?

Trả lời:

Theo quy định tại Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 của NHNN quy định về hoạt động cho vay của TCTD, chi nhánh NHNg đối với khách hàng, việc cho vay theo hạn mức thấu chi trên tài khoản thanh toán là một trong các phương thức cho vay, vì vậy, NHTM được hỗ trợ lãi suất đối với khoản vay từ phương thức cho vay này khi xác định thuộc đối tượng và đáp ứng đầy đủ điều kiện quy định tại Nghị định 31/2022/NĐ-CP.

Câu 2. Khách hàng vay để trả nợ cho khoản vay đã được tài trợ tại ngân hàng thương mại khác có được hỗ trợ lãi suất không?

Trả lời:

Theo quy định tại khoản 2 Điều 2 Nghị định 31/2022/NĐ-CP, khách hàng được hỗ trợ lãi suất cần có mục đích sử dụng vốn vay thuộc các ngành, lĩnh vực được hỗ trợ lãi suất do đó, các khoản vay với mục đích để trả nợ cho khoản vay khác không được hỗ trợ lãi suất.

Câu 3. Khoản vay bù đắp vốn tự có/vốn vay bên thứ ba để thanh toán, chi trả các chi phí thuộc phương án, dự án kinh doanh có được hỗ trợ lãi suất không?

Trả lời:

Theo quy định tại khoản 2 Điều 2 Nghị định 31/2022/NĐ-CP, khách hàng được hỗ trợ lãi suất cần có mục đích sử dụng vốn vay thuộc các ngành, lĩnh vực được hỗ trợ lãi suất do đó, các khoản vay với mục đích để hoàn vốn tự có hoặc trả nợ cho bên thứ ba không được hỗ trợ lãi suất.

II. Về nguyên tắc, điều kiện hỗ trợ lãi suất

Câu 4. Về khoản vay, thỏa thuận cho vay và thời điểm ký kết thỏa thuận cho vay

4.1. Điều kiện được hỗ trợ lãi suất quy định đối với khoản vay. Đề nghị giải thích “khoản vay” được hiểu theo cách hiểu nào sau đây:

- Một hợp đồng tín dụng hạn mức hoặc một hợp đồng tín dụng từng lần;

- Một khế ước nhận nợ theo hợp đồng tín dụng hạn mức/hợp đồng tín dụng từng lần;

- Một hợp đồng tín dụng từng lần trong trường hợp khách hàng vay theo hợp đồng tín dụng từng lần hoặc một khế ước nhận nợ trong trường hợp khách hàng vay theo hợp đồng tín dụng hạn mức.

- Cách hiểu khác theo hướng dẫn của NHNN.

4.2. Khoản 2 Điều 4 Nghị định 31/2022/NĐ-CP quy định khoản vay được hỗ trợ lãi suất là khoản vay được ký kết thỏa thuận cho vay và giải ngân trong khoảng thời gian từ ngày 01/01/2022 đến ngày 31/12/2023.

Trường hợp ngân hàng và khách hàng đã ký thỏa thuận khung từ trước năm 2022, sau đó ký biên bản gia hạn thỏa thuận khung trong năm 2022 thì biên bản gia hạn thỏa thuận khung có được coi là thỏa thuận cho vay hay không? Khoản vay thuộc thỏa thuận khung đã được gia hạn đó có được hỗ trợ lãi suất hay không?

4.3. Trường hợp ngân hàng và khách hàng đã ký kết hợp đồng tín dụng trước ngày 01/01/2022 nhưng khế ước nhận nợ ký sau ngày 01/01/2022 thì có được hỗ trợ lãi suất hay không?

Trả lời:

Thông tư số 39/2016/TT-NHNN quy định: TCTD thẩm định khả năng đáp ứng các điều kiện vay vốn của khách hàng theo quy định tại Điều 7 Thông tư này để xem xét quyết định cho vay (khoản 1 Điều 17); Thỏa thuận cho vay phải được lập thành văn bản (khoản 1 Điều 23); TCTD thỏa thuận với khách hàng việc áp dụng các phương thức cho vay (Điều 27); TCTD và khách hàng căn cứ vào chu kỳ hoạt động kinh doanh, thời hạn thu hồi vốn, khả năng trả nợ của khách hàng, nguồn vốn cho vay và thời hạn hoạt động còn lại của TCTD để thỏa thuận về thời hạn cho vay (khoản 1 Điều 28),... Theo đó, theo quy định tại Thông tư số 39/2016/TT-NHNN, một khoản vay được xác định trên cơ sở một thỏa thuận cho vay.

Theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN, văn bản thỏa thuận giữa TCTD và khách hàng có đầy đủ các nội dung theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN là một thỏa thuận cho vay. Theo đó, trường hợp TCTD và khách hàng ký kết hai (hoặc nhiều) văn bản thỏa thuận liên quan đến cùng một khoản vay:

(i) Nếu văn bản thứ nhất (ký trước) là một thỏa thuận cho vay (có đầy đủ nội dung tối thiểu theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN), văn bản thứ hai (ký sau) không đủ nội dung tối thiểu theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN, thì thời điểm ký kết thỏa thuận cho vay là thời điểm ký kết văn bản thứ nhất.

(ii) Nếu văn bản thứ hai (ký sau) được xác định là một thỏa thuận cho vay (có đầy đủ nội dung tối thiểu theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN), thì thời điểm ký kết thỏa thuận cho vay là thời điểm ký kết văn bản thứ hai.

(iii) Nếu văn bản thứ nhất (ký trước) kết hợp với văn bản thứ hai (ký sau) mới có đầy đủ nội dung tối thiểu theo quy định tại khoản 1 Điều 23 Thông tư số 39/2016/TT-NHNN, thì hai văn bản được xác định là một thỏa thuận cho vay và thời điểm ký kết thỏa thuận cho vay là thời điểm ký kết văn bản thứ hai.

Câu 5: Khoản vay được ký kết thỏa thuận cho vay và giải ngân trong khoảng thời gian từ 01/01/2022 đến trước ngày ban hành Nghị định 31/2022/NĐ-CP, ngân hàng thương mại đã thu lãi của khách hàng và không thực hiện hỗ trợ lãi suất (do chưa ban hành Nghị định 31/2022/NĐ-CP) thì khách hàng có được hỗ trợ lãi suất bù lại không?

Trả lời:

Khoản 5 Điều 3 Nghị định 31/2022/NĐ-CP quy định: Việc hỗ trợ lãi suất áp dụng đối với nghĩa vụ trả nợ lãi tại các kỳ hạn trả nợ lãi mà thời điểm trả nợ phát sinh trong khoảng thời gian từ ngày Nghị định này có hiệu lực thi hành đến ngày 31 tháng 12 năm 2023. Như vậy, khách hàng không được hỗ trợ lãi suất đối với các kỳ hạn trả nợ lãi mà thời điểm trả nợ phát sinh trước ngày Nghị định 31/2022/NĐ-CP có hiệu lực thi hành.

Câu 6: Khoản 2 Điều 4 Nghị định 31/2022/NĐ-CP: Khoản vay được hỗ trợ lãi suất là khoản vay... và chưa được hỗ trợ lãi suất từ ngân sách nhà nước theo các chính sách khác. Đề nghị NHNN hướng dẫn cách xác định để biết khách hàng “chưa được hỗ trợ lãi suất từ ngân sách nhà nước theo các chính sách khác”.

Trả lời:

Khoản 2 Điều 4 Nghị định 31/2022/NĐ-CP quy định đối với khoản vay chưa được hô trợ lãi suất từ ngân sách nhà nước theo các chính sách khác (không phải quy định đối với khách hàng). Khoản vay tại ngân hàng nào do ngân hàng đó trực tiếp thẩm định, quyết định cho vay, do đó ngân hàng có trách nhiệm xác định khoản vay đó đã được hỗ trợ lãi suất từ ngân sách nhà nước theo các chính sách khác hay chưa.

Câu 7: Nghị định 31/2022/NĐ-CP có hiệu lực thi hành kể từ ngày 20/5/2022. Vậy các trường hợp ngân hàng thu lãi sau ngày 20/5/2022 nhưng chưa hoàn tất thủ tục đề nghị, chấp thuận hỗ trợ lãi suất thì có phải hoàn trả tiền hỗ trợ lãi suất cho khách hàng hay không?

Trả lời:

Theo khoản 7 Điều 10 Nghị định 31/2022/NĐ-CP: Để được hỗ trợ lãi suất, khách hàng có đề nghị hỗ trợ lãi suất; cung cấp thông tin, tài liệu, chứng từ cần thiết theo đề nghị của ngân hàng thương mại, chịu trách nhiệm về tính chính xác, trung thực, đầy đủ của thông tin, tài liệu, chứng từ cung cấp cho ngân hàng thương mại.

Theo khoản 2 Điều 8 Thông tư 03/2022/TT-NHNN: Ngân hàng thương mại xác định và ghi rõ nội dung về mục đích sử dụng vốn vay phù hợp với quy định tại khoản 2 Điều 2 Nghị định 31/2022/NĐ-CP tại thỏa thuận cho vay hoặc phụ lục sửa đổi, bổ sung thỏa thuận cho vay hoặc chứng từ nhận nợ giữa ngân hàng thương mại và khách hàng.

Theo Điều 6 Nghị định 31/2022/NĐ-CP và Điều 3 Thông tư 02/2022/TT-NHNN về phương thức hỗ trợ lãi suất, việc hỗ trợ lãi suất (giảm trừ trực tiếp hoặc hoàn trả sau khi thu lãi) được thực hiện tại thời điểm trả nợ của từng kỳ hạn trả nợ lãi.

Do đó, khách hàng chỉ được hỗ trợ lãi suất tại thời điểm trả nợ của kỳ hạn trả nợ lãi khi đã hoàn tất các nội dung tại khoản 7 Điều 10 Nghị định 31/2022/NĐ-CP, khoản 2 Điều 8 Thông tư 03/2022/TT-NHNN và các quy định có liên quan. Trường hợp khách hàng đã trả lãi khi chưa hoàn tất thủ tục đề nghị, chấp thuận hỗ trợ lãi suất, khách hàng không được hoàn trả tiền hỗ trợ lãi suất cho kỳ trả lãi đó.

Câu 8. Trường hợp khách hàng có khoản vay khác bị quá hạn, nhóm nợ CIC của khách hàng không phải là nhóm 1 thì khách hàng có được tiếp tục hỗ trợ lãi suất cho khoản vay đang được hỗ trợ lãi suất không?

Trả lời:

Tại thời điểm trả nợ của từng kỳ hạn trả nợ lãi, khoản vay đang được hỗ trợ lãi suất theo Nghị định 31/2022/NĐ-CP và Thông tư 03/2022/TT-NHNN không có số dư nợ gốc bị quá hạn và/hoặc số dư lãi chậm trả, đáp ứng các nguyên tắc, điều kiện được hỗ trợ lãi suất thì ngân hàng thương mại vẫn hỗ trợ lãi suất cho toàn bộ kỳ thu lãi đó (không phụ thuộc vào tình trạng khoản vay khác và nhóm nợ CIC của khách hàng).

Câu 9. Khoản vay mới chỉ quá hạn nợ gốc dưới 10 ngày, chưa chuyển nhóm nợ 2, vẫn trả đủ lãi vay đúng ngày thì có được hỗ trợ lãi suất hay không?

Trả lời:

Theo quy định tại điểm a khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP, khoản vay có số dư nợ gốc quá hạn/lãi chậm trả (bao gồm cả trường hợp quá hạn/chậm trả dưới 10 ngày) không được hỗ trợ lãi suất đối với nghĩa vụ trả nợ lãi tại kỳ hạn trả nợ lãi mà thời điểm trả nợ nằm trong khoảng thời gian có số dư nợ gốc bị quá hạn.

Câu 10. Theo điểm a khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP, khoản vay không được hỗ trợ lãi suất đối với những ngày có số dư nợ gốc/lãi chậm trả hay không hỗ trợ lãi suất đối với cả kỳ hạn trả nợ bị quá hạn?

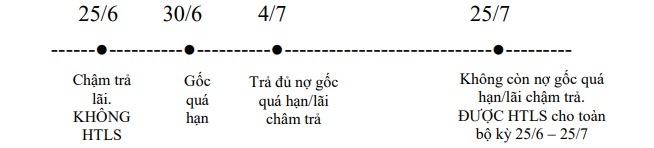

Ví dụ 1: Khách hàng có lịch trả nợ lãi vào ngày 25 hằng tháng, trả nợ gốc vào ngày 30 hằng tháng. Ngày 25/6 khách hàng chưa trả lãi kỳ trả lãi 25/5-25/6, ngày 30/6 khách hàng chưa trả gốc kỳ 30/5-30/6, đến ngày 04/7/2022 mới trả lãi của kỳ 25/5-25/6 và gốc của kỳ 30/5-30/6. Từ đó đến ngày 25/7/2022 khách hàng không phát sinh nợ quá hạn. Vậy khách hàng được hỗ trợ lãi suất thế nào?

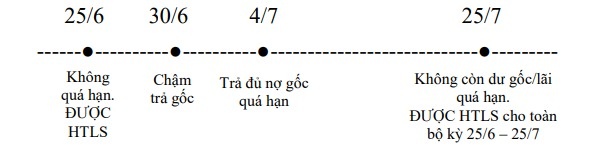

Ví dụ 2: Khách hàng có lịch trả nợ lãi vào ngày 25 hằng tháng, trả nợ gốc vào ngày 30 hằng tháng. Ngày 25/6 khách hàng đã trả đủ lãi kỳ 25/5-25/6 và được hỗ trợ lãi suất; ngày 30/6 khách hàng chưa trả gốc định kỳ, đến ngày 4/7/2022 mới trả nợ gốc của kỳ phải trả ngày 30/6. Từ đó đến 25/7/2022 khách hàng không phát sinh nợ quá hạn. Vậy khách hàng được hỗ trợ lãi suất thế nào?

Trả lời:

Khoản vay không được hỗ trợ lãi suất đối với cả kỳ hạn trả nợ lãi nếu có số dư nợ gốc quá hạn và hoặc/lãi chậm trả tại thời điểm phải trả nợ theo thỏa thuận cho vay/chứng từ nhận nợ đã ký kết.

Tại ví dụ 1: Ngày 25/6 khoản vay không được hỗ trợ lãi suất kỳ 25/5-25/6 (do chậm trả lãi) nhưng đến ngày 25/7 (không còn nợ gốc/lãi chậm trả), khoản vay được hỗ trợ lãi suất cho toàn bộ kỳ trả lãi 25/6-25/7.

|

Tại ví dụ 2: Ngày 25/6 khoản vay được hỗ trợ lãi suất kỳ 25/5-25/6. Ngày 25/7, khoản vay vẫn được hỗ trợ lãi suất cho toàn bộ kỳ trả lãi 25/6-25/7 do tại thời điểm 25/7, khoản vay không có nợ gốc quá hạn/lãi chậm trả.

|

Câu 11. Điểm a khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP: Khoản vay chỉ được tiếp tục hỗ trợ lãi suất đối với các kỳ hạn trả nợ lãi tiếp theo sau khi khách hàng đã trả hết số dư nợ gốc bị quá hạn và/hoặc số dư lãi chậm trả.

Kỳ trả nợ lãi tiếp theo được hiểu là kỳ trả nợ sau kỳ quá hạn hay kỳ trả nợ sau kỳ có ngày khách hàng trả nợ cho khoản nợ bị quá hạn? Ví dụ: khoản vay giải ngân ngày 15/3/2022, trả lãi ngày 26 hàng tháng. Ngày 26/5 chậm trả lãi của kỳ 26/4-26/5, đến ngày 8/6 trả được lãi của kỳ 26/4-26/5. Đến ngày 26/6 và các kỳ sau, khách hàng trả nợ bình thường. Vậy khách hàng được hỗ trợ lãi suất từ kỳ trả lãi 26/5-26/6 (thời điểm trả nợ 26/6) hay từ kỳ trả lãi 26/6-26/7 (thời điểm trả nợ 26/7)?

Trả lời:

“Kỳ trả nợ lãi tiếp theo” là kỳ trả nợ liền sau kỳ mà thời điểm trả nợ lãi của kỳ này có số dư nợ gốc quá hạn và/hoặc lãi chậm trả. Tại ví dụ này, ngày 26/5 khách hàng chậm trả lãi kỳ 26/4-26/5 nên không được hỗ trợ lãi suất. Ngày 26/6, khoản vay không còn số dư gốc/lãi chậm trả. Như vậy “kỳ trả nợ lãi tiếp theo” trong ví dụ này là kỳ 26/5-26/6 (kỳ tiếp theo của kỳ 26/4-26/5) và khách hàng được hỗ trợ lãi suất tại thời điểm trả nợ 26/6 (kỳ 26/5-26/6).

Câu 12. Trường hợp khách hàng vay theo hạn mức, chỉ 1 khoản giải ngân trong hạn mức được gia hạn nợ thì việc dừng HTLS chỉ áp dụng đối với khoản vay có khoản giải ngân trong hạn mức được gia hạn nợ hay áp dụng với toàn bộ các khoản vay được giải ngân trong hạn mức.

Trả lời:

Theo quy định tại điểm b khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP, khoản vay được gia hạn nợ không được hỗ trợ lãi suất đối với thời gian gia hạn nợ.

Theo quy định tại khoản 1 và khoản 4 Điều 27 Thông tư 39/2016/TT-NHNN, đối với cho vay theo hạn mức, TCTD xác định và thỏa thuận với khách hàng một mức dư nợ cho vay tối đa được duy trì trong một khoảng thời gian nhất định; trong hạn mức cho vay, TCTD thực hiện cho vay từng lần và thực hiện ký kết thỏa thuận cho vay.

Như vậy, 01 khoản vay trong hạn mức được gia hạn nợ thì không được hỗ trợ lãi suất đối với thời gian gia hạn nợ. Các khoản vay khác trong hạn mức không gia hạn nợ thì vẫn được hỗ trợ lãi suất theo quy định tại Nghị định 31/2022/NĐ-CP.

Ví dụ: NHTM và khách hàng ký hợp đồng hạn mức 200 tỷ; căn cứ hợp đồng hạn mức này, NHTM và khách hàng ký 02 thỏa thuận cho vay cụ thể được hỗ trợ lãi suất (khoản vay thứ nhất 150 tỷ giải ngân ngày 01/02/2023, thời hạn cho vay 6 tháng đến 01/08/2023; khoản vay thứ hai 50 tỷ giải ngân ngày 01/6/2023, thời hạn cho vay 6 tháng đến 01/12/2023). Trong tháng 6/2023, khoản vay thứ nhất được chấp thuận gia hạn thời hạn trả nợ thêm 2 tháng, đến 01/10/2023.

Theo điểm b khoản 3 Điều 4 Nghị định 31/2023/NĐ-CP, khoản vay thứ nhất được hỗ trợ lãi suất đến 01/08/2023 (nếu không có số dư gốc quá hạn và/hoặc lãi chậm trả tại thời điểm phải trả lãi) và không được hỗ trợ lãi suất trong thời gian gia hạn (từ 01/08/2023-01/10/2023). Khoản vay thứ hai không gia hạn nợ vẫn được hỗ trợ lãi suất đến 01/12/2023.

Câu 13. Khách hàng phải trả lãi hằng tháng vào ngày 20. Khoản vay được gia hạn thời hạn tất toán toàn bộ gốc, lãi từ 31/8/2022 thành 31/10/2022. Theo điểm b khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP, khoản vay không được hỗ trợ lãi suất trong khoảng thời gian 31/8/2022-31/10/2022. Vậy khoảng thời gian từ 20/8/2022-31/8/2022 có được hỗ trợ lãi suất không?

Trả lời:

Khoản 1 Điều 5 Nghị định 31/2022/NĐ-CP quy định thời hạn được hỗ trợ lãi suất tính từ ngày giải ngân khoản vay đến thời điểm khách hàng trả hết nợ gốc và/hoặc lãi tiền vay theo thỏa thuận giữa ngân hàng thương mại và khách hàng. Do đó, khách hàng vẫn được hỗ trợ lãi suất đến ngày 31/8/2022 theo thỏa thuận đã ký kết.

III. Về thời hạn hỗ trợ lãi suất

Câu 14. Khoản vay được hỗ trợ lãi suất là khoản vay được ký kết thỏa thuận cho vay và giải ngân từ ngày 01/01/2022 (Khoản 2 Điều 4 Nghị định 31). Thời hạn được hỗ trợ lãi suất tính từ ngày giải ngân khoản vay (khoản 1 Điều 5 Nghị định 31). Như vậy, trường hợp đã thu lãi mà không thực hiện hỗ trợ lãi suất, ngân hàng có phải hoàn trả cho khách hàng tiền lãi hỗ trợ lãi suất trong giai đoạn từ 01/01/2022 hay không?

Trả lời:

Khoản 5 Điều 3 Nghị định 31/2022/NĐ-CP quy định việc hỗ trợ lãi suất áp dụng đối với nghĩa vụ trả nợ lãi tại các kỳ hạn trả nợ lãi mà thời điểm trả nợ phát sinh trong khoảng thời gian từ ngày Nghị định có hiệu lực thi hành đến ngày 31/12/2023.

Trường hợp ngân hàng đã thu lãi, mà thời điểm thu lãi phát sinh trước ngày Nghị định có hiệu lực thi hành thì không thực hiện hỗ trợ lãi suất cho các kỳ thu lãi đó.

Trường hợp thời điểm trả nợ lãi phát sinh trong khoảng thời gian Nghị định có hiệu lực thi hành đến ngày 31/12/2023, sau khi xác định khách hàng thuộc đối tượng, đáp ứng điều kiện được hỗ trợ lãi suất thì ngân hàng thương mại thực hiện hỗ trợ lãi suất cho toàn bộ kỳ thu lãi.

Các ví dụ minh họa:

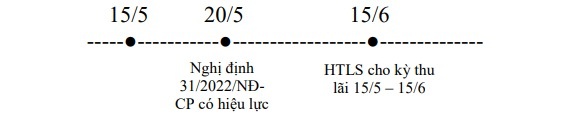

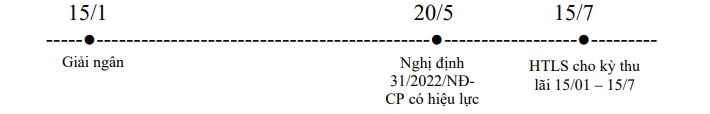

Ví dụ 1: lịch trả nợ lãi hàng tháng vào ngày 15.

|

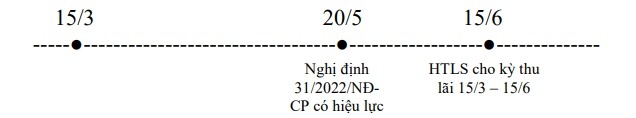

Ví dụ 2: lịch trả nợ lãi hằng quý vào ngày 15/3 và 15/6

|

Ví dụ 3: khoản vay ký kết thỏa thuận cho vay và giải ngân ngày 15/01/2022, lịch trả nợ lãi 6 tháng một lần vào ngày 15.

|

IV. Về phương thức hỗ trợ lãi suất

Câu 15. Trường hợp khách hàng trả lãi trước hạn, ngân hàng có thực hiện giảm trừ/hoàn trả số lãi tiền vay được hỗ trợ lãi suất cho khách hàng vào ngày thu lãi trước hạn hay không? Trường hợp ngân hàng đã giảm trừ/hoàn trả số lãi tiền vay được hỗ trợ lãi suất, khi đến ngày phải thu lãi theo thỏa thuận đã ký kết, khoản vay phát sinh nợ gốc chậm trả thì có vi phạm điểm a khoản 3 Điều 4 Nghị định 31/2022/NĐ-CP không và ngân hàng có phải thu hồi số tiền lãi đã hỗ trợ lãi suất hay không?

Trả lời:

Điều 6 Nghị định 31/2022/NĐ-CP quy định: Đến thời điểm trả nợ của từng kỳ hạn trả nợ lãi, ngân hàng thương mại thực hiện giảm cho khách hàng số lãi tiền vay phải trả bằng số lãi tiền vay được hỗ trợ lãi suất trong kỳ. Như vậy, việc giảm trừ/hoàn trả số lãi tiền vay được hỗ trợ lãi suất chỉ được thực hiện khi đã đến thời điểm trả nợ của từng kỳ hạn trả nợ lãi, không giảm trừ/hoàn trả trước hạn. Trường hợp khách hàng trả nợ lãi trước hạn, ngân hàng thực hiện hoàn trả số tiền lãi vay được hỗ trợ lãi suất vào thời điểm trả nợ lãi đã được thỏa thuận tại thỏa thuận cho vay/chứng từ nhận nợ.

V. Về thực hiện dự toán, quyết toán hỗ trợ lãi suất

Câu 16. Tại biểu mẫu 02 ban hành kèm theo Nghị định 31/2022/NĐ-CP và biểu mẫu báo cáo tại Phụ lục 02 ban hành kèm theo Thông tư 03/2022/TT-NHNN quy định chỉ tiêu doanh số cho vay được hỗ trợ lãi suất phát sinh trong kỳ báo cáo. Đề nghị hướng dẫn chỉ tiêu này trong trường hợp khoản vay đã giải ngân trước ngày hiệu lực của Nghị định 31/2022/NĐ-CP.

Trả lời:

Chỉ tiêu doanh số cho vay được hỗ trợ lãi suất phát sinh trong kỳ báo cáo là doanh số giải ngân có hỗ trợ lãi suất tính từ đầu kỳ báo cáo đến khi kết thúc kỳ báo cáo. Trường hợp khoản vay hỗ trợ lãi suất được giải ngân trước kỳ báo cáo đầu tiên, ngân hàng thương mại báo cáo chỉ tiêu này bằng 0 và chỉ báo cáo khoản vay đó vào chỉ tiêu Lũy kế doanh số cho vay được hỗ trợ lãi suất từ đầu chương trình đến cuối tháng báo cáo tại cột 7, 8 mẫu biểu báo cáo theo Phụ lục 2 đính kèm Thông tư 03/2022/TT-NHNN.

Ví dụ:

Khoản vay 1 tỷ đồng giải ngân vào ngày 15/01/2022, thời hạn cho vay 6 tháng, trả lãi hằng tháng vào ngày 15. Đến ngày 20/5/2022 (Nghị định 31/2022/NĐ-CP có hiệu lực), khoản vay được chấp thuận hỗ trợ lãi suất đối với nghĩa vụ trả lãi phát sinh tại kỳ thu lãi ngày 15/6/2022 và 15/7/2022.

Ngân hàng thương mại báo cáo về khoản vay này như sau:

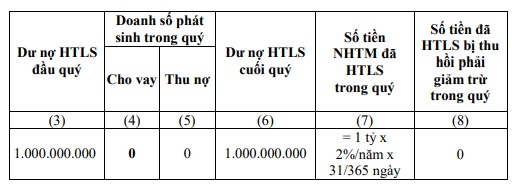

- Mẫu số 02 ban hành kèm theo Nghị định 31/2022/NĐ-CP, kỳ báo cáo Quý 2/2022 (đơn vị: đồng):

|

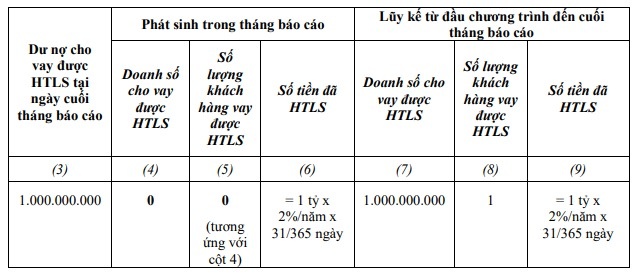

- Mẫu báo cáo theo Phụ lục 02 ban hành kèm theo Thông tư 03/2022/TT-NHNN, kỳ báo cáo Tháng 6/2022 (đơn vị: đồng):

|

Câu 17. Tại biểu mẫu 03 và 05 ban hành kèm theo Nghị định 31/2022/NĐ-CP quy định ngân hàng điền thông tin về “Số hiệu chứng từ hỗ trợ lãi suất”. Đề nghị hướng dẫn chứng từ hỗ trợ lãi suất bao gồm loại chứng từ gì, có bao gồm đề nghị hỗ trợ lãi suất và các thỏa thuận hỗ trợ lãi suất được ký kết giữa ngân hàng với khách hàng hay không?

Trả lời:

“Số hiệu chứng từ hỗ trợ lãi suất” tại Biểu mẫu số 03 và 05 ban hành kèm theo Nghị định 31/2022/NĐ-CP là số hiệu của chứng từ (số bút toán hoặc số hiệu khác tùy thuộc vào cách quản lý của ngân hàng) thể hiện việc ngân hàng đã giảm trừ/hoàn trả số lãi tiền vay được hỗ trợ lãi suất cho khách hàng, không bao gồm văn bản đề nghị hỗ trợ lãi suất và các thỏa thuận hỗ trợ lãi suất được ký kết giữa ngân hàng và khách hàng.

VI. Về thu hồi số tiền đã hỗ trợ lãi suất

Câu 18. Trường hợp khách hàng vay theo hạn mức, chỉ 1 khoản vay giải ngân trong hạn mức được đánh giá phải thu hồi hỗ trợ lãi suất thì ngân hàng có phải thu hồi số tiền hỗ trợ lãi suất đối với các khoản vay khác đã giải ngân trong hạn mức hay chỉ áp dụng với riêng khoản vay bị vi phạm?

Trả lời:

Khoản vay nào được xác định không thuộc đối tượng, sử dụng vốn sai mục đích hoặc không đáp ứng điều kiện hỗ trợ lãi suất thì chỉ riêng khoản vay đó phải thu hồi số tiền đã hỗ trợ lãi suất.

Trong cùng một hạn mức tín dụng hoặc đối với cùng một khách hàng, khoản vay khác nếu đúng đối tượng, đúng mục đích sử dụng vốn, đáp ứng điều kiện thì vẫn được hỗ trợ lãi suất theo quy định.

Câu 19. Nếu ngân hàng đã áp dụng các biện pháp theo quy định tại Nghị định 31, Thông tư 03 mà chưa thu hồi được số tiền hỗ trợ lãi suất thì ngân hàng có phải ứng trước tiền để hoàn trả vào ngân sách nhà nước hay không? Số tiền hỗ trợ lãi suất bị thu hồi được xác định là nghĩa vụ nợ của khách hàng đối với ngân sách nhà nước hay nghĩa vụ nợ của khách hàng đối với ngân hàng thương mại?

Trả lời:

Khoản 1 Điều 9 Nghị định 31/2022/NĐ-CP quy định: trường hợp khoản vay của khách hàng được xác định không thuộc đối tượng, sử dụng vốn vay sai mục đích hoặc không đáp ứng điều kiện được hỗ trợ lãi suất, ngân hàng thương mại thông báo cho khách hàng và chuyển khoản vay được hỗ trợ lãi suất thành khoản vay thông thường, đồng thời thu hồi toàn bộ số tiền ngân hàng thương mại đã hỗ trợ lãi suất trong vòng 30 ngày kể từ ngày thông báo.

Do đó, trong vòng 30 ngày kể từ khi nhận được thông báo của NHTM về việc khoản vay hỗ trợ lãi suất được chuyển thành khoản vay thông thường, khách hàng có nghĩa vụ hoàn trả toàn bộ số tiền đã được hỗ trợ lãi suất cho ngân sách nhà nước thông qua ngân hàng thương mại.

Về phía ngân hàng thương mại, khoản 2 Điều 9 Nghị định 31/2022/NĐ-CP quy định ngân hàng thương mại có trách nhiệm hoàn trả ngay ngân sách nhà nước hoặc báo cáo để giảm trừ vào số tiền ngân sách nhà nước thanh toán hỗ trợ lãi suất (không phụ thuộc vào việc khách hàng đã hoàn trả hay chưa hoàn trả cho ngân hàng thương mại).

Câu 20. Trường hợp phải thu hồi khoản lãi đã hỗ trợ lãi suất, việc phân loại nợ được thực hiện theo quy định nào?

Trả lời:

Trường hợp phải thu hồi tiền lãi đã hỗ trợ lãi suất, ngân hàng thương mại thu hồi toàn bộ số tiền đã hỗ trợ lãi suất trong vòng 30 ngày kể từ ngày thông báo cho khách hàng (Khoản 1 Điều 9 Nghị định 31/2022/NĐ-CP). Ngân hàng thương mại hạch toán ghi nhận lãi phải thu khách hàng đối với số lãi tiền vay phải thu hồi (Khoản 2 Điều 6 Thông tư 03/2022/TT-NHNN).

Như vậy, trường hợp phải thu hồi số tiền lãi đã hỗ trợ lãi suất, ngân hàng thương mại xác định đây là khoản lãi phải thu khách hàng, thời hạn thu lãi là 30 ngày kể từ ngày thông báo cho khách hàng và thực hiện phân loại nợ theo quy định pháp luật hiện hành về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro.

VII. Về quản lý hạn mức hỗ trợ lãi suất

Câu 21. Về thứ tự ưu tiên quy định tại khoản 2 Điều 5 Thông tư 03/2022/TT-NHNN: ngân hàng thực hiện hỗ trợ lãi suất cho khách hàng theo thứ tự ưu tiên thời điểm thu lãi đến trước. Thời điểm thu lãi ở đây là được hiểu là thời điểm thu lãi được quy định trong thỏa thuận cho vay/chứng từ nhận nợ giữa ngân hàng với khách hàng hay là thời điểm thực tế ngân hàng thực hiện thu lãi hay là thời điểm thực tế khách hàng nộp tiền lãi cho ngân hàng (vì có trường hợp khách hàng tất toán sớm khoản vay và trả lãi sớm, hoặc khách hàng chủ động nộp tiền, thanh toán lãi trước hạn để được hưởng thứ tự ưu tiên). Thời điểm thu lãi tính theo ngày hay chi tiết hơn là giờ?

Trả lời:

Điều 6 Nghị định 31/2022/NĐ-CP quy định: đến thời điểm trả nợ của từng kỳ hạn trả nợ lãi, ngân hàng thương mại thực hiện giảm cho khách hàng số lãi tiền vay phải trả bằng số lãi tiền vay được hỗ trợ lãi suất trong kỳ. Do đó, thời điểm thu lãi quy định tại khoản 2 Điều 5 Thông tư 03/2022/TT-NHNN được hiểu là thời điểm trả nợ lãi quy định tại thỏa thuận cho vay/chứng từ nhận nợ giữa ngân hàng với khách hàng. Việc thời điểm thu lãi này tính theo ngày hay theo giờ phụ thuộc vào thỏa thuận cho vay/chứng từ nhận nợ đã được ký kết.

Câu 22. Khoản 2 Điều 5 TT 03 quy định ngân hàng thương mại thực hiện hỗ trợ lãi suất theo thứ tự khách hàng đã ký thỏa thuận cho vay được hỗ trợ lãi suất trước. Thỏa thuận cho vay ở đây chỉ là thỏa thuận cho vay hay bao gồm toàn bộ thỏa thuận cho vay và các văn bản liên quan như Khế ước nhận nợ hỗ trợ lãi suất? Thỏa thuận cho vay ở đây chỉ là thỏa thuận cho vay có điều khoản hỗ trợ lãi suất hay bao gồm toàn bộ thỏa thuận cho vay đã ký trước đó và biên bản sửa đổi thỏa thuận cho vay có điều khoản hỗ trợ lãi suất?

Trả lời:

Thỏa thuận cho vay là văn bản đáp ứng điều kiện tại Điều 23 Thông tư 39/2016/TT-NHNN về cho vay của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng. Theo quy định tại khoản 2 Điều 5 Thông tư số 03/2022/TT-NHNN, NHTM thực hiện hỗ trợ lãi suất theo thứ tự khách hàng đã ký thỏa thuận cho vay được hỗ trợ lãi suất trước. Theo đó, NHTM căn cứ vào thời điểm ký kết thỏa thuận cho vay có khoản vay được hỗ trợ lãi suất để xác định thứ tự hỗ trợ lãi suất cho khách hàng (thời điểm ký kết thỏa thuận cho vay được giải thích tại câu số 4 bảng giải đáp).

Tin liên quan

Tin khác

Dùng tài sản ngân hàng phát mại để thế chấp tại ngân hàng có được không ?

Ngân hàng Nhà nước Việt Nam chính thức cung cấp 32 dịch vụ công trực tuyến toàn trình

Đà Nẵng tăng thu nhập 0,5 lần lương cho CBCCVC gắn với đánh giá KPI

Đề xuất mới nhất về thuế đối với hộ kinh doanh, cá nhân kinh doanh

Năm 2025: Bốn nhóm đối tượng không phải nộp thuế thu nhập cá nhân

Luật Thống kê sửa đổi và những điểm mới trong tổ chức, vận hành hệ thống thống kê

Chỉ đạo, điều hành của Chính phủ, Thủ tướng Chính phủ nổi bật tuần từ 6-12/12/2025

Doanh nghiệp du lịch đón đoàn từ 100 khách được hỗ trợ chi phí

Quy định chi tiết việc áp dụng giá điện đối với từng nhóm khách hàng