Triển vọng ngành Ngân hàng 2025: Chất lượng tài sản và khả năng sinh lời sẽ cải thiện

Nhiều chính sách của Chính phủ được triển khai để hỗ trợ tăng trưởng kinh tế và giải quyết các vướng mắc về pháp lý sẽ thúc đẩy hoạt động kinh doanh trong trong các ngành chính mà ngân hàng cho vay như sản xuất, thương mại, xây dựng và bất động sản. Tỷ lệ hình thành nợ có vấn đề sẽ giảm dần khi khả năng trả nợ của khách hàng cải thiện. Biên lãi ròng (NIM) cao hơn và chi phí tín dụng thấp hơn sẽ giúp cải thiện lợi nhuận và ổn định an toàn vốn. Nguồn vốn và thanh khoản toàn ngành vẫn sẽ ổn định và đáp ứng đủ nhu cầu tăng trưởng tín dụng.

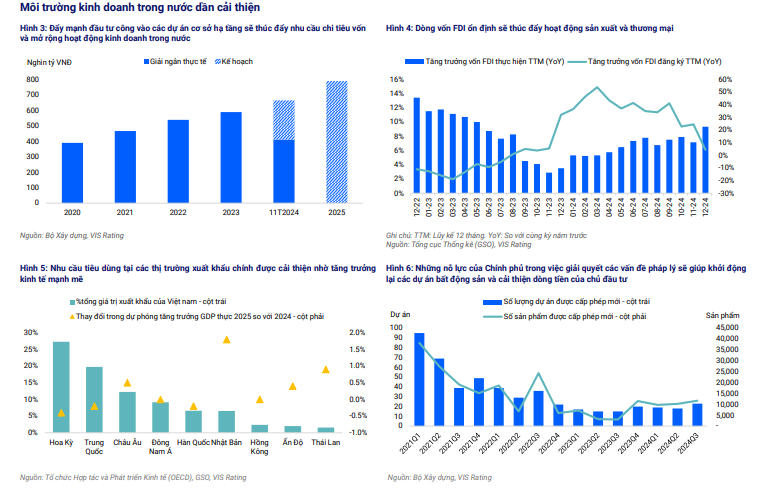

Năm 2025, ngành Ngân hàng Việt Nam đứng trước nhiều cơ hội và thách thức trong bối cảnh nền kinh tế đang dần hồi phục và ổn định sau những biến động của năm 2024. Theo báo cáo của VIS Rating, năng lực tín nhiệm của các ngân hàng Việt Nam được kỳ vọng sẽ cải thiện nhẹ, dẫn đầu bởi các ngân hàng quốc doanh (SOBs) và một số ngân hàng thương mại lớn. Môi trường kinh doanh dần được củng cố nhờ vào việc thúc đẩy đầu tư công, dòng vốn đầu tư trực tiếp nước ngoài (FDI) ổn định và các chính sách pháp lý hỗ trợ từ Chính phủ.

Dữ liệu từ báo cáo cho thấy tỷ lệ hình thành nợ có vấn đề sẽ giảm xuống mức 2,2% vào năm 2025, từ mức 2,3% trong năm 2024, nhờ vào khả năng trả nợ của khách hàng cải thiện khi thu nhập kinh doanh và thị trường lao động ổn định hơn. Bên cạnh đó, tăng trưởng tín dụng dự kiến đạt 15-16%, hỗ trợ bởi nhu cầu vay dài hạn trong các lĩnh vực sản xuất, thương mại, xây dựng và bất động sản. Trong khi đó, biên lãi ròng (NIM) cũng được dự báo sẽ tăng từ 5-10 điểm cơ bản, lên 3,5% trong năm 2025, nhờ vào chi phí vốn được kiểm soát tốt hơn.

Một điểm sáng trong triển vọng ngành Ngân hàng năm 2025 là sự cải thiện về chất lượng tài sản. Theo dữ liệu của VIS Rating, tỷ lệ nợ xấu được kỳ vọng sẽ giảm nhờ vào việc kiểm soát tốt hơn danh mục cho vay và khả năng xử lý nợ hiệu quả hơn từ các ngân hàng lớn. Chính phủ cũng đang thực hiện nhiều chính sách nhằm giải quyết các vấn đề pháp lý liên quan đến tài sản thế chấp và quyền lợi của ngân hàng, từ đó giúp các tổ chức tín dụng giảm bớt rủi ro pháp lý khi xử lý nợ.

Tuy nhiên, vẫn còn những rủi ro tiềm ẩn trong ngành, đặc biệt là rủi ro liên quan đến bất động sản. Một số ngân hàng nhỏ và vừa có tỷ lệ khoản vay cao dành cho các nhà phát triển bất động sản gặp khó khăn. Điều này có thể gây áp lực lên chất lượng tài sản của họ, trong khi các ngân hàng lớn lại có lợi thế hơn khi tập trung vào cho vay doanh nghiệp sản xuất và thương mại.

Về khả năng sinh lời và chiến lược kinh doanh: Lợi nhuận toàn ngành ngân hàng năm 2025 được dự báo sẽ cải thiện nhẹ, với tỷ suất lợi nhuận trên tổng tài sản (ROAA) tăng từ 1,55% lên 1,60%. Sự tăng trưởng này đến từ: Biên lãi ròng mở rộng, giúp ngân hàng cải thiện thu nhập từ hoạt động cho vay. Tỷ lệ NIM dự kiến đạt 3,5%, cao hơn so với mức 3,4% năm 2024; Doanh thu ngoài lãi tăng nhẹ, nhờ vào kinh doanh trái phiếu, thu hồi nợ và bán bảo hiểm. Tổng doanh thu từ các nguồn này có thể tăng 5-7% so với năm trước; Chi phí tín dụng giảm, đặc biệt ở nhóm SOBs và ngân hàng lớn, khi chất lượng tài sản được nâng cao. Tỷ lệ bao phủ nợ xấu toàn ngành dự kiến đạt 120-130%, đảm bảo an toàn tài chính.

Một xu hướng đáng chú ý là các ngân hàng sẽ đẩy mạnh phát hành trái phiếu cấp 2 để tăng vốn, tận dụng nhu cầu từ nhà đầu tư cá nhân. Theo báo cáo, lượng phát hành trái phiếu cấp 2 của ngành ngân hàng năm 2025 có thể đạt 100-120 nghìn tỷ đồng, tăng khoảng 15% so với năm trước. Điều này giúp tăng cường khả năng thanh khoản và duy trì mức vốn tối ưu, đặc biệt trong bối cảnh cạnh tranh huy động tiền gửi ngày càng gay gắt.

Bên cạnh đó, hoạt động kinh doanh số và chuyển đổi số tiếp tục đóng vai trò quan trọng. Các ngân hàng đang đầu tư mạnh vào nền tảng số để tăng khả năng tiếp cận khách hàng, giảm chi phí vận hành và nâng cao hiệu quả hoạt động. Dự báo, tỷ lệ giao dịch ngân hàng số sẽ chiếm trên 70% tổng giao dịch vào cuối năm 2025.

VIS Rating cũng nhận định, nguồn vốn và thanh khoản của ngành ngân hàng dự kiến vẫn ổn định nhờ vào việc đẩy mạnh huy động vốn dài hạn. Tuy nhiên, một số ngân hàng quy mô nhỏ vẫn có thể đối mặt với áp lực thanh khoản cao hơn do phụ thuộc nhiều vào nguồn vốn thị trường ngắn hạn. Việc các ngân hàng lớn có nền tảng số mạnh mẽ sẽ giúp họ thu hút được dòng tiền gửi chi phí thấp, từ đó có lợi thế hơn trong việc duy trì thanh khoản ổn định.

Tỷ lệ cho vay trên tiền gửi (LDR) toàn ngành dự kiến duy trì ở mức hợp lý, giúp các ngân hàng cân bằng giữa tăng trưởng tín dụng và đảm bảo nguồn vốn dồi dào. Tuy nhiên, những ngân hàng có danh mục đầu tư trái phiếu quá lớn cần cân nhắc rủi ro về lãi suất, đặc biệt trong trường hợp áp lực tỷ giá tăng cao có thể khiến chi phí vốn trở nên đắt đỏ hơn.

Các chuyên gia kinh tế cũng cho rằng, triển vọng ngành ngân hàng Việt Nam năm 2025 có nhiều yếu tố tích cực nhờ vào nền kinh tế phục hồi, chính sách hỗ trợ và chiến lược quản lý rủi ro hiệu quả từ các ngân hàng lớn. Tuy nhiên, vẫn còn những thách thức, đặc biệt là rủi ro từ bất động sản và áp lực thanh khoản ở một số ngân hàng quy mô nhỏ. Do đó, để duy trì tăng trưởng ổn định, các ngân hàng cần tập trung vào quản lý rủi ro, mở rộng danh mục đầu tư an toàn và tối ưu hóa chi phí huy động vốn. Nhà đầu tư và các tổ chức tài chính cần theo dõi chặt chẽ những biến động trong môi trường kinh doanh, cũng như các chính sách của Ngân hàng Nhà nước để có chiến lược thích ứng phù hợp trong giai đoạn tới.

Tin khác

Sáng 22/12: Tỷ giá trung tâm tăng 1 đồng

Câu lạc bộ Các QTDND - cánh tay nối dài đưa Hiệp hội tới thành công

AI đang định hình lại cuộc chơi ngành Ngân hàng

Quy định mới về cấp phép và quản lý ngoại hối tại Trung tâm tài chính quốc tế Việt Nam

Những dấu ấn nổi bật của Công đoàn Ngân hàng Việt Nam giai đoạn 2023 - 2025

Mặt bằng lãi vay mua nhà vẫn ở mức thấp

Bồi dưỡng kiến thức về phòng, chống rửa tiền; công nghệ thông tin và chuyển đổi số cho cán bộ nguồn quy hoạch cấp Vụ

Ngân hàng - doanh nghiệp cùng tạo động lực phát triển kinh tế địa phương

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân