Tương lai thanh toán theo thời gian thực

|

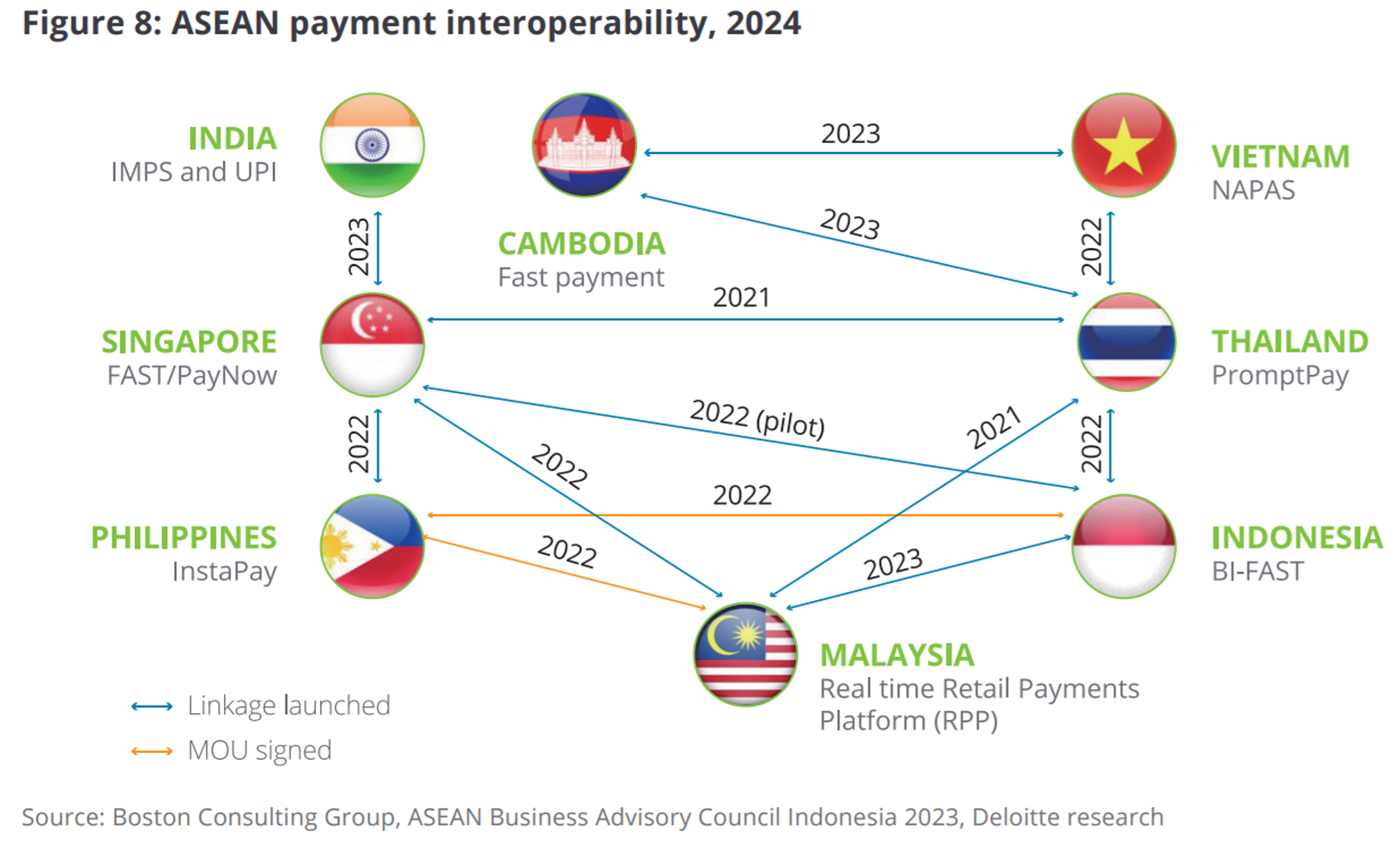

| Mô phỏng liên kết thanh toán xuyên quốc gia |

Thanh toán theo thời gian thực (real-time payment (RTP), hay còn gọi là thanh toán nhanh, thanh toán thức thời) ngày càng trở nên phổ biến khi có thể thực hiện giao dịch 24/7/365; giảm thiểu rủi ro tín dụng; đơn giản hóa quá trình đối chiếu…

Theo báo cáo ACI Worldwide, giao dịch qua hình thức RTP trên toàn cầu ghi nhận sự tăng trưởng đáng kể. Khối lượng giao dịch từ 266,2 tỷ USD vào năm 2023 được dự đoán tăng lên 575,1 tỷ USD vào năm 2028; Số lượng giao dịch qua hình thức RTP trong năm 2023 chiếm 19,1% tổng số giao dịch điện tử, và được dự đoán vượt mức 25% vào năm 2028.

Tại Đông Nam Á, người tiêu dùng cũng ưa chuộng hình thức này. Theo nghiên cứu thái độ thanh toán của người tiêu dùng do Visa thực hiện, 2 trong 5 người được khảo sát cho biết đã sử dụng RTP. 84% sử dụng RTP ít nhất 1 lần/tuần cho các giao dịch như thanh toán xuyên biên giới (77%), chuyển tiền giữa các cá nhân P2P (59%), hoặc thanh toán cho các đơn vị bán hàng/bán lẻ (58%).

RTP vượt qua biên giới

Các hệ thống RTP thường hoạt động trong phạm vi nội địa. Tuy nhiên, liên kết hệ thống RTP giữa các quốc gia đã và đang được thúc đẩy mạnh mẽ, đáp ứng yêu cầu của nền kinh tế số đang phát triển và xu hướng thương mại xuyên biên giới.

Theo Ngân hàng Thanh toán thế giới (BIS), liên kết thanh toán xuyên biên giới là tập hợp các thỏa thuận hợp đồng, liên kết kỹ thuật và tiêu chuẩn, và các thành phần hoạt động giữa các hệ thống thanh toán của các khu vực pháp lý khác nhau, cho phép các đơn vị cung cấp dịch vụ thanh toán tham gia giao dịch như đang trong cùng một hệ thống. Hệ thống RTP có thể liên kết trực tiếp với một hệ thống RTP khác hoặc thông qua một bên trung gian.

Liên kết giữa các hệ thống RTP mang lại nhiều lợi ích và giải quyết một số vấn đề của quá trình thanh toán truyền thống, như tối ưu với mức chi phí giao dịch thấp hơn cho cả người dùng và đơn vị bán hàng, nâng cao trải nghiệm với giao dịch liền mạch và thông báo tức thì, đồng thời giảm thiểu rủi ro tín dụng khi giao dịch ít bị trì hoãn.

Tại Đông Nam Á, hệ thống RTP của Singapore (PayNow) và Thái Lan (PromptPay) chính thức liên kết vào tháng 4/2021, đánh dấu một trong những liên kết đầu tiên trên toàn cầu giữa hai hệ thống RTP nội địa và thúc đẩy các liên kết song phương trong khu vực ASEAN trong những năm sau đó.

|

| Liên kết thanh toán trong khối ASEAN |

Tương lai của liên kết RTP

Theo đánh giá của Deloitte, Chính phủ, đặc biệt ở các nền kinh tế đang phát triển, sẽ đóng vai trò đặc biệt quan trọng trong thanh toán tiêu dùng bằng cách mở rộng phạm vi tài chính toàn diện, giảm thiểu tình trạng kém hiệu quả và thúc đẩy cạnh tranh.

Nhìn từ liên kết giữa hai hệ thống RTP của Singapore và Thái Lan, có thể thấy Chính phủ, cơ quan quản lý cùng đội ngũ dự án đã nỗ lực để chuẩn hóa phương thức truyền thông và chia sẻ dữ liệu khi hai bên đồng ý sử dụng chuẩn ISO 20022 để làm định dạng tin nhắn xuyên biên giới. Bên cạnh đó, phải kể đến nỗ lực chia sẻ dữ liệu, kết nối mạng, xây dựng tiếng nói chung và đảm bảo thực hiện một cách hài hòa các vấn đề quy định pháp lý trong bảo vệ dữ liệu, sở hữu trí tuệ, các yêu cầu chống rửa tiền và tài trợ khủng bố (AML/CFT), tuân thủ quy tắc cụ thể của từng quốc gia, và chạy thử nghiệm trên diện rộng…

Liên kết thành công giữa Singapore và Thái Lan đưa ra nhiều kinh nghiệm cho các quốc gia khác trong nỗ lực thúc đẩy kết nối song phương, và đa phương trong khu vực. Với nỗ lực của Chính phủ, NHTW, cùng cơ quan quản lý các quốc gia trong bối cảnh như hiện nay, ASEAN còn có nhiều sáng kiến thúc đẩy quá trình thanh toán xuyên biên giới trong nội khối, nhằm giúp việc thanh toán nhanh hơn, minh bạch hơn với chi phí rẻ hơn, theo đúng mục tiêu hội nhập kinh tế khu vực.

Trong khuôn khổ Hội nghị Bộ trưởng Tài chính và Thống đốc Ngân hàng Trung ương ASEAN lần thứ 10, NHNN Việt Nam chính thức trở thành thành viên thứ 6 của MOU (Biên bản ghi nhớ về Hợp tác kết nối thanh toán khu vực). Hơn nữa, theo nghiên cứu của Visa, Việt Nam là quốc gia dẫn đầu trong top 5 quốc gia có tỷ lệ chuyển đổi thanh toán số cao nhất trong ASEAN. Tuy nhiên, để hội nhập toàn diện hơn trên phương diện liên kết RTP xuyên quốc gia, cần thiết lập các cơ cấu quản trị vững chắc, bao gồm các cơ quan quản lý của NHNN và các đội ngũ chuyên trách trong hệ sinh thái để phối hợp chặt chẽ với các quốc gia khác trong khu vực.

Phòng chống gian lận và tội phạm tài chính

Việc áp dụng các hệ thống RTP và sự phức tạp của hệ sinh thái thanh toán khi liên kết xuyên quốc gia trong khu vực và thế giới tiếp tục làm gia tăng rủi ro gian lận và tội phạm tài chính. Tội phạm tài chính đang không ngừng điều chỉnh kỹ thuật và tận dụng các công nghệ mới để khai thác những lỗ hổng trong hệ sinh thái thanh toán, đặc biệt là khi các cải cách thanh toán xuyên biên giới được thực hiện nhanh chóng. Theo Sift, thiệt hại của các đơn vị bán hàng do gian lận thanh toán đã đạt 38 tỷ USD vào năm 2023 và dự kiến sẽ tăng lên 362 tỷ USD vào năm 2028.

Một số hình thức gian lận như tấn công lừa đảo (phishing attacks), lừa đảo trực tuyến và rò rỉ thông tin dữ liệu có thể trở nên cấp bách hơn khi cộng đồng doanh nghiệp nhỏ và vừa tham gia sâu vào sân chơi này mà chưa trang bị đủ kiến thức, hoặc chưa đủ nguồn lực tài chính và năng lực về chuyển đổi số. Trong khi đó, những bước tiến của công nghệ AI trong đó có GenAI, tạo ra các loại hình gian lận ngày càng tinh vi hơn. Các phần mềm dựa trên AI tạo ra danh tính giả mạo làm trầm trọng thêm rủi ro chiếm đoạt danh tính. Các ngân hàng và tổ chức khác trong hệ sinh thái phải chạy đua để phát triển năng lực ứng phó và phòng chống.

Sự gia tăng của các dòng tiền qua thanh toán/chuyển tiền xuyên biên giới sẽ đặt ra yêu cầu hợp tác liên chính phủ và giữa hai khu vực công-tư chặt chẽ hơn, có hệ thống hơn về công nghệ cũng như thiết kế chính sách, trải dài từ khung chính sách ngân hàng mở được xây dựng tốt cho đến các tiêu chuẩn tính toán bảo vệ quyền riêng tư. Tuy nhiên, để tham gia sâu hơn vào hệ sinh thái thanh toán nhanh xuyên quốc gia, các ngân hàng, tổ chức tài chính và tổ chức thanh toán cũng cần tự nâng cao năng lực phòng chống gian lận và tội phạm tài chính thông qua việc ứng dụng công nghệ một cách có chiến lược, bài bản với sự đồng hành của các đơn vị tư vấn.

(* Bà Trần Thị Thúy Ngọc, Phó Tổng Giám đốc thường trực – Lãnh đạo ngành dịch vụ tài chính, Deloitte Việt Nam)

Tin liên quan

Tin khác

Ngân hàng - doanh nghiệp cùng tạo động lực phát triển kinh tế địa phương

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Ngân hàng Nhà nước Khu vực 6 giữ vững ổn định tiền tệ, tín dụng tăng trưởng bền vững

NHNN Khu vực 8 triển khai đồng bộ, hiệu quả các nhiệm vụ, góp phần thúc đẩy tăng trưởng kinh tế địa phương

Gói tài chính xanh của Sacombank vào top 10 sản phẩm - dịch vụ xanh và bền vững năm 2025

55 thủ tục cung cấp dịch vụ công trực tuyến thuộc quản lý của Ngân hàng Nhà nước

Tín dụng tại TP. Hồ Chí Minh và Đồng Nai duy trì đà tăng trưởng tích cực

HĐQT LPBank thông qua nghị quyết chuyển trụ sở chính về Ninh Bình

Agribank hỗ trợ hộ kinh doanh chuyển đổi số, nâng cao hiệu quả hoạt động