VCCI: Sửa Luật Thuế giá trị gia tăng để hỗ trợ doanh nghiệp trong nước

|

| Năm 2022, các doanh nghiệp phân bón từng kiến nghị được chuyển sang diện chịu thuế VAT với thuế suất 5%. |

Tác động bảo hộ ngược

Theo khảo sát của VCCI, một số doanh nghiệp như nông sản chưa chế biến, giống cây trồng, giống vật nuôi, phân bón, máy nông nghiệp, tàu cá, thức ăn chăn nuôi, muối, phần mềm máy tính, và một số loại máy móc, thiết bị, vật tư khác… chưa được khấu trừ thuế GTGT.

Đồng thời, các doanh nghiệp này cũng không được khấu trừ thuế GTGT đầu vào trong quá trình sản xuất kinh doanh. Trong khi đó, các sản phẩm tương tự lại không phải chịu thuế GTGT khi nhập khẩu, nhưng lại được hoàn thuế GTGT khi xuất khẩu sang nước đối tác.

Do vậy, hàng hoá nhập khẩu đang có chi phí thuế thấp hơn hàng hoá sản xuất trong nước.

Đây là nguyên nhân gây tác động ngược, vô tình trở thành khuyến khích nhập khẩu hàng hoá thay vì sản xuất trong nước.

"Vấn đề nghiêm trọng, tồn tại từ nhiều năm nay và cần được giải quyết trong lần sửa đổi Luật Thuế GTGT lần này, nếu không sẽ khiến sản xuất trong nước tiếp tục chịu thua thiệt", VCCI bày tỏ.

Từ đó, VCCI đề nghị cơ quan soạn thảo rà soát loại bỏ đối với các loại hàng hoá, dịch vụ mà Việt Nam không nhập khẩu từ nước ngoài sẽ duy trì diện không chịu thuế. Bên cạnh đó, các loại hàng hoá, dịch vụ mà Việt Nam có nhập khẩu từ nước ngoài để tiêu dùng trong nước cần loại bỏ khỏi diện không chịu thuế và chuyển sang các mức thuế suất phù hợp.

Theo khảo sát của VCCI, số thuế GTGT chưa được khấu trừ của các mặt hàng trên xuất phát từ các chi phí đầu vào chịu thuế như chi phí nhà xưởng, văn phòng, chi phí năng lượng, chi phí vận tải… và một số chi phí khác. Theo phản ánh của các DN, tỷ lệ thuế GTGT chưa được khấu trừ có thể dao động từ 1% đối với một số loại nông sản đến 8% đối với phân bón, máy móc.

“Quy định về đối tượng không chịu thuế GTGT đang gây tác động bảo hộ ngược, khuyến khích nhập khẩu hàng hoá thay vì sản xuất trong nước” – VCCI nhận định.

Theo cơ quan này, nếu so sánh với thuế nhập khẩu, khi đàm phán các hiệp định thương mại tự do (FTAs), Việt Nam chỉ chấp nhận hạ thuế nhập khẩu đối với một số mặt hàng và đối tác theo nguyên tắc có đi có lại. Tức là các nước khác cũng phải đồng ý mở cửa thị trường cho hàng hoá của Việt Nam. Trong khi đó, quy định về đối tượng không chịu thuế GTGT đã khiến Việt Nam “cho không” tất cả các nước đối tác số tiền thuế rất lớn và “mở toang” thị trường trong nước với lợi thế cho hàng nhập khẩu.

Từ đó, VCCI cho rằng, Dự thảo đã đưa ra định hướng thu hẹp phạm vi đối tượng không chịu thuế tại Điều 5 của Luật. Đây là quan điểm hợp lý và cần thiết nhằm khuyến khích sản xuất trong nước. Tuy nhiên, dự thảo mới chỉ đề cập vấn đề này đối với phân bón, tàu cá và máy móc nông nghiệp với giải pháp đưa ra là chuyển các mặt hàng này từ diện không chịu thuế sang diện thuế suất 5%. Các mặt hàng còn lại thuộc diện không chịu thuế, dù gặp vấn đề bảo hộ ngược tương tự, nhưng chưa có giải pháp.

|

5 phương án cần cân nhắc

Về các mức thuế suất khi chuyển các mặt hàng không chịu thuế, VCCI đề xuất có thể cân nhắc một số phương án như sau:

Phương án 1: chuyển các mặt hàng không chịu thuế sang diện chịu thuế với các mức thuế suất 5%

Phương án 2: chuyển các mặt hàng không chịu thuế sang diện chịu thuế với các mức thuế suất 5% hoặc 0%

Phương án 3: chuyển các mặt hàng không chịu thuế sang diện chịu thuế với các mức thuế suất khác nhau.

Phương án 4: cho phép doanh nghiệp trong nước chọn phương pháp tính thuế.

Theo phương án này, toàn bộ hàng hoá, dịch vụ tiêu dùng trong nước (không thuộc diện xuất khẩu) được phân loại vào hai nhóm với thuế suất 5% và 10%. Theo đó, chuyển toàn bộ hàng hoá, dịch vụ không chịu thuế sang diện thuế suất 5%; không còn diện hàng hoá, dịch vụ không chịu thuế.

Nhóm hàng hoá, dịch vụ chịu thuế suất 10% vẫn tiếp tục thực hiện các quy định về thuế như hiện hành.

Nhóm hàng hoá, dịch vụ chịu thuế suất 5% được bổ sung vào diện cho phép lựa chọn phương pháp tính thuế khấu trừ hoặc phương pháp tính thuế trực tiếp (tại các Điều 10 và Điều 11 của Luật).

Phương án 5 là phương pháp khấu trừ: doanh nghiệp chịu thuế đầu ra 5% giá trị gia tăng và được khấu trừ thuế đầu vào.

Trong 5 phương án như trên, VCCI đề nghị cơ quan soạn thảo cân nhắc lựa chọn phương án 3 hoặc phương án 4.

Các tin khác

Đường sắt tốc độ cao: Doanh nghiệp Việt "bắt tay" trước cơ hội lớn

Vietjet khai trương đường bay Hà Nội - Kuala Lumpur, tăng cường kết nối khu vực Asean

Nhà máy Nhiệt điện Sông Hậu 1: “Điểm sáng” trong xây dựng công nghiệp năng lượng tự chủ quốc gia

Doanh nghiệp khẩn trương cho bứt phá dịp cuối năm

Ưu đãi chuyển tiền quốc tế không giới hạn dành cho doanh nghiệp

Đề xuất sửa quy định ưu đãi trong lựa chọn nhà đầu tư dự án PPP

Kiến nghị kéo dài thời gian áp dụng Thông tư mới về vật liệu xây dựng

Phát triển thương hiệu dẫn dắt bền vững để nâng tầm doanh nghiệp Việt

Tập đoàn MetLife: Top 25 nơi làm việc tốt nhất Thế giới năm 2024

Nhiều tín hiệu tích cực giúp GDP cán đích

Tiếp tục giảm thuế VAT là cần thiết

Hệ sinh thái an ninh mạng Make in Vietnam của CMC tạo ấn tượng tại Ngày An toàn thông tin Việt Nam 2024

Đề xuất thủ tục lựa chọn nhà đầu tư trong trường hợp đặc biệt

PNJ được vinh danh 2 giải thưởng quốc tế tại Dragons of Asia 2024

![[Infographic] Giá xăng, dầu giảm nhẹ kỳ điều hành 21/11](https://cdn.thoibaonganhang.vn/stores/news_dataimages/2024/112024/21/14/120241121145603.jpg?rt=20241121145605?241121030120)

[Infographic] Giá xăng, dầu giảm nhẹ kỳ điều hành 21/11

Đẩy mạnh công tác quản lý nhà nước về thương mại điện tử

Thông cáo báo chí Hội nghị Ban Chấp hành Trung ương Đảng khóa XIII

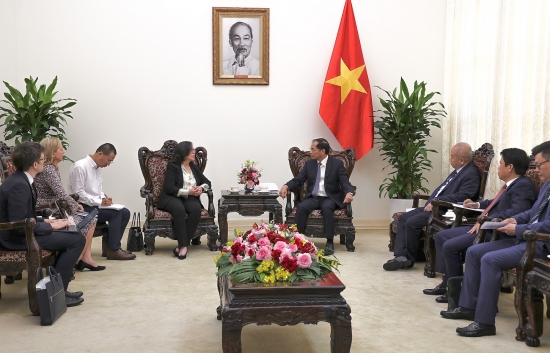

Việt Nam tiếp tục hợp tác với WB trong các chương trình thúc đẩy tăng trưởng bền vững

Sẵn sàng cơ chế “làm mát” hạ nhiệt thị trường

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Phát động phong trào thi đua đặc biệt toàn ngành Ngân hàng

TP. Hồ Chí Minh: Chương trình kết nối ngân hàng - doanh nghiệp cho 172.612 khách hàng vay

Ngành Ngân hàng Quảng Ngãi đẩy mạnh chuyển đổi số, thanh toán không dùng tiền mặt

Ngành Ngân hàng Quảng Nam chia sẻ khó khăn với doanh nghiệp

Đột phá thị trường bất động sản Đà Nẵng - Sự kiện đáng nhớ ngày 23/11

Tuta Group ra mắt dinh thự thương mại Royal Mansion thuộc khu đô thị 5 sao quốc tế đầu tiên tại Bắc Giang

Chạy đua hưởng ưu đãi “kịch trần” khi mua căn hộ giá chỉ từ 24-25 triệu đồng/m2 của Sun Group tại Hà Nam

Bí mật đằng sau sự thành công của Peninsula Đà Nẵng: Yếu tố nào thu hút người mua?

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

Kiến tạo tương lai xanh

Thẻ tín dụng LPBank - "Bí kíp" chi tiêu thông minh cuối năm

Tặng đến 1 triệu khi nhận kiều hối qua thẻ Sacombank Visa

SeABank ưu đãi lãi suất 0% cho khách hàng vay mua căn hộ dự án Newtown Diamond

Eximbank ra mắt gói ưu đãi tín dụng đặc biệt dành cho doanh nghiệp xuất nhập khẩu

Gửi tiết kiệm để trúng thưởng ô tô VinFast VF7

Agribank Plus: Đặt người dùng làm trọng tâm, nâng cao trải nghiệm ngân hàng số