Hợp đồng tương lai trái phiếu chính phủ phiên bản Việt: Thị trường vận hành như thế nào?

| Một số lưu ý khi giao dịch hợp đồng tương lai TPCP | |

| Giao dịch hợp đồng tương lai TPCP 5 năm chậm nhất đến 14h45 | |

| Đã sẵn sàng cho việc khai trương sản phẩm Hợp đồng tương lai TPCP |

Với sản phẩm này, thị trường vận hành ra sao, điều kiện tham gia như thế nào và khác gì với các thị trường chứng khoán phái sinh trên thế giới? Câu trả lời vừa được Sở Giao dịch Chứng khoán Hà Nội (HNX) gửi đến nhà đầu tư.

|

| Ảnh minh họa |

Hợp đồng tương lai trái phiếu chính phủ trên thế giới

Hợp đồng tương lai trái phiếu chính phủ, hay một số nước gọi là hợp đồng tương lai trên lãi mà tài sản cơ sở là trái phiếu chính phủ với một mức giá xác định trước tại thời điểm cụ thể trong tương lai. Hai bên có nghĩa vụ thực hiện hợp đồng đó tại thời điểm đáo hạn.

Hợp đồng tương lai trái phiếu chính phủ đầu tiên trên thế giới ra mắt tại Mỹ vào ngày 29/10/1975. Kể từ thời điểm đó, hợp đồng tương lai trái phiếu chính phủ đã trở thành sản phẩm phòng ngừa rủi ro quan trọng trên thị trường tài chính toàn cầu.

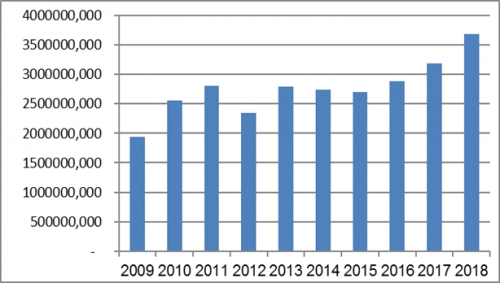

Theo thống kê của Hiệp hội Công nghiệp giao dịch tương lai FIA (Futures Industries Association), trong vòng gần 10 năm trở lại đây, từ 2009-2018, số lượng hợp đồng tương lai lãi suất được giao dịch đạt bình quân trên 2,7 tỷ hợp đồng/năm; riêng năm 2018 là 3,6 tỷ hợp đồng, tăng 16% so với năm 2017.

|

| Số lượng hợp đồng tương lai trái phiếu chính phủ được giao dịch giai đoạn 2009-2018 (Nguồn: FIA) |

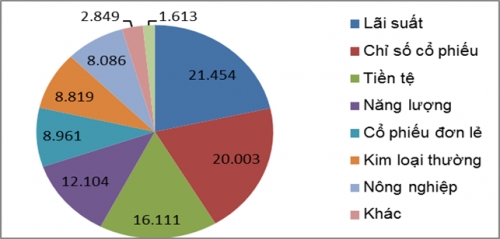

Cũng theo FIA, năm 2018 hợp đồng tương lai trên lãi suất có tỷ trọng lớn nhất, chiếm hơn 21% tổng khối lượng giao dịch của các sản phẩm hợp đồng tương lai; đứng thứ hai là sản phẩm hợp đồng tương lai trên chỉ số chiếm 19,8%, với 3,4 tỷ hợp đồng.

|

| Tỷ lệ % các loại sản phẩm hợp đồng tương lai được giao dịch năm 2018 (Nguồn: FIA) |

Hợp đồng tương lai trái phiếu chính phủ phiên bản Việt

Tại Việt Nam, theo Nghị định 42/2015/NĐ-CP ngày 5/5/2015 về chứng khoán phái sinh và thị trường chứng khoán phái sinh thì hợp đồng tương lai trái phiếu chính phủ được định nghĩa là hợp đồng tương lại dựa trên tài sản cơ sở là trái phiếu chính phủ hoặc trái phiếu giả định có một số đặc trưng cơ bản của trái phiếu chính phủ.

Theo đó, một trong những cấu phần quan trọng nhất khi thiết kế hợp đồng tương lai trái phiếu chính phủ là việc lựa chọn tài sản cơ sở để tạo ra sự kết nối giữa thị trường cơ sở và thị trường phái sinh, giúp nhà đầu tư định giá hợp đồng tương lai. Kinh nghiệm quốc tế cho thấy, tất cả các thị trường trên thế giới có giao dịch hợp đồng tương lai trái phiếu chính phủ (Mỹ, Nhật Bản, Malaysia, Đài Loan…) đều sử dụng trái phiếu giả định là tài sản cơ sở.

Trái phiếu giả định này sẽ tương đối đại diện cho xu hướng thị trường tại thời điểm sản phẩm được đưa ra giao dịch. Việc thanh toán được thực hiện bằng cách chuyển đổi các trái phiếu giả định sang các trái phiếu thực thông qua hệ số chuyển đổi tính cho ngày thanh toán cuối cùng (đối với trường hợp thanh toán theo phương thức chuyển giao vật chất) hoặc dựa trên giá bình quân của các trái phiếu trong rổ trái phiếu thanh toán (đối với trường hợp thanh toán theo phương thức thanh toán bằng tiền).

Việc lựa chọn sử dụng trái phiếu giả định là phù hợp vì: (i) giao dịch hợp đồng tương lai trái phiếu chính phủ là hoạt động phòng ngừa rủi ro, trên thực tế rất khó để tìm được trái phiếu thực có thể phòng ngừa rủi ro chính xác cho từng giao dịch nên việc lựa chọn 1 trái phiếu đang lưu hành là không cần thiết; (ii) việc sử dụng trái phiếu giả định đi kèm với một rổ trái phiếu thanh toán là nhằm hạn chế khả năng xảy ra tình trạng bán non (short squeeze) đối với 1 trái phiếu cụ thể.

Sau khi nghiên cứu, đánh giá kỹ lưỡng về thị trường trái phiếu cơ sở kết hợp với kinh nghiệm quốc tế tại các thị trường chứng khoán phái sinh phát triển trên thế giới và dựa trên ý kiến tham vấn của các thành viên thị trường, cơ quan quản lý thị trường đã đi đến thống nhất quyết định xây dựng sản phẩm hợp đồng tương lai trái phiếu chính phủ 5 năm.

Sản phẩm hợp đồng tương lai trái phiếu chính phủ 5 năm có tài sản cơ sở trái phiếu chính phủ có kỳ hạn 5 năm, mệnh giá 100.000 đồng, lãi suất danh nghĩa 5,0% năm, trả lãi định kỳ 12 tháng/lần, trả gốc một lần khi đáo hạn.

Việc lựa chọn tài sản cơ sở cho hợp đồng tương lai trái phiếu chính phủ 5 năm là trái phiếu Kho bạc Nhà nước có kỳ hạn 5 năm do trái phiếu này có tỷ lệ trúng thầu cao nhất, tính thanh khoản cao hơn so với các loại trái phiếu khác và phù hợp định hướng của Nghị quyết số 78/2014/NQ-QH ngày 11/10/2014 về phát hành trái phiếu chính phủ có kỳ hạn 5 năm trở lên kể từ năm 2015.

Trái phiếu Kho bạc Nhà nước được sử dụng làm tài sản cơ sơ là trái phiếu giả định có kỳ hạn 5 năm. Trái phiếu giả định là trái phiếu không có thật tuy nhiên có những đặc điểm tương tự như trái phiếu thật về lãi suất danh nghĩa, kỳ hạn, mệnh giá, trả lãi định kỳ…

Theo hướng dẫn của Bộ Tài chính, trong thời gian đầu triển khai sản phẩm hợp đồng tương lai trái phiếu chính phủ, đối tượng tham gia giao dịch sản phẩm này chỉ giới hạn trong phạm vi các nhà đầu tư tổ chức.

Một số điều khoản cơ bản trong mẫu hợp đồng tương lai trái phiếu chính phủ

(Nguồn: FIA)

|

| Mỹ | Nhật | Hàn Quốc | Malaysia | Thái Lan | Đài Loan |

| Nơi giao dịch | CME Group | OSE | KRX | BMD | TFEX | TAIFEX |

| Tên hợp đồng | 10-year US Treasury Futures | 10-year JGB Futures | 3-year KTB Futures | 5-year MGS Futures | 5-year THB Futures | 10-year Govt. Bond Futures |

| Tài sản cơ sở | Trái phiếu Kho bạc Mỹ giả định kỳ hạn 10 năm, LS coupon 4.15%/năm, trả lãi định kỳ 6 tháng/lần | TPCP Nhật giả định kỳ hạn 10 năm, LS coupon 6%/năm, trả lãi định kỳ 6 tháng/lần | Trái phiếu Kho bạc Hàn Quốc giả định kỳ hạn 3 năm, LS coupon 8%/năm, trả lãi định kỳ 6 tháng/lần | TPCP Malaysia giả định kỳ hạn 5 năm, LS coupon 6%/năm, trả lãi định kỳ 6 tháng/lần | TPCP Thái Lan giả định kỳ hạn 5 năm, LS coupon 5%/năm, trả lãi định kỳ 6 tháng/lần | TPCP Đài Loan giả định kỳ hạn 10 năm, LS coupon 5%/năm, trả lãi định kỳ 12 tháng/lần |

| Phương thức thanh toán | Chuyển giao vật chất | Chuyển giao vật chất | Thanh toán chênh lệch tiền | Thanh toán chênh lệch tiền | Thanh toán chênh lệch tiền | Chuyển giao vật chất |

| Đặc điểm trái phiếu trong rổ trái phiếu thanh toán | Trái phiếu Kho bạc Mỹ có kỳ hạn còn lại 6,5 – 11 năm | TPCP Nhật có kỳ hạn còn lại 7 – 11 năm tính tại thời điểm niêm yết hợp đồng |

| TPCP Malaysia benchmark có kỳ hạn còn lại 4-6 năm tính tại ngày đầu tiên của tháng đáo hạn của hợp đồng |

| Là TPCP Đài Loan có kỳ hạn còn lại trên 7 năm và dưới 11 năm tính tại ngày đáo hạn của hợp đồng, trả lãi định kỳ 12 tháng/lần và trả gốc 1 lần khi đáo hạn. |

Tin liên quan

Tin khác

Thị trường phân hóa mạnh năm 2026: Nhận diện nhóm cổ phiếu còn động lực tăng giá

Sau một năm tăng mạnh, thị trường chứng khoán cần điều gì để đi tiếp?

S&P 500 và Nasdaq hồi phục ấn tượng, nhà đầu tư lạc quan trở lại

Phiên cuối tuần thăng hoa: VN-Index “tái chiếm” mốc 1.700 điểm

ABBANK tăng cường sức bật tài chính và quản trị, đặt mục tiêu tham vọng cho 2026 - 2027

Phố Wall hồi phục mạnh nhờ lạm phát Mỹ hạ nhiệt

Sức hút cổ phiếu tiêu dùng sắp lên HOSE: Nơi trú ẩn an toàn hay cơ hội tăng trưởng đột phá?

Ngân hàng kéo trụ, VN-Index thoát hiểm trong phiên thanh khoản thấp

Thị trường chứng khoán năm 2026: Chu kỳ tái định giá và sàng lọc cơ hội đầu tư?