Quốc hội thông qua Luật Thuế giá trị gia tăng (sửa đổi)

|

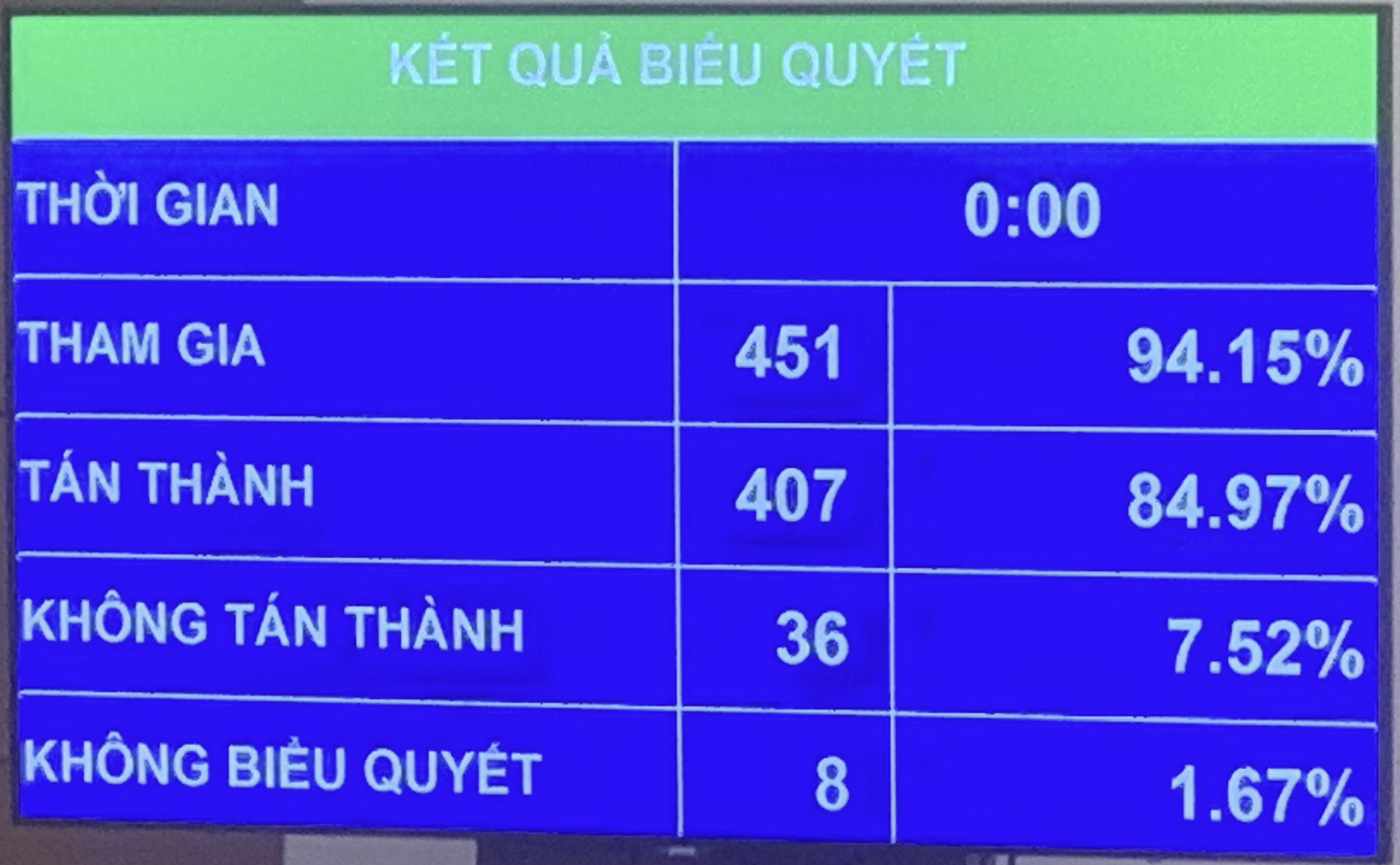

Chiều 16/11, Quốc hội tiến hành biểu quyết điện tử thông qua dự án Luật Thuế giá trị gia tăng (GTGT) sửa đổi. Trong 451 đại biểu Quốc hội (ĐBQH) tham gia biểu quyết (chiếm 94,15% tổng số ĐBQH), có 407 đại biểu tán thành (chiếm tỷ lệ 84,97% tổng số ĐBQH); 36 đại biểu không tán thành (chiếm tỷ lệ 7,52%); 8 đại biểu không biểu quyết (chiếm tỷ lệ 1,67%).

Bỏ quy định cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào

Trước khi biểu quyết thông qua, Ủy viên Ủy ban Thường vụ Quốc hội (UBTVQH), Chủ nhiệm Ủy ban Tài chính, Ngân sách của Quốc hội Lê Quang Mạnh đã trình bày Báo cáo giải trình, tiếp thu, chỉnh lý dự thảo Luật. Theo đó đối với quy định về đối tượng không chịu thuế (Điều 5), có ý kiến nhất trí với khoản 1 Điều 5 dự thảo Luật và cho rằng, việc cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào là không đúng nguyên tắc của thuế GTGT. Có ý kiến đề nghị giữ như dự thảo Luật Chính phủ trình Quốc hội tại Kỳ họp thứ 7.

UBTVQH cho rằng, trên thực tế, chính sách này đến nay không còn phù hợp và cần thiết do các doanh nghiệp đã chuyển sang sử dụng hoá đơn điện tử, khắc phục được tình trạng gian lận hoá đơn. Đặc biệt, dự thảo Luật đã bổ sung quy định về điều kiện để được hoàn thuế, trong đó người mua chỉ được hoàn thuế trong trường hợp “người bán đã kê khai, nộp thuế GTGT theo quy định đối với hóa đơn đã xuất cho cơ sở kinh doanh đề nghị hoàn thuế”, tạo căn cứ pháp lý cho Cơ quan thuế chỉ giải quyết hồ sơ hoàn thuế khi bên bán đã kê khai và nộp tiền vào NSNN. Do đó, sẽ không xảy ra trường hợp hoàn thuế cho các hoá đơn giả khi không có giao dịch và không có số thuế đầu vào đã được nộp vào ngân sách.

Đồng thời, ngày 26/11/2024, Tổng Thư ký Quốc hội đã gửi xin ý kiến ĐBQH về 02 phương án xử lý vấn đề trên. Qua tổng hợp ý kiến cho thấy, 70,50% tổng số ĐBQH cho ý kiến tán thành với đề nghị của UBTVQH theo hướng bỏ quy định cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào đối với nông sản chưa chế biến hoặc sơ chế ở khâu thương mại để bảo đảm nguyên tắc của thuế GTGT là chỉ được khấu trừ thuế GTGT đầu vào khi đầu ra thuộc diện chịu thuế GTGT. Nội dung này đã được thể hiện tại Điều 5 của dự thảo Luật.

Về ngưỡng doanh thu không chịu thuế GTGT, có ý kiến đề nghị xem xét, nâng mức lên trên mức 200 triệu; có ý kiến đề nghị mức trên dưới 300 triệu đồng hoặc 400 triệu đồng cho những năm tới. Theo số liệu tính toán của Bộ Tài chính, nếu mức doanh thu không chịu thuế là 200 triệu đồng/năm thì số thu NSNN sẽ giảm khoảng 2.630 tỷ đồng (so với Luật Thuế GTGT hiện hành đang quy định mức doanh thu không chịu thuế GTGT là 100 triệu đồng/năm); nếu mức doanh thu không chịu thuế là 300 triệu đồng/năm thì số thu NSNN sẽ giảm khoảng 6.383 tỷ đồng.

Do đó, để bảo đảm mức tăng hợp lý của ngưỡng doanh thu không chịu thuế, tương đối phù hợp với tỷ lệ tăng GDP và CPI bình quân từ năm 2013 đến nay, dự thảo Luật quy định mức ngưỡng doanh thu 200 triệu đồng/năm.

72,67% ý kiến tán thành thuế suất 5% đối với mặt hàng phân bón

Về thuế suất (Điều 9), nhiều ý kiến thống nhất với đề xuất áp thuế suất 5% đối với phân bón. Một số ý kiến đề nghị giữ như quy định hiện hành; có ý kiến đề nghị áp dụng thuế suất 0% hoặc 1%, 2%...

Theo UBTVQH, nếu quy định phân bón áp dụng thuế suất 0% thì sẽ bảo đảm lợi ích cho cả doanh nghiệp sản xuất phân bón trong nước và doanh nghiệp nhập khẩu vì đều sẽ được hoàn thuế GTGT đầu vào đã nộp và không phải nộp thuế GTGT đầu ra. Tuy nhiên, trong trường hợp này, hàng năm ngân sách Nhà nước sẽ phải bỏ ra để hoàn thuế cho các doanh nghiệp. Ngoài yếu tố bất cập đối với NSNN, việc áp dụng thuế suất 0% đối với phân bón là trái với với nguyên tắc, thông lệ của thuế GTGT là thuế suất 0% chỉ áp dụng đối với hàng hoá, dịch vụ xuất khẩu, không áp dụng với tiêu dùng trong nước. Việc áp dụng theo hướng này sẽ phá vỡ tính trung lập của chính sách thuế, tạo tiền lệ xấu và không công bằng với các ngành sản xuất khác.

Bên cạnh đó theo giải trình của cơ quan soạn thảo, việc quy định thêm mức thuế suất 1% hay 2% sẽ phải kết cấu lại Luật Thuế GTGT như, thiết kế khoản riêng về mức thuế suất, bổ sung quy định hoàn thuế GTGT đối với trường hợp này. Việc quy định thuế suất 1% hoặc 2% đối với phân bón cũng không phù hợp với mục tiêu cải cách thuế GTGT là giảm bớt số lượng các mức thuế suất, không gia tăng số lượng các mức thuế suất so với quy định hiện hành.

Trên cơ sở ý kiến của ĐBQH, Chính phủ cũng đã có công văn số 692/CP-PL bổ sung giải trình và cung cấp số liệu minh chứng cụ thể. Để thể hiện đúng quan điểm của Quốc hội trong việc xử lý vấn đề trên, ngày 26/11/2024, Tổng Thư ký Quốc hội đã gửi xin ý kiến ĐBQH về 02 phương án, một là áp thuế suất 5%, hai là giữ nguyên như quy định hiện hành.

Qua tổng hợp ý kiến cho thấy, 72,67% tổng số ĐBQH cho ý kiến tán thành với đề nghị của UBTVQH và Chính phủ theo hướng quy định thuế suất 5% đối với mặt hàng phân bón, máy móc, thiết bị chuyên dùng phục vụ sản xuất nông nghiệp, tàu khai thác thủy sản. Nội dung này được thể hiện tại khoản 2 Điều 9 của dự thảo Luật.

Không miễn các loại thuế đối với hàng hóa nhập khẩu có giá trị nhỏ

Có ý kiến đề nghị không miễn các loại thuế đối với hàng hóa nhập khẩu có giá trị nhỏ qua các sàn thương mại điện tử và đề nghị quy định rõ nội dung trong Nghị quyết chung của kỳ họp về việc chấm dứt Quyết định số 78/2010/QĐ-TTg (quy định về mức giá trị hàng hóa nhập khẩu gửi qua dịch vụ chuyển phát nhanh được miễn thuế).

UBTVQH cho biết, trong thời gian gần đây đã xuất hiện một số sàn thương mại điện tử bán hàng vào Việt Nam với giá trị rất nhỏ, rất thấp, rất rẻ và rất cạnh tranh. UBTVQH đánh giá cao việc Chính phủ đã kịp thời đề xuất bổ sung các quy định về việc thu thuế đối với kinh doanh thương mại điện tử trong cả dự thảo Luật Thuế GTGT và dự thảo Luật Quản lý thuế để tăng cường hiệu quả quản lý thu thuế.

Tuy nhiên, nếu Quyết định số 78/2010/QĐ-TTG chưa chấm dứt hiệu lực thi hành thì các nội dung sửa đổi của Luật Thuế GTGT và Luật Quản lý thuế sẽ chưa thể phát huy hiệu lực để bảo đảm việc thu thuế đối với thương mại điện tử. Vì vậy, tiếp thu ý kiến ĐBQH, UBTVQH đưa nội dung này vào Nghị quyết chung của Kỳ họp, yêu cầu Chính phủ khẩn trương ban hành Nghị định về quản lý hải quan đối với hàng hoá xuất khẩu, nhập khẩu giao dịch qua kênh thương mại điện tử, bảo đảm không cho phép miễn thuế nhập khẩu đối với hàng giá trị nhỏ

Trước mắt, chấm dứt ngay hiệu lực của của Quyết định 78/2010/QĐ-TTg, làm cơ sở cho cơ quan quản lý thuế có căn cứ pháp lý và chế tài quản lý thu đối với các sàn thương mại điện tử nước ngoài bán hàng hoá vào Việt Nam.Tin liên quan

Tin khác

3 giai đoạn phát triển Trung tâm Tài chính quốc tế ở TP. Hồ Chí Minh

Sau một năm tăng mạnh, thị trường chứng khoán cần điều gì để đi tiếp?

Thị trường bất động sản chăm sóc người cao tuổi: Dư địa lớn, thách thức không nhỏ

S&P 500 và Nasdaq hồi phục ấn tượng, nhà đầu tư lạc quan trở lại

Hà Nội mở cánh cửa Olympic, kiến tạo đô thị thể thao tầm vóc quốc tế

Đường sắt đô thị số 5 mở trục kết nối chiến lược từ trung tâm Thủ đô tới Hòa Lạc

Nhà ở xã hội Tiên Dương - điểm tựa an cư mới phía Bắc Thủ đô

Sông Hồng mở lối đại lộ, đánh thức không gian đô thị ven sông Thủ đô