Thông tư 16: Lùi tiến trình cải cách thị trường sẽ nhờn thuốc

| Sửa quy định về cấp đổi giấy phép hoạt động ngân hàng | |

| Từ năm 2019: Tỷ lệ vốn ngắn hạn cho vay trung dài hạn xuống 40% |

|

| TS. Võ Trí Thành |

Thống đốc Ngân hàng Nhà nước vừa ban hành Thông tư 16/2018/TT-NHNN, sửa đổi, bổ sung một số điều của Thông tư số 36/2014/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Thông tư này không hề thay đổi lộ trình áp dụng tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn của các tổ chứ tín dụng, chi nhánh ngân hàng nước ngoài, đó là từ ngày 1/1/2019 giảm xuống còn 40% thay vì 45% như hiện tại.

Theo đánh giá của TS. Võ Trí Thành, Thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia, điều đó cho thấy sự quyết liệt của Ngân hàng Nhà nước đảm bảo an toàn cho hệ thống.

Theo ông, vì sao Ngân hàng Nhà nước lại giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn về mức 40%?

Ngay từ năm 2016, Ngân hàng Nhà nước đã ban hành Thông tư 06/2016/TT-NHNN sửa đổi bổ sung một số điều của Thông tư 36/2014/TT-NHNN, trong đó yêu cầu các ngân hàng thương mại, chi nhánh ngân hàng nước ngoài giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn xuống còn 40% từ 1/1/2018. Điều đó đã thể hiện rõ tư tưởng của cơ quan điều hành là hạn chế rủi ro, đặc biệt là rủi ro về thời hạn.

Nhìn rộng ra nữa là hệ thống ngân hàng đang nỗ lực cải tổ tái cấu trúc theo chuẩn mực thông lệ quốc tế và gắn với thời điểm cần đẩy mạnh phát triển thị trường vốn, tạo ra sự đa dạng của kênh huy động vốn trung, dài hạn đáp ứng nhu cầu vốn ngày càng cao của nền kinh tế.

Tuy nhiên, do biến động thị trường tài chính trong thời gian qua cả trong nước và quốc tế là khá lớn, Ngân hàng Nhà nước tính toán lại thời điểm để trong quá trình điều chỉnh không gây ra những cú sốc cho thị trường, có thể tạo ra những điểm nghẽn vốn.

Chính vì vậy, Ngân hàng Nhà nước đã ban hành Thông tư 19/2017/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 36/2014/TT-NHNN, trong đó giãn tiến độ giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn từ từ giúp cho thị trường vận hành uyển chuyển trơn tru hơn.

Cụ thể, Ngân hàng Nhà nước điều chỉnh tỷ lệ này ở mức 45% vào năm 2018 và đến năm 2019 mới chính thức áp dụng tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn ở mức 40%. Sự điều chỉnh này đã hạn chế xáo trộn đối với cân đối vốn của các tổ chức tín dụng trong thời gian qua. Đồng thời, giúp các ngân hàng có thêm thời gian chuẩn bị tốt hơn khi đáp ứng quy định trên.

Tôi nghĩ rằng, thời điểm này, việc giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn là phù hợp sau khi các ngân hàng đã có thêm thời gian để chuẩn bị. Quan trọng hơn là hệ thống ngân hàng đang bước vào giai đoạn tái cơ cấu mới với đòi hỏi cao hơn, một số thị trường “ngốn” vốn dài hạn nhiều đang có dấu hiệu cần phải quan tâm để hạn chế rủi ro.

Vì vậy, Ngân hàng Nhà nước "thiết quân luật" kỷ cương thị trường, nhất là các chỉ số an toàn hoạt động của ngân hàng cần phải đảm bảo ở mức cao nhất có thể là cần thiết. Đứng về mặt chính sách, nếu lùi lại tiến trình cải cách này có thể khiến thị trường nhờn thuốc. Do đó, cần phải làm kiên quyết, triệt để.

Quy định trên có tạo cú hích đối với sự phát triển thị trường vốn không, thưa ông?

Nhìn trên tổng thể, phần nào tạo áp lực hơn đối với sự phát triển thị trường vốn. Nhưng để phát triển thị trường này đòi hỏi hội tụ nhiều yếu tố, ở nhiều cạnh và có thể nói là còn rất gian nan.

Tôi lấy ví dụ đối với thị trường trái phiếu. Mục tiêu phát triển thị trường này không chỉ là ý tưởng mà có chương trình cụ thể từ năm 2000 nhưng đến giờ vẫn phát triển rất chậm. Nguyên do là chúng ta thiếu sự quyết liệt trong triển khai nên mọi thứ đều chậm trễ.

Muốn phát triển phải hội tụ được rất nhiều yếu tố từ cơ sở hạ tầng đến khâu thanh toán, hệ thống đánh giá mức độ tín nhiệm… Đấy là nền tảng cơ bản để phát triển thị trường trái phiếu. Chưa nói đến yếu tố khác như tính đa dạng của thị trường trái phiếu Chính phủ về thời hạn, sự tham gia của các nhà đầu tư… Thị trường trái phiếu doanh nghiệp còn khó khăn hơn do mức độ uy tín, minh bạch hóa còn thấp…

Hiện tại, chỉ có kênh huy động vốn trên thị trường chứng khoán, tuy chưa được như kỳ vọng, nhưng cũng đã có bước chuyển biến, hỗ trợ tích cực hơn cho hệ thống ngân hàng. Nhưng, sự phát triển thị trường này vẫn chưa thực sự bền vững do yếu tố đầu cơ vẫn còn cao.

Như ông nói, để phát triển thị trường vốn sẽ mất nhiều thời gian. Vậy, quy định trên sẽ tác động thế nào?

Tôi nghĩ quy định trên cần thiết tạo áp lực thúc đẩy thị trường vốn nhanh hơn. Việc vẫn cho phép tổ chức tín dụng sử dụng tới 40% vốn ngắn hạn cho vay trung dài hạn. Tức là nền kinh tế vẫn có thể sử dụng lượng vốn trung dài hạn tương đối lớn.

Vấn đề quan trọng là chúng ta hạn chế rủi ro. Nếu không giám sát tốt để sai lệch kỳ hạn cao rủi ro rất lớn. Một trong những nguyên nhân dẫn đến khủng hoảng châu Á đó là sai lệch về cơ cấu thời hạn. Vì vậy, cần phải cảnh giác để không bị rơi vào tình thế khó.

Cảm ơn ông!

Các tin khác

NIM ngân hàng sẽ cải thiện, nhưng có phân hóa

Số hóa chi trả an sinh xã hội: Tiền đến người thụ hưởng minh bạch, an toàn

Tạo động lực tăng trưởng tín dụng lĩnh vực ưu tiên

Vietcombank 2023: Phát triển vững bền, Chuyển đổi mạnh mẽ

Gói hỗ trợ lãi suất tạo niềm tin thị trường

Khách rủ nhau “bùng nợ”, công ty tài chính chùn tay

Chưa phải thời điểm thích hợp bỏ room tín dụng

Lãi suất huy động có thể giảm tới đâu?

Tăng trưởng tín dụng phải tương quan với tăng trưởng kinh tế

Bức tranh kinh tế 11 tháng: Các chính sách đã cho thấy tác dụng

TPBank: Chi phí lãi tiền gửi cao “ghìm” lợi nhuận

Thanh toán không dùng tiền mặt: Ngành Ngân hàng cần sự chung tay, phối hợp

Kiến trúc Ngân hàng Kết hợp: Đổi mới từ quy trình đến sản phẩm dịch vụ

Truyền thông chính sách tạo sự khác biệt cho báo chí

Vai trò quan trọng của VAMC trong sự phát triển vững chắc của các TCTD

Công bố sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

Ngành Ngân hàng tiếp tục ưu tiên hỗ trợ doanh nghiệp xuất khẩu

Phát hành trái phiếu kiều hối

Kinh tế Việt Nam đang dần phục hồi

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Họp báo công bố sự kiện Chuyển đổi số ngành Ngân hàng năm 2024

Ngành Ngân hàng Phú Yên: Triển khai nhiều giải pháp khơi thông dòng tín dụng

Ngành Ngân hàng Khánh Hoà: Chủ động hỗ trợ khách hàng vượt khó

Ngành Ngân hàng tỉnh Bến Tre với “Ngày hội hiến máu tình nguyện”

Wyndham Grand KN Paradise Cam Ranh - nơi tận hưởng kỳ nghỉ lễ 30/4-1/5 trọn vẹn

Dịch vụ VNPAY Taxi trên app ngân hàng đạt top 10 Sao Khuê 2024

Ngỡ ngàng với những tiện ích, dịch vụ “may đo” cho giới thượng lưu tại Vinhomes Royal Island

Uống gì để bản thân “tươi xinh yêu” hơn mỗi ngày?

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

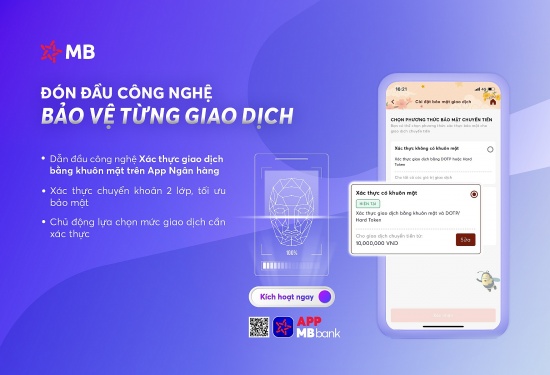

App MBBank: Xác thực khuôn mặt, an tâm chuyển tiền

SeABank kết nối hưng thịnh, tri ân khách hàng doanh nghiệp nhân dịp 30 năm

Techcombank Rewards: Cộng giá trị, thêm gắn kết, tặng đặc quyền

Mở tài khoản cá tính bằng nickname trên ứng dụng NCB iziMobile

LOTTE Finance ra mắt bộ đôi thẻ tín dụng

VIB: Doanh thu tăng 8%, lợi nhuận quý I đạt hơn 2.500 tỷ đồng

VMG eID và VMG Bio-2345 - ‘trợ thủ’ bảo vệ tài khoản ngân hàng