Để P2P Lending phát triển đúng định hướng

| Sẵn sàng thử nghiệm cho vay ngang hàng | |

| P2P Lending: Sẽ không còn “vàng thau lẫn lộn” | |

| Quản lý hiệu quả P2P Lending: Tăng khả năng tiếp cận vốn DNNVV |

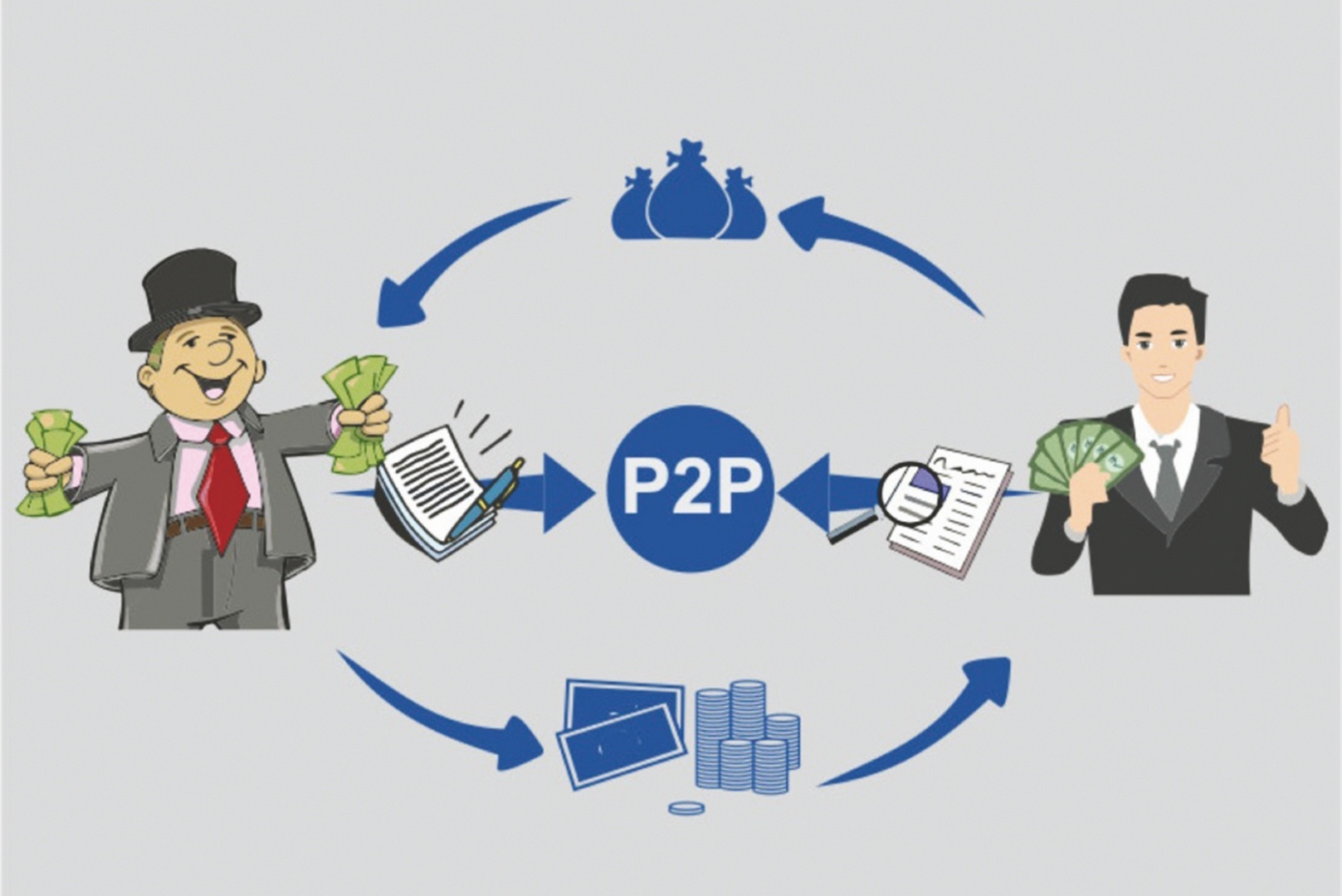

NHNN vừa công bố dự thảo lấy ý kiến Nghị định quy định về cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng. Một trong số những lĩnh vực xem xét thử nghiệm được đưa vào trong dự thảo có cho vay ngang hàng (P2P Lending).

Theo NHNN, xu hướng phát triển đan xen cùng hợp tác - cạnh tranh đặt ra nhiều vấn đề thách thức về mặt chính sách, quy định đối với các cơ quan quản lý Nhà nước trong việc cân đối giữa thúc đẩy đổi mới sáng tạo, cạnh tranh công bằng giữa các tổ chức tài chính truyền thống và công ty Fintech với đảm bảo ổn định tài chính, bảo vệ người tiêu dùng. Đặc biệt, thực tế là đã có hiện tượng một số công ty lấy danh nghĩa mô hình P2P Lending lợi dụng sự thiếu hiểu biết của người dân để lừa đảo, không minh bạch về lãi suất hoặc chiếm đoạt tiền vốn của người dân khi họ đầu tư mô hình cho vay này.

Tại Việt Nam, hiện có khoảng 200 công ty Fintech. Trong đó riêng lĩnh vực P2P Lending là khoảng hơn 100 công ty với nhiều công ty có vốn đầu tư nước ngoài. Các công ty P2P Lending hoạt động chủ yếu theo bốn mô hình: cầm đồ cho vay online; hợp tác với công ty cầm đồ; hợp tác với công ty tài chính và công ty P2P Lending là trung gian kết nối giữa người đi vay và người cho vay (mô hình truyền thống).

|

| Lĩnh vực P2P Lending tại Việt Nam hiện có khoảng 100 công ty |

Theo giới chuyên gia, việc đưa P2P Lending vào là một trong các lĩnh vực tham gia thử nghiệm trong môi trường sandbox là điều vô cùng quan trọng. Bởi hiện nay lĩnh vực này ngày càng phát triển như vũ bão, nhưng vẫn là lĩnh vực tương đối mới mẻ và còn khá sơ khai tại Việt Nam.

Theo ông Ngô Tấn Vũ Khanh - Giám đốc quốc gia Kaspersky tại Việt Nam, áp dụng sandbox với P2P Lending giúp cho các doanh nghiệp cung ứng dịch vụ này một cách chân chính có cơ hội phát triển đúng định hướng, hướng tới đối tượng khách hàng cần vay vốn, đồng nghĩa với việc là các công ty biến tướng lợi dụng mô hình P2P Lending sẽ khó mà “tự tung tự tác” như trước được.

Đồng quan điểm, TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV nhìn nhận, sandbox hạn chế được phần nào việc lừa đảo núp bóng P2P Lending, song quá trình triển khai thử nghiệm cũng cần nghiên cứu để có thể bổ sung thêm một số quy định, đặc biệt về mức vốn điều lệ của công ty P2P Lending, quỹ dự phòng rủi ro…

Trên thế giới, nhiều quốc gia đã có những quy định pháp lý đối với hoạt động này. Như tại Tây Ban Nha, các công ty cho vay ngang hàng phải có vốn tối thiểu nhất định, có kế hoạch giải quyết khi vụ việc phá sản, hay giới hạn về vốn đầu tư đối với nhà đầu tư cá nhân thông thường… Uỷ ban Chứng khoán Malaysia quản lý cho vay ngang hàng và đã ban hành một số quy định về trần lãi suất (18%/năm), mức vốn tối thiểu khi muốn thành lập công ty cho vay ngang hàng...

TS. Lê Văn Hải - trường Đại học Ngân hàng TP. Hồ Chí Minh nhìn nhận, nhiều trường hợp tín dụng đen, hoạt động cho vay nặng lãi được phát hiện, xử lý tại nhiều địa phương của Việt Nam thời gian qua cho thấy sự cần thiết phải quản lý chặt chẽ các giao dịch tiền tệ, tín dụng tư nhân không chính thức, ảnh hưởng đến an ninh cũng như đời sống của người dân. Đặc biệt trong điều kiện kinh tế chịu tác động mạnh mẽ từ dịch Covid-19 khiến nhiều hộ gia đình, cá nhân, doanh nghiệp lâm vào khó khăn, khó vay vốn tín dụng chính thức khi các NHTM không hạ chuẩn tín dụng.

Chuyên gia này chia sẻ thêm, bên cạnh các quy định về tuân thủ luật phòng chống rửa tiền, cung cấp thông tin về rủi ro chi phí cho nhà đầu tư, yêu cầu vốn tối thiểu… thì việc kiểm tra lịch sử tín dụng của người đi vay là rất cần thiết trong triển khai và quản lý mô hình P2P Lending tại Việt Nam.

Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC) cho biết, đơn vị này đã tiếp xúc và làm việc với một số công ty P2P Lending như WeCash, Lendbiz, SynergyOneVN… Trường hợp sandbox được thông qua thì các công ty đủ điều kiện được tham gia thử nghiệm có thể phải tham gia hệ thống thông tin tín dụng của NHNN, và CIC cũng chuẩn bị các điều kiện hỗ trợ kết nối với các Fintech tham gia hệ thống thông tin tín dụng ngay sau khi sandbox được thông qua. Việc có thể được đấu nối thử nghiệm với hệ thống của CIC cũng là mong mỏi của rất nhiều doanh nghiệp P2P Lending.

Đối với vấn đề này, nhiều nước trên thế giới đưa vào cơ chế cụ thể. Tại Trung Quốc, từ năm 2017, PBOC (NHTW Trung Quốc) và Uỷ ban quản lý ngân hàng Trung Quốc đã chính thức ban hành quy định đối với các P2P Lending bắt buộc các tổ chức này phải chia sẻ thông tin với các trung tâm thông tin tín dụng. Ở Ấn Độ, NBFC-P2P là thành viên của các trung tâm thông tin tín dụng và phải gửi dữ liệu (kể cả dữ liệu lịch sử) của người vay cho tổ chức đó…

Tin liên quan

Tin khác

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng

Lãi suất liên ngân hàng VND giảm sâu ở các kỳ hạn ngắn

Sáng 17/12: Tỷ giá trung tâm tăng 5 đồng