Điều hành chính sách tiền tệ, tài khoá kiên định mục tiêu giữ vững ổn định kinh tế vĩ mô

Thanh khoản dồi dào và dư địa tăng trưởng tín dụng còn nhiều

Báo cáo tại phiên họp, Phó Thống đốc Ngân hàng Nhà nước Việt Nam Phạm Thanh Hà cho biết, bám sát chỉ đạo của Chính phủ, Thủ tướng Chính phủ, Ngân hàng Nhà nước đã triển khai đồng bộ các giải pháp điều hành chính sách tiền tệ và hoạt động ngân hàng, điều tiết thanh khoản, cân bằng lãi suất - tỷ giá, hỗ trợ phục hồi kinh tế nhưng không chủ quan với rủi ro lạm phát.

|

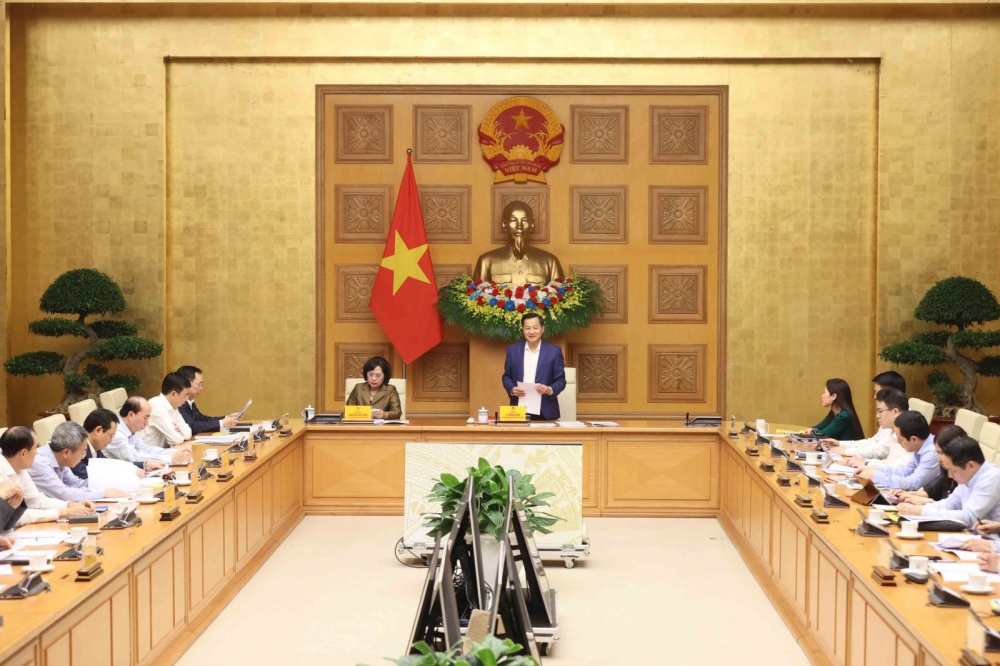

| Phó Thủ tướng Lê Minh Khái chủ trì cuộc họp Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia |

Lãi suất bình quân huy động và cho vay đối với các giao dịch phát sinh mới lần lượt ở mức 3,1%/năm và 6,5%/năm, giảm tương ứng khoảng 0,4%/năm và 0,6%/năm so với cuối năm 2023. Tỷ giá diễn biến phù hợp với xu hướng các đồng tiền quốc tế so với USD.

Tín dụng đầu năm tăng thấp chủ yếu do yếu tố mùa vụ của dịp Tết Nguyên đán và khả năng hấp thụ vốn chưa cao, tuy nhiên đã phục hồi trong tháng 3/2024. Thanh khoản dồi dào và dư địa tăng trưởng tín dụng còn nhiều để các tổ chức tín dụng cung ứng vốn tín dụng cho nền kinh tế trong thời gian tới.

|

| Phó Thống đốc Phạm Thanh Hà cho biết thị trường vàng miếng được sắp xếp lại căn bản, trật tự, kỷ cương |

Ngân hàng Nhà nước tiếp tục chỉ đạo các tổ chức tín dụng cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo Thông tư 02 và đang rà soát để sửa đổi, bổ sung, gia hạn Thông tư; tiếp tục triển khai các chương trình, chính sách tín dụng đối với các lĩnh vực ưu tiên, các động lực tăng trưởng như chương trình tín dụng 120.000 tỷ đồng, chương trình cho vay lâm sản, thủy sản...

Thị trường vàng miếng được sắp xếp lại căn bản, trật tự, kỷ cương; mạng lưới kinh doanh mua, bán vàng miếng được kiện toàn theo hướng thu hẹp dần; hoạt động huy động, cho vay vốn bằng vàng chấm dứt.

Trong nhiều thời điểm giá vàng biến động phức tạp nhưng hoạt động của thị trường vẫn tương đối ổn định so với giai đoạn trước, không gây áp lực sang thị trường ngoại tệ chính thức như trước đây; thói quen, nhận thức của người dân đối với vàng miếng có sự thay đổi; một phần nguồn lực vàng trong dân đã được chuyển hóa để phát triển kinh tế.

Bên cạnh đó Phó Thống đốc Phạm Thanh Hà cũng nêu ra những khó khăn, vướng mắc NHNN phải đối mặt trong công tác điều hành chính sách tiền tệ. Đó là triển vọng kinh tế trong và ngoài nước còn nhiều bất trắc, khó lường, giá hàng hóa thế giới tăng trở lại, rủi ro lạm phát tiềm ẩn, lãi suất USD và tỷ giá USD quốc tế ở mức cao nên tạo thách thức lớn cho việc điều hành cân bằng giữa lãi suất và tỷ giá, tiếp tục giảm lãi suất để hỗ trợ nền kinh tế.

Nợ xấu có xu hướng tăng trong bối cảnh tỷ lệ tín dụng/GDP cuối năm 2023 là 133%, tiềm ẩn rủi ro tài chính. Khả năng huy động vốn trung, dài hạn của tổ chức tín dụng còn thấp so với nhu cầu vốn đầu tư dài hạn của nền kinh tế.

Tại cuộc họp, các chuyên gia thống nhất đánh giá tình hình kinh tế đất nước tiếp tục có những chuyển biến tích cực; nhấn mạnh thực tiễn đã chứng minh các kết quả đạt được về chính sách tiền tệ, tài khóa thời gian qua là rất đáng mừng...

Phân tích tình hình thế giới và trong nước, các chuyên gia đề xuất các giải pháp liên quan đến chính sách tài khóa, chính sách tiền tệ và hoạt động ngân hàng; chính sách đầu tư, xây dựng trong đó có nhà ở xã hội; chính sách kích cầu nội địa, thúc đẩy xuất khẩu, đầu tư tư nhân; "bơm máu" cho doanh nghiệp,…

Các chuyên gia cũng đề nghị sớm hoàn thiện khung khổ pháp lý để bắt kịp với sự dịch chuyển của kinh tế thế giới nhất là trong các lĩnh vực kinh tế xanh, kinh tế số, kinh tế tuần hoàn, nâng cao năng suất lao động; khẳng định mục tiêu "chống vàng hóa" đã thành công, đề xuất bỏ quy định nhà nước độc quyền vàng miếng SJC,…

|

| Toàn cảnh phiên họp |

Điều hành chính sách tài khóa, tiền tệ tiếp tục kiên định mục tiêu giữ vững ổn định kinh tế vĩ mô

Sau khi nghe các ý kiến, Phó Thủ tướng Lê Minh Khái đánh giá cao các chuyên gia kinh tế, thành viên Hội đồng đã thảo luận, phát biểu nhiều ý kiến với tinh thần trách nhiệm cao, sôi nổi, nhiều đóng góp rất quan trọng.

Theo đó, các ý kiến tán đồng với các đề xuất kiến nghị của Ngân hàng Nhà nước; thống nhất nhận định thực tiễn đã chứng minh các chính sách điều hành tiền tệ, tài khóa được triển khai thời gian qua là phù hợp, đạt kết quả rất đáng mừng. Không chỉ giữ vững được mục tiêu đề ra mà còn giúp nền kinh tế đứng vững trước những "cú sốc" tưởng như không thể vượt qua được.

Tuy nhiên các chuyên gia cũng nhận định, nền kinh tế đất nước vẫn còn đối mặt với không ít khó khăn, cần phải có đột phá chính sách nhất là về khơi thông các nguồn lực, đẩy mạnh tiêu dùng, đầu tư tư nhân, quản lý thị trường vàng… để phát triển vững chắc.

Trước hết, việc điều hành chính sách tài khóa, tiền tệ trong thời gian tới cần tiếp tục kiên định mục tiêu giữ vững ổn định kinh tế vĩ mô, ưu tiên thúc đẩy tăng trưởng, kiểm soát lạm phát, bảo đảm các cân đối lớn của nền kinh tế; thực hiện chính sách tài khóa mở rộng hợp lý, hiệu quả; đẩy mạnh giải ngân vốn đầu tư công, thu hút vốn đầu tư nước ngoài chất lượng cao; bảo đảm cung ứng hàng hóa, thúc đẩy tiêu dùng, phát triển thị trường trong nước; triển khai hiệu quả các giải pháp thúc đẩy xuất khẩu.

Về quản lý thị trường vàng, ý kiến của các chuyên gia cho rằng qua 12 năm thực hiện, Nghị định 24 đã đạt những thành công và hoàn thành sứ mệnh. Các ý kiến bày tỏ đồng tình với đề xuất bỏ cơ chế Nhà nước độc quyền sản xuất vàng miếng, thực hiện cấp phép sản xuất vàng miếng cho một số doanh nghiệp đáp ứng đủ điều kiện.

Thay mặt lãnh đạo Chính phủ, Phó Thủ tướng Lê Minh Khái ghi nhận và giao Ngân hàng Nhà nước Việt Nam, cơ quan thường trực của Hội đồng nghiên cứu, tổng hợp đầy đủ các ý kiến phát biểu tại cuộc họp để tổng hợp, hoàn thiện báo cáo, đề xuất các giải pháp, báo cáo Thủ tướng Chính phủ. Đồng thời, rà soát, hoàn thiện khung khổ pháp lý, các cơ chế, chính sách liên quan đến thị trường vàng để phát triển thị trường vàng minh bạch, lành mạnh, hiệu quả, bền vững, góp phần thúc đẩy phát triển kinh tế xã hội.

Tin liên quan

Tin khác

Quy định mới về cấp phép và quản lý ngoại hối tại Trung tâm tài chính quốc tế Việt Nam về Quản lý ngoại hối tại Trung tâm tài chính quốc tế

Những dấu ấn nổi bật của Công đoàn Ngân hàng Việt Nam giai đoạn 2023 - 2025

Mặt bằng lãi vay mua nhà vẫn ở mức thấp

Bồi dưỡng kiến thức về phòng, chống rửa tiền; công nghệ thông tin và chuyển đổi số cho cán bộ nguồn quy hoạch cấp Vụ

Ngân hàng - doanh nghiệp cùng tạo động lực phát triển kinh tế địa phương

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Ngân hàng Nhà nước Khu vực 6 giữ vững ổn định tiền tệ, tín dụng tăng trưởng bền vững

NHNN Khu vực 8 triển khai đồng bộ, hiệu quả các nhiệm vụ, góp phần thúc đẩy tăng trưởng kinh tế địa phương

Gói tài chính xanh của Sacombank vào top 10 sản phẩm - dịch vụ xanh và bền vững năm 2025