Giảm lãi suất huy động cân bằng các lợi ích

Ngân hàng rục rịch hạ lãi suất

Agribank là NH mới nhất công bố điều chỉnh giảm lãi suất huy động VND với mức giảm 0,2 - 0,4% các kỳ hạn. Tiền gửi có kỳ hạn từ 4 tháng đến dưới 6 tháng của Agribank tối đa 5,3%/năm, thấp hơn mức lãi suất trước và thấp hơn trần lãi suất theo quy định của NHNN. Lãi suất huy động cao nhất tại NH hiện là 6,3% thay vì 6,5%/năm như trước đây.

Trước đó, đầu năm 2015, BIDV cũng điều chỉnh giảm lãi suất huy động 1 tháng từ 4,55%/năm xuống còn 4%/năm, 6 tháng từ 5,55%/năm xuống còn 5,3%/năm. Không chỉ các NH lớn, các NH nhỏ cũng đã rục rịch điều chỉnh nhẹ lãi suất như LienVietPostBank, TPBank, Eximbank… điều chỉnh giảm nhẹ 0,1-0,2%/năm ở các kỳ hạn.

|

| Khả năng tiền chảy ra khỏi NH là rất thấp |

Việc các NH chủ động điều chỉnh giảm lãi suất huy động, nhất là các kỳ hạn ngắn được nhiều tổ chức tài chính trong nước và quốc tế dự báo ngay từ đầu năm. HSBC tại Việt Nam đã dự báo lạm phát ở Việt Nam chỉ tăng 1% trong 5 tháng tới và mức tăng của cả năm cũng chỉ 2,8%.

Trước đó, theo báo cáo triển vọng kinh tế 2015, do Ủy ban Giám sát tài chính quốc gia công bố, cũng dự báo lạm phát năm nay chỉ khoảng 3%, thấp hơn nhiều so với mục tiêu lạm phát 5% mà Nghị quyết của Quốc hội đặt ra cho năm 2015. Lạm phát thấp là cơ hội để các NH tái cấu trúc lại lãi suất huy động tiền gửi.

Nhận định trên cũng nhận được sự đồng tình của những người trong cuộc. Theo Phó tổng giám đốc VIB Lê Quang Trung, đã đến lúc các NHTM phải cân nhắc, cân đong đo đếm lại hoạt động huy động để cho vay của mình.

Ông Trung phân tích thêm, để biết được lãi suất huy động VND đang ở mức cao hay thấp, chúng ta có thể so sánh với lạm phát và các loại tài sản có khác. Giả dụ, nếu giữ đồng VND so với lạm phát đang quanh mức 1% thì lãi suất tiền gửi VND đang ở mức “thực dương” khá cao so với các nước trong khu vực. Còn nếu so với lãi suất USD ở mức 0,75%/năm thì gửi lãi suất VND vẫn hoàn toàn có lợi.

Đối với tài sản tài chính khác có thể thay thế, ví dụ vàng hiện không còn là kênh đầu tư nữa. Nếu người dân nắm giữ ngoại tệ, mà NHNN cam kết tiếp tục duy trì ổn định tỷ giá, và dù có mất giá tối đa 2% thì cộng với mức lãi suất gửi ngoại tệ hiện 0,75%/năm (áp dụng đối với tiền gửi cá nhân), lợi tức người nắm giữ USD cũng chỉ là 2,75%/năm. Như vậy, so với tiền gửi tiết kiệm 5-6%/năm thì người nắm giữ USD chịu thiệt hơn khi giữ VND. Vì vậy, khả năng tiền chảy ra khỏi NH là rất thấp.

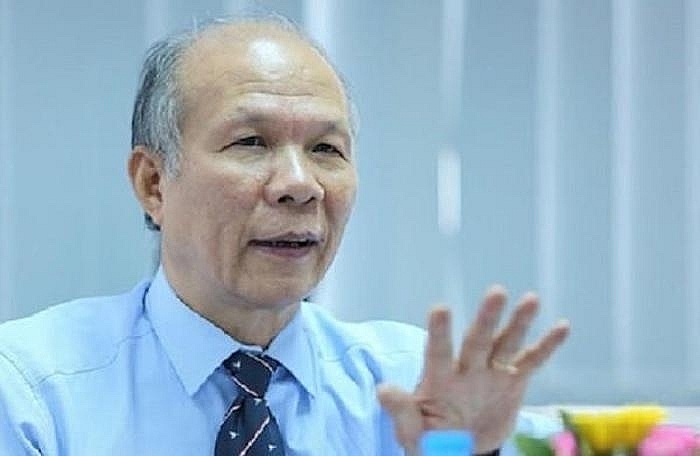

Không những không lo tiền chảy ra khỏi NH, TS. Trần Du Lịch còn cho rằng, giảm lãi suất huy động cũng là tín hiệu tốt cho nền kinh tế. Vì, theo quan điểm của ông Lịch, không có nhà đầu tư ở một nước phát triển nào nghĩ rằng con đường kiếm lời bằng cách đi gửi tiết kiệm mà tiền phải được đưa vào kinh doanh.

Một trong những lý do NH điều chỉnh giảm lãi suất huy động vì đây là tiền đề quan trọng để các NH giảm lãi suất cho vay. Từ cuối năm 2014, tín dụng tuy đã có những tín hiệu tích cực, nhưng tăng trưởng tín dụng vẫn đang khó khăn khi mà nền kinh tế vẫn chưa thực sự hồi phục. Đối với nền kinh tế trong giai đoạn như vậy, nếu chi phí tài chính vay quá lớn thì hàng loạt dự án khó khả thi.

Nếu chi phí đầu vào vẫn giữ như hiện nay, lãi suất đầu ra vẫn ở mức 8-10%/năm thì DN không dám vay vốn. Nhưng nếu lãi suất huy động giảm thêm, NH sẽ giảm tiếp lãi suất cho vay. Chuyên gia Lịch nhận định, nếu lãi suất cho vay ở mức 5-6%/năm thì DN sẽ mạnh dạn vay. Lúc đấy tín dụng mới thoát ra được.

Dư địa giảm lãi suất là bao nhiêu?

Việc giảm lãi suất huy động bao nhiêu % là hợp lý, theo nhận định của một số chuyên gia, phải tùy theo tính toán của cơ quan điều hành, nhưng cũng không nên quá thận trọng.

|

| Việt Nam cũng có thể xem xét nhằm tăng sức cạnh tranh DN lên qua mặt bằng lãi suất tốt hơn |

Tổng giám đốc VietinBank - ông Lê Đức Thọ cho rằng, rất khó để đưa ra con số cụ thể, bởi nó còn tùy thuộc tình hình cân đối chung, diễn biến huy động vốn, cho vay cũng như nhu cầu vốn của nền kinh tế. Nhưng chắc chắn với điều kiện kinh tế vĩ mô tốt, ổn định hơn thì lãi suất huy động vốn bám theo chỉ số lạm phát. Trên cơ sở đó lãi suất cho vay cũng sẽ ở mặt bằng hợp lý hơn.

Dù đồng tình với nhận định NH đang có cơ hội giảm lãi suất, nhưng lãnh đạo một NH tỏ ra khá thận trọng. Ông nói: trong điều hành chính sách tiền tệ không thể điều hành như vậy được. NHNN tính trên cơ sở bình quân của lạm phát tương lai để đưa ra mức lãi suất phù hợp. “Không thể cứ tháng này lạm phát xuống thì lãi suất phải xuống theo”, vị này nhấn mạnh. Bên cạnh chỉ số lạm phát, điều chỉnh lãi suất còn phụ thuộc vào nhiều yếu tố khác như tính tương quan giữa lãi suất VND với USD. Mà USD phụ thuộc biến động và lãi suất USD trên thị trường quốc tế ở mức nào.

Đồng tình quan điểm trên, nhưng theo ông Trung, cũng không nên quá thận trọng. Hiện, rất nhiều quốc gia lớn, nhỏ trên thế giới thực hiện nới lỏng chính sách tiền tệ hỗ trợ tăng trưởng kinh tế. Như gần đây nhất là Trung Quốc đã cùng lúc thực hiện hai động tác nới lỏng chính sách tiền tệ: vừa giảm lãi suất, vừa cắt giảm tỷ lệ dự trữ bắt buộc.

Hay tại Nhật, Mỹ thực hiện nới lỏng chính sách tiền tệ từ 2008 đến nay đã là 7 năm. Cuối năm 2014, NH châu Âu cũng đã thực hiện nới lỏng chính sách tiền tệ qua việc bơm ra gói tín dụng hơn 1.000 tỷ euro với lãi suất bằng 0%. Trong bối cảnh chính sách tiền tệ toàn cầu như vậy, Việt Nam cũng có thể xem xét nhằm tăng sức cạnh tranh DN lên qua mặt bằng lãi suất tốt hơn.

Tuy nhiên, nếu để các NH tự thân vận động, dù tiết giảm chi phí tối đa thì theo đánh giá của một chuyên gia NH, dư địa điều chỉnh lãi suất huy động là rất nhỏ, từ 0,5% đến tối đa 1% và rất khó có thể giảm thêm được nữa. Vì vậy, để có mặt bằng lãi suất tốt hơn, vị chuyên gia trên cho rằng, thời điểm này nhà điều hành có thể xem xét chính sách nới lỏng dần của các nước trên thế giới.

“Thay vì tích cực hút chuyển trạng thái bơm vốn mồi qua các công cụ tiền tệ như thông qua kênh OMO, tái chiết khấu… giúp các NH có thể đẩy mặt bằng lãi suất huy động xuống. Qua đó, lãi suất cho vay nhất là lãi suất trung, dài hạn có thêm cơ hội giảm như mong muốn”, vị chuyên gia trên gợi ý.

Nếu không, mục tiêu giảm lãi suất cho vay trung và dài hạn sẽ là vấn đề nan giải đối với các NH trong năm 2015, dù NHNN đã đưa ra một số “mẹo” hỗ trợ các NH như tăng tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn; giảm hệ số rủi ro cho một số lĩnh vực đầu tư dài hạn như bất động sản, chứng khoán...

“Nếu Chính phủ cứ tiếp tục phát hành trái phiếu thì lãi suất cho vay trung, dài hạn khó giảm, thậm chí mặt bằng lãi suất có thể tăng trở lại từ quý III/2015”, vị này giải thích cho nhận định của mình.

| TS. Võ Trí Thành – Phó Viện trưởng CIEM: “Dư địa giảm lãi suất ngắn hạn là rất ít” Với mức lạm phát thấp như hiện nay nhiều ý kiến cho rằng, NHNN có thể hạ trần lãi suất huy động ngắn hạn, từ đó tạo tiền đề để các NH giảm lãi suất cho vay ngắn hạn. Nhưng thực tế lãi suất huy động tại Việt Nam không chỉ gắn với câu chuyện lạm phát, dù nó là biến số rất quan trọng. Vì lãi suất VND còn gắn với tương quan với lãi suất USD, liên quan đến cách thức điều hành tỷ giá với mức độ linh hoạt ra sao. Bởi nếu không xử lý, kiểm soát tốt nhiều khả năng thị trường có dịch chuyển từ đồng tiền này sang đồng tiền khác. Ngoài ra, lãi suất còn phụ thuộc các biến số khác như mức độ biến động và phát triển của thị trường tài chính. Tức là, lợi tức đối với việc cầm giữ tiền VND so với các loại tài sản tài chính khác như thế nào. Mà chúng ta đều biết, hệ thống NH, một nhân tố quan trọng là dựa nhiều vào tiền gửi để kinh doanh, phát triển… Với tất cả biến số ấy, xét tổng thể trong bối cảnh áp lực tỷ giá cao hơn năm trước, USD lên giá so với các đồng tiền chủ chốt khác, có thể nói dư địa giảm lãi suất ngắn hạn là rất ít. TS. Trần Hoàng Ngân – Thành viên Hội đồng tư vấn Tài chính - Tiền tệ quốc gia: “Giảm lãi suất bằng công cụ chính sách tiền tệ” Diễn biến lạm phát hiện nay đúng là tín hiệu để giảm lãi suất. Nhưng thực tế các NH cũng đã chủ động giảm lãi suất rồi, tất nhiên chưa phải là trên diện rộng. Vấn đề hiện nay là làm sao tạo được mặt bằng lãi suất cạnh tranh trên thị trường, hay nói cách khác mức lãi suất dựa trên cung – cầu vốn. Tôi cho rằng, chỉ khi nào có sự can thiệp bằng các công cụ chính sách tiền tệ của NHTW thì mặt bằng lãi suất huy động mới có khả năng giảm thêm được. Cụ thể, hiện các NH đang cần có nguồn cung tái cấp vốn với lãi suất thấp từ phía NHNN để có thể điều chỉnh giảm lãi suất huy động. Ví dụ, NHNN cho phép TCTD tái chiết khấu trái phiếu đặc biệt khi họ bán nợ cho VAMC thì chắc chắn các NHTM có thêm nguồn vốn rẻ. Theo đó, NH sẽ hạ lãi suất đầu vào, đồng thời giảm lãi suất đầu ra hỗ trợ DN. Vấn đề hạ lãi suất huy động, theo tôi là điều hành các công cụ chính sách tiền tệ chứ không phải do quy định hành chính. Hiện trần lãi suất không còn nhiều ý nghĩa vì không cần Nhà nước yêu cầu, thị trường đã tự bỏ, khi rất nhiều NH huy động tiền gửi với mức lãi suất thấp hơn quy định. Thực tế, NHNN hoàn toàn có thể bỏ được, nhưng tôi nghĩ vẫn nên để đó, phòng khi bất trắc có thể xảy ra. Đồng thời theo tôi, hiện nay cần đẩy mạnh tái cấu trúc thị trường tài chính theo hướng tăng vai trò thị trường vốn. Vốn cho DN sản xuất kinh doanh phải huy động trên thị trường vốn qua phát hành cổ phiếu, trái phiếu DN… Còn các NHTM chủ yếu cho vay tiêu dùng, vay ngắn hạn, cho vay thương mại… Khi giảm áp lực kênh vốn trung, dài hạn cho hệ thống NH, mức lãi suất cũng sẽ hợp lý hơn. |

Các tin khác

Mặt bằng lãi suất cho vay sẽ tiếp tục ổn định

Đông Nam Á không còn phụ thuộc nhiều vào các quyết định của Fed

Ứng dụng công nghệ giúp thay đổi căn bản dịch vụ ngành Tài chính - Ngân hàng

Giải pháp ngân hàng bán vàng sẽ tác động tích cực lên thị trường

"Room” tín dụng vẫn hiệu quả

Hoàn thiện hành lang pháp lý cho hoạt động tài chính vi mô

Tiết kiệm - kênh đầu tư dành cho số đông

Hiệp hội Ngân hàng Việt Nam: 30 năm đồng hành, sát cánh cùng các tổ chức hội viên

Vốn tín dụng chính sách đã thực sự đi vào cuộc sống

Lãi suất tiết kiệm đã “chạm đáy”

Tín hiệu từ lãi suất

Chi tiêu không tiền mặt ngày càng tăng

Cần thêm cơ chế thúc đẩy tín dụng xanh

NIM ngân hàng sẽ cải thiện, nhưng có phân hóa

Số hóa chi trả an sinh xã hội: Tiền đến người thụ hưởng minh bạch, an toàn

84,7 triệu khách hàng cá nhân đã xác thực sinh trắc học

Việt Nam thành công kiểm soát lạm phát dưới 4% trong 10 năm liên tiếp

Đảng uỷ cơ quan NHTW: Hoàn thành tốt mọi nhiệm vụ toàn diện trên các mặt công tác

5 điều quan trọng cần biết về xác thực sinh trắc học từ 1/1/2025

Đa phương tiện

Videos Podcast Infographic Longform - Emagazine

Thống đốc NHNN Nguyễn Thị Hồng phát biểu tại Hội nghị của Chính phủ và Chính quyền địa phương

Quảng Nam nâng cao hiệu quả tín dụng chính sách

Bình Định: Tín dụng ngân hàng đồng hành cùng tăng trưởng kinh tế

Nghệ An đẩy mạnh thanh toán không dùng tiền mặt

Sun Group khởi công tổ hợp nghỉ dưỡng - giải trí - thương mại trị giá 13.000 tỷ đồng tại Phú Quốc

VietinBank được vinh danh trong Top 50 Doanh nghiệp niêm yết thực hành quản trị công ty tốt nhất

Chính thức khai trương căn hộ mẫu The Nelson Private Residences

Cuối năm, thị trường phía Đông TP. Hồ Chí Minh “tăng nhiệt” với dự án Top 1 tại Vinhomes Grand Park

Dịch vụ ngân hàng hiện đại

Ebanking Vay đâu - gửi đâu Quản lý tài chính thông minh Ngân hàng bán lẻ Tư vấn Nhân sự

Khai xuân mới 2025, Sacombank trao 'Tỷ lộc may' tri ân khách hàng

HDBank khai trương chi nhánh Mỹ Hào, thúc đẩy phát triển kinh tế vùng trọng điểm phía Bắc

Agribank và 10 thành tựu nổi bật năm 2024

Tín chấp online VPBank - cú huých đưa SME vượt khó

OCB tăng cường hỗ trợ khách hàng cập nhật sinh trắc học và giấy tờ tùy thân hết hạn

Bí quyết bảo toàn tài sản: Gen Z học gì từ chương trình The Moneyverse