Thủ Thiêm hút khách thuê văn phòng ngành tài chính - ngân hàng

Nguồn cung mới hạng A trong quý III và những tháng cuối năm

Theo báo cáo thị trường bất động sản mới công bố của Savills TP.HCM, trong quý III/2023, nguồn cung tăng trưởng 3% theo quý và 4% theo năm sau khi 4 dự án mới gia nhập thị trường với hơn 93.000 m2 diện tích cho thuê thuần (NLA).

Đáng chú ý, khu đô thị mới Thủ Thiêm chiếm lĩnh nguồn cung mới với 90% thị phần từ hai dự án Hạng A, The METT và The Hallmark. Cả hai dự án đều sở hữu chứng nhận văn phòng xanh và nằm gần cầu Thủ Thiêm 2 (cầu Ba Son), tuyến đường liên kết khu đô thị mới và Quận 1.

Ghi nhận của Savills cho thấy cả 2 dự án ở khu đô thị mới Thủ Thiêm đã nhanh chóng đạt 50% với giá thuê 1,2 triệu đồng/m2/tháng. Với vị trí gần khu vực trung tâm và chất lượng phát triển cao của các dự án mới, khu vực này đã thu hút được các khách thuê nhóm ngành tài chính, ngân hàng, bất động sản (FIRE) và Công nghệ thông tin, truyền thông (ICT) với mục đích mở rộng quy mô. Những khách hàng nổi bật đến từ Úc, Hàn Quốc, Đài Loan, Malaysia và Việt Nam.

Bà Giang Huỳnh, Phó giám đốc, Trưởng Bộ phận Nghiên cứu & S22M Savills TP.HCM đánh giá: “Tỷ lệ lấp đầy nhanh chóng ở hai dự án văn phòng tại Thủ Thiêm cho thấy nhu cầu tích cực của nhóm khách thuê trong lĩnh vực tài chính ngân hàng cũng như sức hút của khu đô thị mới Thủ Thiêm”.

|

| Tòa nhà văn phòng The METT có vị trí ngay cạnh cầu Thủ Thiêm 2 |

Ngoài ra, khu vực trung tâm quận 1 cũng cung cấp 10% nguồn cung mới trong quý nhờ dự án Waterfront Saigon (hạng B) đi vào hoạt động lại sau giai đoạn cải tạo và sự gia nhập thị trường của dự án hạng C L’MAK The Signature.

Công suất hoạt động trung bình duy trì ổn định. giảm 1 điểm phần trăm theo quý và 3 điểm phần trăm theo năm nhưng vẫn duy trì ở mức cao 90%. Bà Giang cho biết mức giảm không đáng kể này đến từ nguồn cung mới gia nhập thị trường, tuy nhiên xu hướng này sẽ được cải thiện trong thời gian tới khi các dự án này nhanh chóng được lấp đầy. Giá thuê tăng 4% theo quý và 7% theo năm đạt 771.000 đồng/m2/tháng.

Trong quý IV2023, nguồn cung tương lai đến từ sáu dự án cung cấp 81.000 m2 NLA. The Nexus và VPBank Saigon Tower tại Quận 1 là dự án đáng chú ý. Cả hai đều là dự án Hạng A và đang trong giai đoạn hoàn thiện.

Thị trường văn phòng Việt Nam trong bối cảnh biến động kinh tế toàn cầu.

Bình luận về phân khúc văn phòng TP.HCM, ông Troy Griffiths, Phó Giám đốc Điều hành Savills Việt Nam cho rằng đây là thị trường rất tiềm năng.

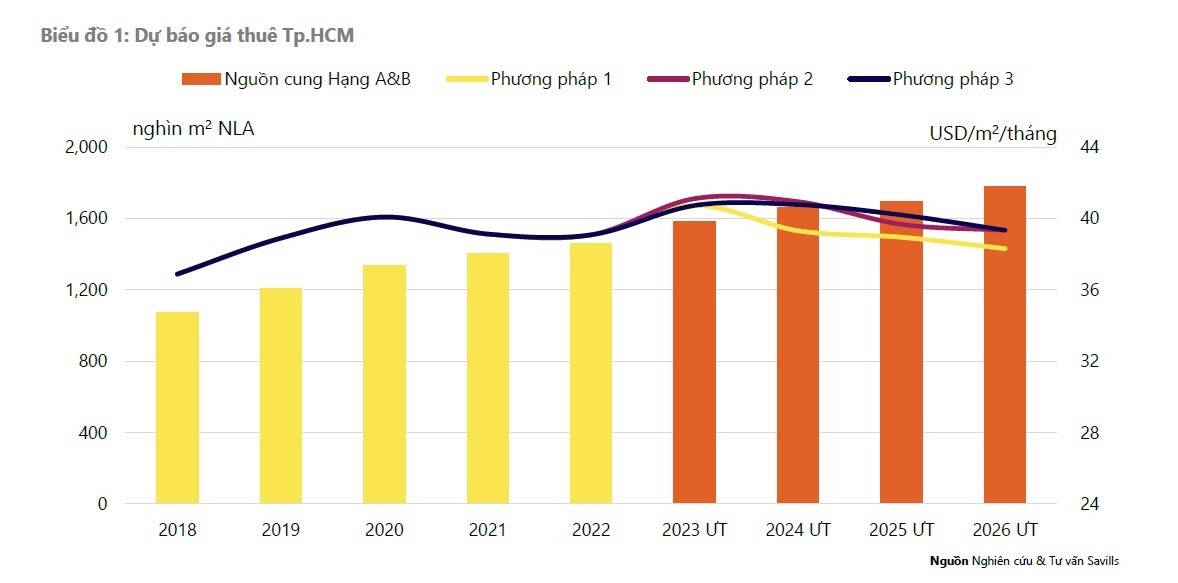

Ghi nhận tại TP.HCM chỉ có khoảng 9 dự án văn phòng hạng A. Thị trường đang có rất nhiều triển vọng dựa trên những yếu tố vĩ mô như sự phát triển thương mại, tiêu chuẩn công trình xanh, gia tăng của nền kinh tế nội địa. Để hiểu rõ hơn về biến động giá thuê từ nay đến năm 2026, chúng tôi đã dùng 3 phương pháp để dự báo công suất và mức giá của các dự án hạng A và hạng B bao gồm dự báo GDP/FDI, cơ sở dữ liệu bình quân và dịch chuyển cơ cấu ngành”, vị chuyên gia phân tích.

|

| Biểu đồ dự báo giá thuê Văn phòng Tp.HCM đến 2026 |

Nhìn ở bức tranh rộng hơn, thị trường văn phòng trên toàn cầu đang hứng chịu rất nhiều áp lực. Khách thuê văn phòng sau đại dịch vẫn chưa ổn định mặc dù làn sóng trở lại làm việc tại văn phòng đã dần tăng lên. Nhu cầu văn phòng gần đây suy giảm khi phân khúc chịu tác động của một số yếu tố như xu hướng dịch chuyển nguồn cung ra khu vực ngoài trung tâm, sự đánh giá lại nguồn lực của một số khách thuê sau đại dịch và nhu cầu thay đổi.

Thị trường Việt Nam lại có đôi chút khác biệt, được củng cố bởi các cấu trúc đa dạng và nhu cầu tích cực đối với các dự án văn phòng cho thuê. Tuy nhiên, việc đối mặt với các tác động toàn cầu là điều không thể tránh khỏi. Cả hai thành phố lớn là Tp.HCM và Hà Nội đều phát triển không theo chu kỳ thông thường và hoạt động rất tốt trong nhiều năm qua, đặc biệt là so với các thành phố có nguồn cung dư thừa tại các quốc gia trong khu vực.

“Thị trường tại đây đều đang phải đối mặt với nhu cầu nâng cao chất lượng dự án khiến các dự án có chất lượng chưa tốt trở nên ít thu hút. Đa phần nguồn cung tại TP.HCM và Hà Nội là của các dự án Hạng C, mức phân hạng này có thể nhanh chóng suy giảm sức cạnh tranh. Dự báo đến năm 2026, tỷ lệ lấp đầy các dự án hạng A và B sẽ tăng 6% theo năm từ mức 1,5 triệu m2 NLA hiện tại ở trường hợp tiêu chuẩn. Việc chuyển đổi và nâng cấp chất lượng của các dự án cũ cùng với hoạt động cho thuê văn phòng ngày càng sôi động và tốc độ tăng trưởng nguồn cung hạ nhiệt sẽ giúp tỷ lệ bỏ trống nhiều khả năng bắt đầu giảm xuống còn 8% từ năm 2025 sau khi đạt đỉnh 12% trong ngắn hạn”, ông Troy Griffiths cho biết thêm .

Tin liên quan

Tin khác

Nhà ở xã hội Tiên Dương - điểm tựa an cư mới phía Bắc Thủ đô

Gỡ vướng pháp lý Dragon City Park, SDN & Regal Group hoàn tất “sổ đỏ” bàn giao khách hàng

Triển vọng bất động sản Nghệ An

Vì sao dự án cao cấp ngày càng “kén” chủ đầu tư?

“Mách nước” nhà đầu tư tránh lãi suất thả nổi

Đẩy nhanh công tác xây dựng cơ sở dữ liệu đất đai

Những “mã gen” quý giúp siêu đô thị Ocean City kiến tạo “phố cổ của tương lai”

Sống xanh giữa phố, riêng tư hòa nhịp sôi động - Đặc quyền của cư dân The Forest

Từ phố cổ trăm năm đến Ocean City thế kỷ mới: Quy luật tăng giá trung tâm đang lặp lại