Trí tuệ nhân tạo sẽ giúp ngăn chặn tội phạm về tài chính và rửa tiền

| AI sẽ giúp ngăn chặn hoạt động rửa tiền hiệu quả hơn | |

| Sửa quy định về phòng, chống rửa tiền |

|

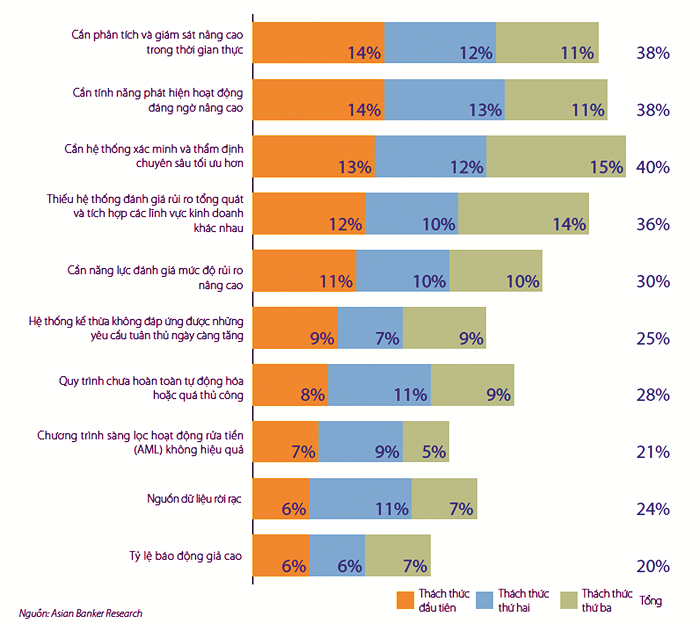

| Những thách thức chính trong phòng chống rửa tiền |

Hoạt động rửa tiền ngày càng tinh vi, với hình thức mới mang tính xuyên biên giới khiến công tác phòng chống tội phạm chống rửa tiền có thêm khó khăn mới. Nhưng với công nghệ mới đặc biệt là trí tuệ nhân tạo (AI) sẽ giúp công tác chống rửa tiền, ngăn ngừa tội phạm hiệu quả hơn. Ông Timothy Choon - Trưởng bộ phận Tội phạm Tài chính của FICO tại châu Á - Thái Bình Dương nhấn mạnh điều đó khi trả lời phỏng vấn của Thời báo Ngân hàng.

Xin ông cho biết, vì sao FICO tiến hành cuộc khảo sát này và các ngân hàng có khó khăn gì trong công tác phòng chống rửa tiền?

Các hoạt động rửa tiền ngày càng tinh vi, phức tạp hơn với nhiều hình thức mới. Trong bối cảnh các phương thức thanh toán hiện đại ngày càng phát triển, công nghệ số ngày càng bùng nổ với sự xuất hiện của các loại tiền ảo mang tính chất ẩn danh đang tạo ra nhiều cơ hội để tội phạm rửa tiền lợi dụng rửa tiền không hợp pháp thành tiền hợp pháp.

Theo đó hiện tội phạm tài chính và các hoạt động rửa tiền không chỉ qua các kênh chuyển tiền, gửi qua ngân hàng mà tiền bẩn được rửa bằng các giao dịch thương mại náu mình trong các hoạt động mua bán hàng hóa, chẳng hạn dùng tiền bẩn mua hàng hóa, hay nông sản xuất sang nước khác bán để thu về tiền sạch; hoặc chuyển tiền ra nước ngoài, dùng tiền đó đánh bạc ở nước ngoài, tiền đánh bạc lại được chuyển về nước qua kênh kiều hối…

Theo ước tính từ Cơ quan Phòng chống Ma túy và Tội phạm Liên Hợp Quốc đã có khoảng 39,4 nghìn tỷ đồng đến 106,6 nghìn tỷ đồng trong tổng số 2 triệu tỷ đồng GDP toàn cầu năm 2019, bị rửa trái phép trên toàn thế giới. Con số này chiếm 2-5% GDP một năm trên toàn cầu.

Châu Á - Thái Bình Dương là khu vực nhu cầu về tài chính, ngân hàng ngày càng gia tăng, là khu vực dân số đông, giao thương mạnh mẽ, cũng là khu vực các có nhiều giao dịch thương mại xuất nhập khẩu lớn… Vì thế số lượng dữ liệu và số lượng giao dịch rất lớn… nên cũng là nơi tội phạm rửa tiền tìm cơ hội. Trong khi với số lượng dữ liệu và số lượng giao dịch rất lớn nên theo hệ thống và quy tắc cũ của AML với các biện pháp phòng chống rửa tiền truyền thống thì rất khó kiểm soát rất khó theo dõi toàn thể, khó biết đâu là hành động rửa tiền.

Bởi vậy, Công ty phần mềm phân tích toàn cầu FICO đã ủy thác cho The Asian Banker tiến hành một cuộc khảo sát về phương pháp quản trị tội phạm tài chính và tuân thủ luật phòng chống rửa tiền ALM ở 11 quốc gia trong khu vực châu Á - Thái Bình Dương, trong đó có Việt Nam.

Cuộc khảo sát cho thấy trong thời kỳ số hóa và công nghệ phát triển, thì công tác phòng chống rửa tiền đó là giải pháp tuân thủ AML với các quy tắc cũ đã không theo kịp tội phạm tài chính và các thủ đoạn rửa tiền ngày nay. Bên cạnh đó tốc độ phản ứng với các mối đe dọa mới và khả năng phát hiện chính xác vẫn là một thử thách lớn.

Vậy có giải pháp mới nào giúp cho công tác phòng chống rửa tiền và tội phạm tài chính trong bối cảnh công nghệ và số hóa bùng nổ đạt hiệu quả cao nhất có thể, thưa ông?

Trong thời đại công nghệ và số hóa thì công nghệ chính là giải pháp, là công cụ. Đã có một số ngân hàng áp dụng sớm đang bắt đầu bước vào thế giới mới của AI, vận hành công nghệ AI tiên tiến song song với các hệ thống phòng chống dựa trên quy tắc cũ. Qua cuộc khảo sát của FICO, các ngân hàng tại châu Á - Thái Bình Dương cho rằng việc ứng dụng AI vào việc cải thiện quy trình phòng, chống rửa tiền là đầy hứa hẹn.

Kết quả khảo sát ở Việt Nam cho biết điều gì, thưa ông?

Trong cuộc khảo sát này, 64% số ngân hàng được khảo sát ở Việt Nam cho biết họ vẫn tin vào khả năng của các hệ thống AML; 45% ngân hàng đang “chật vật” để sửa đổi hệ thống tuân thủ chống rửa tiền (AML) dựa trên quy tắc hiện có. Tuy nhiên 95% các ngân hàng Việt Nam tin rằng AI sẽ tăng cường các nỗ lực chống rửa tiền và 96% ngân hàng cho biết họ sẽ tiếp tục đầu tư vào công nghệ trong năm tới; 27% có kế hoạch để tăng đáng kể khoản đầu tư này vào năm 2021.

Theo lãnh đạo các ngân hàng, các hệ thống tích hợp AI có thể đem lại khả năng xác định, nhận diện và ưu tiên các cảnh báo, giúp hỗ trợ đưa ra quyết định nhanh chóng khi quản trị tội phạm tài chính, qua đó cải thiện năng suất.

Hơn nữa, việc tự động hóa các tác vụ thủ công, sàng lọc hồ sơ khách hàng hiện tại và quy tắc kinh doanh, cũng như lường trước rủi ro dựa vào lịch sử dữ liệu trên hệ thống làm tăng hiệu quả và tính ứng dụng cho các ngân hàng. Ngoài ra, việc dự đoán và lường trước rủi ro thông qua hoạt động giám sát, phân tích và dự đoán rủi ro liên tục dựa trên Học máy (ML) và AI giúp cải thiện khả năng quản trị rủi ro.

Vậy theo ông, AI có thể giúp các ngân hàng vượt qua những thách thức này như thế nào?

Việc phòng chống rửa tiền theo phương pháp cũ, theo cách nhân viên ngân hàng thực hiện các công việc thẩm định, phân loại khách hàng theo các nhóm khác nhau, như khách hàng DN, khách hàng cá nhân, sinh viên hay hưu trí… và trên nguyên tắc theo dõi các hành vi đáng nghi. Như tôi đã nói, số lượng giao dịch tăng lên rất nhiều, hình thức thì đa dạng và phức tạp thì nhân viên ngân hàng không thể theo dõi được hết. Hơn thế nếu mỗi ngày có cả triệu giao dịch thì việc lưu trữ thông tin truyền thống và tra cứu cũng rất khó khăn và rất khó phát hiện các hành vi rửa tiền qua các giao dịch tiền ảo…

Nhưng với AI, FICO xây dựng hệ thống dữ liệu và công cụ phân tích hồi quy các dữ liệu giao dịch của khách hàng và phân loại nhóm khách hàng và mỗi nhóm được phân tích trên 30 khía cạnh khác nhau, theo dõi theo chu trình đi của tiền từ đó phát hiện các giao dịch khả nghi và chu trình rửa tiền, đưa ra những cảnh báo sớm để ngân hàng có quyết định điều tra sâu hơn hay không. Giải pháp này cũng kết hợp yếu tố động học (ví dụ vào dịp Tết thì chi tiêu sẽ tăng nhiều) để tránh cảnh báo sai.

Cảm ơn ông đã trả lời phỏng vấn

Tin liên quan

Tin khác

ACB lọt Top 10 Báo cáo thường niên tốt nhất ngành tài chính

ABBank: Tổng tài sản vượt 204.000 tỷ đồng

TPBank: Tín dụng vượt 22%, tài sản cán đích sớm

LPBank bứt tốc: Tín dụng tăng 17%, tài sản vượt 539.000 tỷ đồng

Saigonbank tăng tốc lợi nhuận nhờ cắt giảm dự phòng mạnh 88%

NCB vượt kế hoạch năm chỉ sau 9 tháng, tổng tài sản tăng 30%

VIB: Chất lượng tài sản cải thiện mạnh mẽ

SeABank: Tổng tài sản đạt hơn 380.808 tỷ đồng

Nam A Bank bứt phá, tín dụng và tiền gửi cùng tăng tốc trên 17%