Đẩy nhanh xử lý nợ xấu

| Chính phủ quyết liệt đẩy nhanh xử lý nợ xấu | |

| NHNN phối hợp Bộ Tư pháp đẩy nhanh xử lý nợ xấu | |

| Đẩy nhanh xử lý nợ xấu với Quyết định 843 |

Theo phản ánh của các DN, tháng 4, một số NHTM nhà nước đã chủ động hạ lãi suất cho vay, nhưng mức độ giảm và phạm vi còn khá hạn chế. Phản ánh với Phòng Thương mại và Công nghiệp Việt Nam, một số DN đang e ngại “việc lãi suất cho vay tăng trở lại luôn tiềm ẩn” và tiếp tục kiến nghị Chính phủ cần có giải pháp đồng bộ để giảm lãi suất cho vay, giảm chi phí vốn cho DN.

Ông Nguyễn Anh Dương - Phó Ban chính sách kinh tế vĩ mô (Viện Nghiên cứu Quản lý kinh tế Trung ương - CIEM) nhận xét, đúng là lãi suất cho vay VND và USD giảm không đáng kể trong quý II và dư địa giảm lãi suất không nhiều.

Theo ông, với những dự định tiếp tục điều chỉnh giá một số mặt hàng như giáo dục, y tế và với dự báo thị trường thế giới, lại thêm đề xuất tăng lương từ phía DN… khiến cho áp lực lạm phát cao là có và kỳ vọng lạm phát cao đang hiện hữu.

Với kỳ vọng lạm phát cao, lãi suất huy động không thể giảm thì lãi suất cho vay cũng khó giảm. Bên cạnh đó lãi suất còn chịu sức ép từ tác động chèn lấn của việc phát hành trái phiếu Chính phủ. Muốn giảm lãi suất, thì lãi suất huy động phải giảm, nợ xấu phải được giải quyết.

|

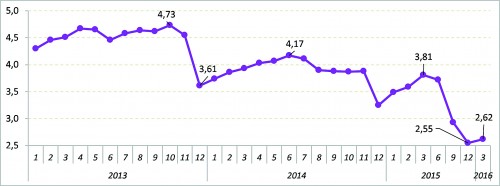

| Tỷ lệ nợ xấu của các tổ chức tín dụng 2013-2016 (Đơn vị tính: %) |

“Ở Việt Nam lãi suất rất nhạy cảm với lạm phát. Lạm phát còn tăng thì làm sao đòi lãi suất hạ. Không thể ép hạ lãi suất và có ép cũng không được vì không thể cưỡng lại thị trường”, TS. Nguyễn Đình Cung - Viện trưởng CIEM, thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ Quốc gia phát biểu.

Ông nói “Việc cần làm là tiếp tục dành ưu tiên cao nhất cho việc hoàn thành cơ bản tái cơ cấu các NHTM. Đẩy nhanh việc xây dựng kế hoạch xử lý nợ xấu và lành mạnh hóa bảng cân đối tài sản của các NHTM. Tránh can thiệp để giảm lãi suất cho vay bằng biện pháp hành chính”.

Đồng quan điểm, TS. Trần Đình Thiên - Viện trưởng Viện Kinh tế Việt Nam, thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ Quốc gia nhận định: thực hiện chỉ đạo của NHNN, hệ thống ngân hàng đã dùng nhiều giải pháp giảm chi phí hoạt động để giảm lãi suất cho vay, tuy nhiên chi phí trích lập dự phòng rủi ro của ngân hàng đang cao nên lãi suất ít dư địa để giảm.

Vì vậy, để giảm lãi suất cho vay, một trong những giải pháp là đẩy nhanh việc xử lý nợ xấu. Theo CIEM, tình hình nợ xấu chưa có thêm chuyển biến. Đến cuối tháng 3, tỷ lệ nợ xấu tăng nhẹ lên mức 2,62% (so với mức 2,55% vào cuối năm 2015). Hoạt động mua bán và xử lý nợ xấu không có nhiều chuyển biến trong quý II cũng như 6 tháng đầu năm. “Vấn đề là phải giải quyết căn bản hơn để xử lý nhanh nợ xấu, bởi càng để lâu, mức độ thiệt hại càng lớn”, ông Cung gợi nhắc.

“Chúng ta đã từng không dùng tiền ngân sách mà vẫn giải quyết được nợ xấu ở giai đoạn đầu, đã dồn được nợ xấu vào kho. Đó là một cái tài của ta nhưng đến nay không thể tiếp tục “tay không bắt giặc”, không thể “uống nước lã cầm hơi” được nữa”, TS.Trần Đình Thiên phát biểu. Các chuyên gia đều đồng thuận ở quan điểm giải quyết nợ xấu giai đoạn đầu đã đạt được kết quả nhất định. Nhưng nó vẫn là cục máu đông càng để càng nguy.

Theo ông Thiên, lúc này Chính phủ phải ra tay dùng tiền Chính phủ làm vốn mồi kích hoạt thị trường mua bán nợ. Với góc nhìn của ông, VAMC cũng có cái cực khi nợ còn đọng đó cho dù họ rất muốn lưu chuyển cục nợ.

|

| Việc tạo lập thị trường mua bán nợ là vô cùng cần thiết |

Nhìn lại, gần 3 năm qua VAMC chưa xử lý được nhiều món nợ như kỳ vọng, một phần cũng vì thiếu thị trường mua bán nợ. Vì vậy, việc tạo lập thị trường mua bán nợ và đưa ra các định hướng, giải pháp thu hút người mua nợ là vô cùng cần thiết. Bên cạnh đó, Nhà nước phải là người kích hoạt thị trường với vai một nhà đầu tư trên thị trường mua bán nợ, theo kiểu “vốn mồi”. Nợ xấu càng giải quyết nhanh thì khả năng phục hồi nền kinh tế theo nghĩa thật sẽ tốt hơn rất nhiều.

Tin liên quan

Tin khác

Sáng 5/12: Tỷ giá trung tâm giảm 1 đồng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 4-10/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/04/12/infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-4-1012-20251204120447.jpg?rt=20251204120447?251204021006)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 4-10/12

Sáng 4/12: Tỷ giá trung tâm giảm 1 đồng

Sáng 3/12: Tỷ giá trung tâm ổn định

ABBANK cải thiện chất lượng tín dụng, tăng dự phòng và củng cố nền tảng an toàn vốn

Sáng 2/12: Tỷ giá trung tâm giảm 3 đồng

Sáng 1/12: Tỷ giá trung tâm tăng 1 đồng

Sáng 28/11: Tỷ giá trung tâm tăng 3 đồng

Nghị định 304/2025/NĐ-CP: Chặt chẽ pháp lý, nhân văn trong thực thi thu giữ tài sản bảo đảm