Một số kết quả nổi bật về báo cáo giám sát Basel III

| Áp lực đảm bảo an toàn vốn | |

| Chuẩn Basel II và cuộc chạy nước rút | |

| Tăng vốn sẽ thực chất hơn |

|

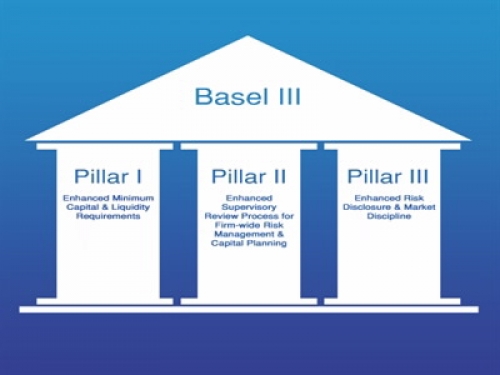

Báo cáo cho biết, Ủy ban Basel đã thiết lập một quy trình báo cáo khắt khe nhằm xem xét một cách đều đặn việc áp dụng các tiêu chuẩn Basel III theo khuyến nghị đề xuất. Trong đó, Ủy ban đã phân chia thành hai nhóm ngân hàng, nhóm 1 gồm những ngân hàng có mức vốn cấp 1 đạt trên 3 tỷ euro, nhóm 2 gồm những ngân hàng có vốn cấp 1 dưới 3 tỷ euro.

Kết quả rà soát

(Nguồn: Ủy ban Basel về giám sát ngân hàng; (*): Tỷ euro; (**): Tỷ euro vào năm 2022)

|

| Tính đến 31/12/2016 | Tính đến 30/6/2017 | ||||

| Nhóm 1 | G-SIBs | Nhóm 2 | Nhóm 1 | G-SIBs | Nhóm 2 | |

| Tỷ trọng CET1 (%) | 12,3 | 12,3 | 13,4 | 12,5 | 12,4 | 14,7 |

| Thâm hụt vốn mục tiêu (*) Trong đó: - CET1 - Vốn cấp 1 bổ sung - Vốn cấp 2 | 0,3 0,0 0,0 0,3 | 0,0 0,0 0,0 0,0 | 4,4 0,0 3,1 1,2 | 0,0 0,0 0,0 0,0 | 0,0 0,0 0,0 0,0 | 0,2 0,0 0,1 0,1 |

| Thâm hụt TLAC tối thiểu (**) | 116,4 | 116,4 |

| 109,0 | 109,0 |

|

| Tổng tài sản (tỷ Euro) | 67.969,6 | 44497,7 | 5.003,6 | 66.685,8 | 43526,7 | 4.788,8 |

| Tỷ trọng đòn bẩy (%) | 5,8 | 5,8 | 5,5 | 5,8 | 5,7 | 5,6 |

| LCR (%) | 131,4 | 128,6 | 159,3 | 134,0 | 130,8 | 174,9 |

| NSFR (%) | 115,8 | 117,3 | 114,1 | 116,9 | 119,3 | 117,6 |

Tính đến ngày 30/6/2017, tất cả các ngân hàng trong mẫu điều tra đều đạt tỷ lệ vốn cổ phần thường (CET1) theo yêu cầu tối thiểu 4,5% và tỷ lệ mục tiêu CET1 theo yêu cầu tối thiểu 7,0% (cộng với phần vốn tính thêm đối với G-SIBs theo yêu cầu). So với giai đoạn báo cáo trước (tháng 12/2016), tỷ trọng CET1 trung bình theo quy định Basel III tại các ngân hàng nhóm 1 tăng từ 12,3% lên 12,5%, và tại các ngân hàng nhóm 2 tăng từ 13,4% lên 14,7%.

Trong sáu tháng đầu năm 2017, các ngân hàng nhóm 1 tiếp tục giảm mức thâm hụt vốn so với tổng mức vốn mục tiêu (ngày càng tăng cao). Cụ thể là, mức thâm hụt vốn cấp 2 giảm từ 0,3 tỷ euro xuống 24 triệu euro. Ngoài ra, theo yêu cầu tối thiểu về khả năng hấp thụ lỗ tổng thể (TLAC) vào năm 2022, 10 ngân hàng trong số 25 G-SIBs đã tăng thêm tổng cộng 109 tỷ euro vào TLAC, sau khi tăng thêm 116,4 tỷ euro vào cuối năm 2016.

Trong sáu tháng tính đến ngày 30/6/2017, tỷ suất lợi nhuận sau thuế chưa chia tại các ngân hàng nhóm 1 đạt 212,8 tỷ euro. Tại Mỹ và châu Âu, tỷ suất lợi nhuận sau thuế tại các ngân hàng nhóm 1 bắt đầu tăng dần từ năm 2011. Cụ thể là, khoảng 20% lợi nhuận sau thuế do các ngân hàng nhóm 1 tại châu Âu tạo ra, trên 30% do các ngân hàng nhóm 1 tại Mỹ tạo ra, và trên 40% do các ngân hàng nhóm 1 tại những quốc gia và khu vực khác trên thế giới tạo ra.

Tính đến cuối tháng 6/2017, rủi ro tín dụng tiếp tục chiếm tỷ trọng áp đảo trong cơ cấu vốn yêu cầu tối thiểu (MRC), với tỷ trọng trung bình 63,5% tại các ngân hàng nhóm 1, mặc dù đã giảm đáng kể so với tỷ trọng 74,6% vào cuối tháng 6/2011. Trong khi đó, tỷ lệ rủi ro hoạt động trong MRC tăng nhanh từ 7,8% vào cuối tháng 6/2011 lên 16,1% vào cuối tháng 6/2017. Một phần là do nhiều sự cố liên tiếp đã xảy ra trong thời gian qua, và được các ngân hàng đưa vào tính toán MRC theo cách tiếp cận mới.

Nếu phân theo nhóm rủi ro hoạt động, tỷ trọng rủi ro hoạt động liên quan đến cho vay đối với các doanh nghiệp tăng từ 31,0% lên 36,6%, trong khi tỷ trọng rủi ro liên quan đến cho vay chứng khoán giảm từ 7,2% xuống 1,8%.

Theo yêu cầu của Basel III, tỷ lệ thanh khoản an toàn (LCR) đạt 60% vào năm 2015, đạt 80% vào năm 2017 và dự kiến đạt 100% vào năm 2019. Đến ngày 30/6/2017, các ngân hàng nhóm 1 đã đạt LCR trung bình 134%, tăng đáng kể từ tỷ 131% vào cuối năm 2016. Trong thời gian này, các ngân hàng nhóm 2 đã đạt LCR trung bình 175%, tăng khá nhanh từ 159% vào cuối năm 2016. Trong đó, 99% số ngân hàng thuộc nhóm 1 (kể cả G-SIBs) và ngân hàng nhóm 2 báo cáo là đã đạt hoặc vượt 100% LCR.

Ủy ban Basel III cũng đưa thêm báo cáo về cơ cấu thanh khoản dài hạn theo Basel III - gọi là Tỷ lệ Quỹ bình ổn ròng (NSFR). Trong sáu tháng đầu năm tính đến ngày 30/6/2017, NSFR trung bình tại các ngân hàng nhóm 1 đã tăng từ 115,8% lên 116,9%, trong khi các ngân hàng nhóm 2 tăng nhanh hơn từ tỷ lệ trung bình 114% lên 118%.

Trong số này, 93% số ngân hàng nhóm 1 (kể cả G-SIBs) và 94% số ngân hàng nhóm 2 đưa ra báo cáo là đã đạt hoặc vượt 100% NSFR, trong khi tất cả các ngân hàng nhóm 1 và 99% số ngân hàng nhóm 2 đưa ra báo cáo là đã đạt hoặc vượt 90% NSFR. Tính đến cuối tháng 6/2017, các ngân hàng nhóm 1 tại Mỹ và châu Âu đạt NSFR trung bình 110%, thấp hơn NSFR trung bình 123,7% tại phần còn lại trên thế giới.

Tin liên quan

Tin khác

Điều hành chính sách tiền tệ nhằm ổn định thị trường tiền tệ, ngoại tệ

Sáng 5/12: Tỷ giá trung tâm giảm 1 đồng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 4-10/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/04/12/infographic-ty-gia-tinh-cheo-de-xac-dinh-tri-gia-tinh-thue-tu-4-1012-20251204120447.jpg?rt=20251204120447?251204021006)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 4-10/12

Sáng 4/12: Tỷ giá trung tâm giảm 1 đồng

Sáng 3/12: Tỷ giá trung tâm ổn định

ABBANK cải thiện chất lượng tín dụng, tăng dự phòng và củng cố nền tảng an toàn vốn

Sáng 2/12: Tỷ giá trung tâm giảm 3 đồng

Sáng 1/12: Tỷ giá trung tâm tăng 1 đồng

Sáng 28/11: Tỷ giá trung tâm tăng 3 đồng