Thị trường tài chính tiền tệ tháng 3: Ổn định và thuận lợi

| Thị trường tài chính tiền tệ tháng 2: Khởi đầu thuận lợi |

|

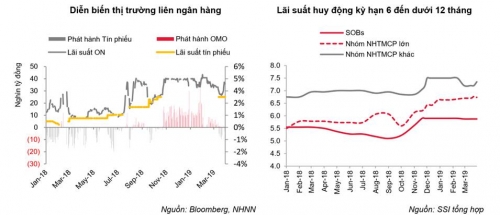

Trên thị trường tiền tệ, lãi suất tạo đáy trên liên ngân hàng nhưng vẫn neo cao ở thị trường 1. Trong tháng 3, Ngân hàng Nhà nước đã hút ròng tổng cộng 24.237 tỷ đồng trong đó có 19.337 tỷ đồng qua kênh OMO và 4.900 tỷ đồng qua kênh tín phiếu.

Tính chung cả quý I/2019, Ngân hàng Nhà nước hút ròng 80.689 tỷ đồng thông qua thị trường mở nhưng cũng mua vào khoảng hơn 6 tỷ USD, đồng nghĩa với khoảng 150 nghìn tỷ đồng được bơm ra.

Bên cạnh đó, số tiền Kho bạc Nhà nước vẫn ứ đọng tại các ngân hàng thương mại khi lượng trái phiếu kho bạc phát hành mới quý I/2019 là 69.469 tỷ đồng mà lượng vốn đầu tư công được giải ngân chỉ khoảng 49.800 tỷ đồng. Tại cuối năm 2018, chỉ tính riêng lượng vốn Kho bạc Nhà nước gửi tại Vietcombank, BIDV và VietinBank đã lên đến trên 216.700 tỷ đồng.

Thanh khoản dồi dào đặc biệt tại các ngân hàng lớn đã khiến cho lãi suất trên liên ngân hàng giảm liên tục từ sau Tết Nguyên đán, chạm mức đáy 5 tháng là 3,18%/năm với kỳ hạn qua đêm vào ngày 20/3, sau đó tăng trở lại khi Ngân hàng Nhà nước phát hành tín phiếu kỳ hạn 7 ngày, lãi suất 3%/năm sau gần 5 tháng không phát hành và hơn 2 tháng duy trì số dư tín phiếu bằng 0.

Một lần nữa, lãi suất tín phiếu lại được chứng minh là ngưỡng chặn dưới đối với lãi suất qua đêm trên liên ngân hàng. Lãi suất trên liên ngân hàng hiện duy trì ổn định quanh mức 4,1-4,3%/năm với kỳ hạn qua đêm và 4,3-4,5%/năm với kỳ hạn tuần, chênh lệch lãi suất USD-VND được duy trì ở mức 1,5-1,7%/năm.

Trên thị trường 1, lãi suất huy động ghi nhận mức tăng khoảng 20-30 điểm cơ bản ở các kỳ han trên 6 tháng tại một số ngân hàng, duy trì ở mức 4,3-5,5%/năm với kỳ hạn từ 1 đến dưới 6 tháng; 5,5-7,5% với kỳ hạn 6 đến dưới 12 tháng và 6,4-8%/năm với kỳ hạn 12,13 tháng.

Lãi suất neo cao ở mặt bằng đã được tạo lập từ cuối tháng 12/2018 đến nay ngoài lý do gia tăng huy động, đáp ứng yêu cầu giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn còn bởi vì nhiều ngân hàng thương mại chuyển hướng đẩy mạnh cho vay đối tượng khách hàng cá nhân với lãi suất cho vay tốt, đảm bảo mức sinh lời cần thiết nên có cơ sở để duy trì lãi suất huy động cao. Trong bối cảnh đó, các ngân hàng khác cũng phải duy trì lãi suất tốt để không bị mất thị phần huy động.

Thông tin từ Ngân hàng Nhà nước, tính từ đầu năm đến 25/3/2019, tín dụng toàn ngành tăng +2,28%, thấp hơn khá nhiều so với mức tăng trưởng 3,56% trong quý I/2018 nên áp lực tăng trưởng tín dụng (nguồn mang lại lợi nhuận chính cho các ngân hàng thương mại) sẽ chuyển sang quý II/2019, kéo theo nhu cầu huy động vốn cao và lãi suất vẫn khó có thể giảm bớt.

|

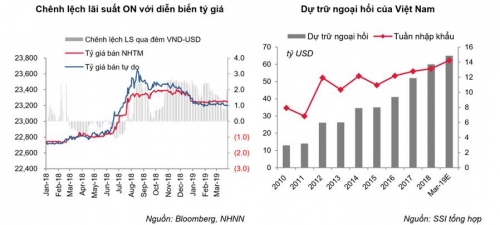

Về diễn biến tỷ giá, cung cầu USD thuận lợi, tỷ giá giao dịch ổn định trong khi tỷ giá trung tâm tiếp tục nâng lên. Tỷ giá USD/VND dao động trong biên độ hẹp 5-15 đồng/USD và kết thúc tháng 3 ở mức tương đương thời điểm cuối tháng trước, ở mức 23.150/23.250 đồng/USD trên ngân hàng và 23.195/23.205 đồng/USD ở thị trường tự do.

Tính chung cả quý 1/2019, tỷ giá giảm ở cả 2 chiều mua vào-bán ra, lần lượt 15 và 5 đồng/USD trên thị trường ngân hàng và 75 và 85 đồng/USD ở thị trường tự do. Lượng USD kỷ lục Ngân hàng Nhà nước mua vào được trong quý I/2019 ngoài lý do mùa kiều hối và tăng trưởng tốt của lượng vốn FDI, FII còn cho thấy tâm lý thị trường khá ổn định, lượng ngoại tệ đầu cơ, găm giữ giai đoạn trước đó đã được giải phóng.

Tỷ giá trung tâm liên tục được nâng lên, hiện ở mức 22.980 đồng/USD, tăng 0,28% trong tháng 3 và 0,68% trong quý I/2019. Dù nguồn cung ngoại tệ các tháng tới có thể bớt thuận lợi hơn nhưng tỷ giá USD/VND vẫn sẽ duy trì ổn định nhờ vào diễn biến tích cực của đàm phán thương mại Mỹ - Trung hỗ trợ sự ổn định của đồng CNY, giảm sức ép với VND; chênh lệch lãi suất VND-USD vẫn duy trì ở mức khá cao (1,5-1,7%/năm); và dự trữ ngoại hối của Việt Nam đã được củng cố và đang ở mức tốt nhất từ trước tới nay sẽ gia tăng nguồn lực để Ngân hàng Nhà nước bình ổn thị trường khi có biến động. Do đó, chúng tôi cho rằng mặt bằng tỷ giá sẽ vẫn duy trì ổn định quanh mức 23.200 đồng/USD.

|

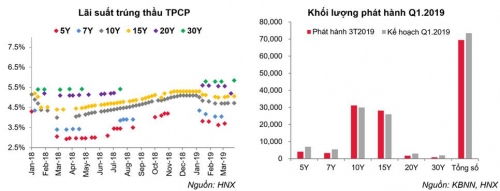

Trên thị trường trái phiếu, lợi tức trái phiếu Chính phủ quay đầu tăng, thị trường sơ cấp kém sôi động. Tháng 3 có nhiều hơn tháng 2 một phiên đấu thầu nhưng tổng khối lượng trúng thầu lại thấp hơn, chỉ đạt 14.275 tỷ đồng, tương đương 76% lượng trúng thầu của tháng 2. Tỷ lệ trúng thầu/gọi thầu giảm mạnh từ mức 86-87% của 2 tháng trước xuống 52% trong tháng 3/2019.

Sau 2 tháng đầu năm khá sôi nổi, thị trường sơ cấp giảm nhiệt dần trong tháng 3 khi chủ thể lớn nhất trên thị trường là các ngân hàng thương mại kém tích cực hơn. Thanh khoản của các ngân hàng thương mại bớt dồi dào cùng với Ngân hàng Nhà nước phát hành trở lại tín phiếu, hút bớt tiền khỏi hệ thống khiến cho kỳ vọng lãi suất tăng lên. Lãi suất trúng thầu các kỳ hạn tăng từ 2-6 điểm cơ bản, hiện ở mức 4,72% kỳ hạn 10 năm; 5,06% kỳ hạn 15 năm và 5,85% kỳ hạn 30 năm.

Kỳ hạn 10 năm và 15 năm vẫn là 2 kỳ hạn được chào thầu nhiều nhất trong tháng 3 nhưng khối lượng đăng ký và trúng thầu tính trên khối lượng gọi thầu đều giảm mạnh từ mức hơn 400% và gần 100% của 2 tháng trước xuống khoảng 200% và khoảng 57%, với 5.780 tỷ đồng trái phiếu Chính phủ 10 năm và 6.805 tỷ trái phiếu Chính phủ 15 năm được phát hành. Tính chung cả quý I, Kho bạc Nhà nước đã phát hành tổng cộng 69.469 tỷ đồng, tương đương 94,5% kế hoạch quý và 26,7% kế hoạch năm 2019. Trong đó, 2 kỳ hạn 10 và 15 năm được phát hành lần lượt là 31.180 tỷ đồng và 28.205 tỷ đồng, vượt kế hoạch quý và tương ứng 44,5% và 36,2% kế hoạch cả năm.

Trên thị trường thứ cấp, lợi tức trái phiếu tăng ở tất cả các kỳ hạn, trong đó nhiều nhất là kỳ hạn 1 năm, tăng thêm 28 điểm cơ bản so với cuối tháng trước, lên 3,14%/năm. Các kỳ hạn còn lại tăng từ 7-13 điểm cơ bản, hiện lợi tức kỳ hạn 3 năm, 5 năm, 10 năm và 15 năm lần lượt ở mức 3,42%/năm; 3,83%/năm; 4,78%/năm và 5,08%/năm.

Thanh khoản thị trường tăng mạnh, tổng giá trị giao dịch tháng 3/2019 là 200,4 nghìn tỷ đồng, tăng 38% so với tháng trước và là mức giao dịch theo tháng lớn nhất từ tháng 5/2018 đến nay, diễn biến thường thấy khi lãi suất đạt đáy. Nhà đầu tư nước ngoài tiến tục mua ròng tháng thứ 5 liên tiếp, tuy nhiên tổng giá trị giao dịch chỉ đạt 2.623 tỷ đồng, sụt giảm mạnh so với mức 7-8 nghìn tỷ đồng của 2 tháng trước đó.

|

Tin liên quan

Tin khác

UOB: Ngân hàng Nhà nước kiểm soát hiệu quả tỷ giá nhờ các công cụ chính sách

Sáng 22/12: Tỷ giá trung tâm tăng 1 đồng

Ngành Ngân hàng chủ động đồng hành phát triển kinh tế tư nhân

Sáng 19/12: Tỷ giá trung tâm giảm 3 đồng

“Đấu trí tài chính” tuần 31: Giải đáp câu hỏi về đấu thầu vàng và vai trò dự trữ vàng

![[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12](https://thoibaonganhang.vn/stores/news_dataimages/2025/122025/18/09/ccb71882-bbd7-4ae1-9418-ab2af476e006-120251218090704.jpg?rt=20251218090708?251218091243)

[Infographic] Tỷ giá tính chéo để xác định trị giá tính thuế từ 18-24/12

Sáng 18/12: Tỷ giá trung tâm tăng 5 đồng