Cơ chế xác định giá vốn nội bộ: Giải pháp tốt để nâng cao hiệu quả hoạt động của ngân hàng

Trong bối cảnh dịch bệnh Covid-19 hiện nay, các ngân hàng đang đứng trước những bài toán khó khi phải đáp ứng kỳ vọng ngày càng cao từ phía cổ đông về lợi nhuận nhưng vẫn phải tuân thủ các tỷ lệ bảo đảm an toàn. Và để làm được điều đó, “Cơ chế xác định vốn nội bộ (Funds Transfer Pricing - FTP) thúc đẩy hiệu quả hoạt động và phòng tránh rủi ro khi có khủng hoảng xảy ra là một giải pháp tốt”, ông Nguyễn Minh Lộc – chuyên gia tư vấn quản trị rủi ro, Deloitte Việt Nam khuyến nghị.

|

Ông có thể nói rõ hơn về cơ chế FTP, thưa ông?

Lịch sử ngành Ngân hàng đã chứng kiến nhiều trường hợp sụp đổ cả một định chế tài chính do vấn đề quản lý thanh khoản kém. Nhiều ngân hàng đã triển khai những sản phẩm cho vay dài hạn, nhưng chỉ huy động được nguồn vốn ngắn hạn trên thị trường, với giả định rằng nguồn vốn này luôn được duy trì đều đặn. Khi khủng hoảng tài chính xảy ra, nguồn cung vốn ngắn hạn trở nên khan hiếm, các ngân hàng này không thể đáp ứng các tỷ lệ an toàn tối thiểu. Đến một điểm bùng phát, ngân hàng không đáp ứng nổi yêu cầu thanh khoản trong ngắn hạn và rơi vào diện kiểm soát đặc biệt của cơ quan quản lý.

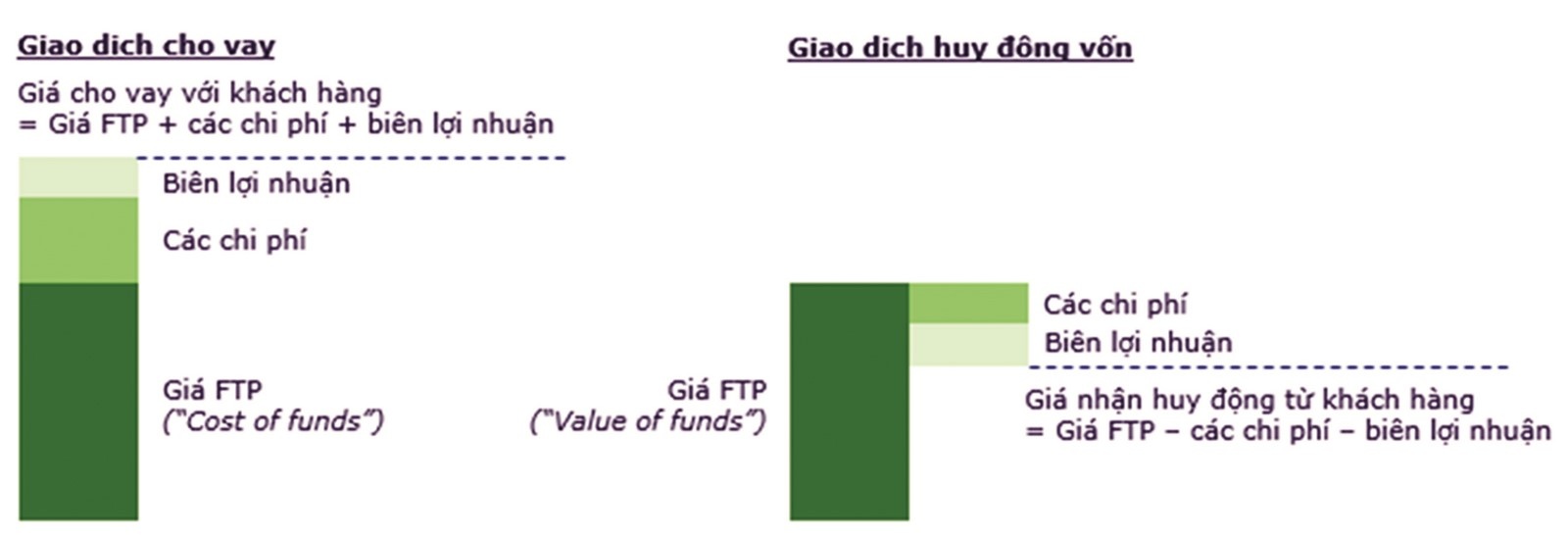

Cơ chế FTP ra đời với mô hình quản lý vốn một cách tập trung tại hội sở chính, trong đó công tác xác định “giá vốn”, hay “giá FTP” của hoạt động huy động vốn và cho vay đều phải được tiến hành thông qua một đơn vị quản lý trung tâm. Qua đó, cơ chế này sẽ giúp tăng cường việc quản lý và đo lường hiệu quả hoạt động của ngân hàng, góp phần giúp tập trung nguồn lực vào những sản phẩm, đơn vị mang lại lợi nhuận tương ứng với rủi ro.

Tại sao cơ chế FTP lại là huyết mạch trong hoạt động của NHTM, đặc biệt trong bối cảnh dịch bệnh Covid-19 này?

Tại Việt Nam, khi chưa có mô hình và cơ chế FTP, các chi nhánh ngân hàng đóng vai trò trung tâm trong việc huy động vốn và cho vay. Từng chi nhánh sẽ tự định giá, khớp các kỳ hạn của danh mục tiền gửi với nhu cầu vay vốn từ phía khách hàng. Do áp lực đạt được chỉ tiêu lợi nhuận, các chi nhánh có xu hướng cho vay kỳ hạn dài để đạt được lợi nhuận tốt nhất, tuy nhiên nguồn vốn huy động cũng chỉ dựa trên những khoản tiền gửi kỳ hạn ngắn hoặc không kỳ hạn. Mối lo về rủi ro thanh khoản luôn diễn ra thường trực và có thể gây ra nhiều hệ lụy mang tính hệ thống cho cả ngân hàng.

Bên cạnh đó, khi chưa áp dụng mô hình FTP, các ngân hàng bán lẻ và khách hàng doanh nghiệp quản lý hoạt động một cách rời rạc. Nguồn vốn “giá rẻ” từ các tài khoản thanh toán (không kỳ hạn) sẽ không được đưa vào định giá một cách bài bản nhằm giúp ngân hàng tối ưu hóa nguồn thu nhập từ lãi thuần. Khi nguồn vốn không được quản lý tập trung, những khoản huy động vốn dài hạn thành công từ một chi nhánh sẽ khó khớp được với nhu cầu vay theo những kỳ hạn tương đồng tại các chi nhánh khác.

Cơ chế FTP sẽ giúp các ngân hàng thiết lập hệ thống quản lý vốn, định giá vốn một cách chiến lược và tập trung tại hội sở chính, từ đó xác định lãi suất cho vay và huy động vốn tốt nhất đến với khách hàng. Cụ thể, do từng cấu phần của giá vốn với hoạt động cho vay đã được xác định rõ thông qua cơ chế FTP, những chương trình hỗ trợ khách hàng trong và sau dịch bệnh sẽ được tiến hành hiệu quả và nhanh chóng tiếp cận thị trường hơn.

Xin ông cho biết các ngân hàng đang triển khai cơ chế FTP như thế nào?

Dựa trên kinh nghiệm thực tiễn tôi nhận thấy một số điểm chung như sau:

Về tổ chức thực hiện, các ngân hàng đang tập trung trách nhiệm quản lý chính sách FTP tại một đơn vị thuộc hội sở chính, thường là bộ phận quản lý Tài sản Nợ/Có. Bộ phận Nguồn vốn đóng vai trò là đơn vị đầu mối trong việc kết nối với thị trường liên ngân hàng. Các khối kinh doanh và chi nhánh ngân hàng là đối tượng phục vụ chính và chịu ảnh hưởng từ cơ chế FTP.

Về cách thức vận hành, dựa trên một cơ chế đã được phê duyệt, từng khoản huy động vốn hoặc cho vay sẽ được xác định một “giá vốn nội bộ” (transfer price). Dựa trên “giá vốn” này, Giám đốc các khối kinh doanh sẽ thêm vào phần biên lợi nhuận để bù đắp cho những rủi ro, chi phí có thể phát sinh tại đơn vị. Ngoài ra, bộ phận quản lý FTP trung tâm sẽ có cái nhìn một cách hệ thống về rủi ro thanh khoản, từ đó tiến hành những hành động cần thiết ở quy mô toàn ngân hàng.

Ngoài những điểm đã đạt được, các ngân hàng Việt Nam đang gặp những trở ngại gì trong việc triển khai cơ chế FTP, thưa ông?

Theo tôi trong nhiều năm nay, các ngân hàng đang đối mặt với 4 khó khăn chính như sau:

Về thị trường lãi suất: Tại Việt Nam đang tồn tại một sự chênh lệch khá lớn giữa lãi suất huy động từ dân cư và tổ chức kinh tế (thị trường 1) và lãi suất vay mượn vốn lẫn nhau giữa các ngân hàng (thị trường 2). Các ngân hàng đang gặp một số khó khăn khi phải tự điều chỉnh cơ chế FTP cho phù hợp với tình hình, dẫn đến một số lệch lạc trong việc xác định “giá vốn FTP”.

Về cơ chế hạch toán: Một số ngân hàng đang hạch toán thu nhập, chi phí từ hệ thống FTP vào một “quỹ chung” (central pool), quản lý tập trung mà chưa có cơ chế để phân bổ về từng Khối kinh doanh, nơi trực tiếp phát sinh hoạt động huy động vốn và cho vay. Quỹ FTP này có thể lời hoặc lỗ rất lớn trong năm, dẫn đến tình trạng kết quả hoạt động của từng khối kinh doanh được phản ánh không chính xác và đầy đủ.

Về tương tác giữa các đơn vị kinh doanh: Có thể nói, việc định giá thông qua cơ chế FTP như một cầu nối giữa các khối kinh doanh trong việc tập trung nguồn lực huy động vốn và cho vay theo từng kỳ hạn phù hợp. Đơn vị huy động được nguồn vốn giá rẻ, ổn định sẽ nhận được nhiều ưu đãi. Ngược lại, những đơn vị cho vay dài hạn sẽ phải trả thêm phần chi phí để phục vụ việc quản lý nguồn thanh khoản chất lượng cao.

Về truyền thông hỗ trợ cơ chế FTP: Hiện tại, việc định giá theo cơ chế FTP chưa là một yêu cầu bắt buộc từ cơ quan quản lý. Các ngân hàng còn gặp nhiều khó khăn trong việc truyền tải chính sách, quy định FTP đến toàn hệ thống, đặc biệt là đến nhân viên các khối kinh doanh, người chịu ảnh hưởng trực tiếp từ cơ chế này.

Về dài hạn, bên cạnh trách nhiệm tuân thủ các chính sách ban hành từ cơ quan quản lý, các ngân hàng thương mại tại Việt Nam cần đầu tư nhiều hơn để rà soát, triển khai những giải pháp chiến lược nhằm tăng cường hiệu quả hoạt động, trong đó có cơ chế FTP. Tất cả nhằm mục đích nâng cao năng lực quản lý, hoạt động kinh doanh theo cơ chế thị trường, đáp ứng các chuẩn mực tiên tiến về quản trị vốn trên thế giới và khu vực.

Xin cảm ơn ông!

Tin liên quan

Tin khác

Sau một năm tăng mạnh, thị trường chứng khoán cần điều gì để đi tiếp?

Thị trường chứng khoán năm 2026: Chu kỳ tái định giá và sàng lọc cơ hội đầu tư?

Bình dân học vụ số: Giải pháp bảo đảm an toàn giao dịch ngân hàng

Dự thảo thay thế Thông tư 32/2024/TT-NHNN: Cơ hội “vẽ lại bản đồ” mạng lưới ngân hàng

Từ "bước ngoặt" nâng hạng đến khát vọng tăng trưởng kép: Cần chiến lược dòng vốn cho kỷ nguyên mới

Bất động sản dưỡng lão sẽ là mỏ vàng mới nếu Việt Nam kịp thời mở cửa chính sách

Tín dụng tiêu dùng tăng tốc: Động lực từ vĩ mô và bài toán quản trị rủi ro

Những biến số nào đang ảnh hưởng tới mục tiêu tăng trưởng và thị trường chứng khoán?

Kinh tế xanh – hướng đi chiến lược để tăng sức cạnh tranh