Nâng tín nhiệm quốc gia, giảm chi phí vay vốn

| Phối hợp thực hiện công tác xếp hạng tín nhiệm quốc gia | |

| Cung cấp thông tin xếp hạng tín nhiệm quốc gia | |

| Hệ số tín nhiệm quốc gia |

Một triển vọng ổn định không mong muốn

Dù được đánh giá là nước có kinh tế vĩ mô (KTVM) ổn định, tăng trưởng kinh tế tích cực, lạm phát được kiềm chế và duy trì ở mức thấp nhưng xếp hạng tín nhiệm (XHTN) quốc gia của Việt Nam vẫn đang ở mức thấp hơn so với hầu hết các nước đang phát triển trong khu vực và trên thế giới.

Trong năm 2016, một loạt các tổ chức XHTN quốc tế đã đưa ra kết luận về XHTN đối với Việt Nam: Tháng 4/2016, Standard&Poors (S&P) giữ nguyên mức XHTN của Việt Nam (đánh giá vào tháng 3/2015) ở mức BB- cho dài hạn và B+ trong ngắn hạn với triển vọng ổn định. Fitch cũng cùng quan điểm với S&P khi đưa ra kết luận của mình trong tháng 5/2016, theo đó XHTN của Việt Nam ở mức BB-, triển vọng ổn định (cũng không thay đổi so với xếp hạng đưa ra tháng 10/2015).

|

Vào tháng 9/2016, Moody’s xếp hạng Việt Nam ở mức B1, triển vọng ổn định. So với các nước đang phát triển trong khu vực như Indonesia (được S&P xếp hạng ở mức BB+; Moody’s xếp hạng ở mức Baa3; ) hay Philippines (được S&P xếp hạng ở mức BBB; Moody’s xếp hạng ở mức ở bậc Baa2) thì các mức XHTN trên của Việt Nam còn thấp và còn rất xa với mức “Đầu tư” (như theo Moody’s là mức Baa3; BBB theo chuẩn của S&P hoặc Fitch) - mức mà lúc đó mới có nhiều quỹ đầu tư toàn cầu quan tâm đầu tư vào các trái phiếu.

Theo ông Phạm Hồng Hải, Tổng giám đốc HSBC Việt Nam, XHTN chưa cao của Việt Nam chủ yếu do hệ thống NH vẫn đang trong quá trình tái cơ cấu và tỷ lệ nợ xấu vẫn cần được giảm xuống. Ngoài ra, tốc độ tăng nợ công của Chính phủ vẫn đang ở mức cao, tăng trưởng tín dụng cao cũng là yếu tố gây quan ngại với các tổ chức XHTN.

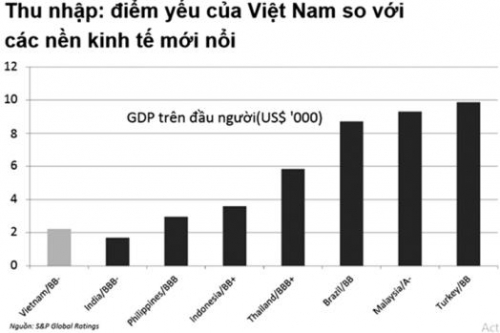

Ông Kim Eng Tan, Giám đốc cấp cao tổ chức XHTN S&P chỉ ra nguyên nhân chính khiến XHTN Việt Nam vẫn ở mức thấp: Thu nhập GDP bình quân đầu người thấp (ảnh hưởng đến khả năng tiết kiệm); Mức nợ Chính phủ cao và tăng nhanh; tăng trưởng tín dụng cao trong bối cảnh thu nhập bình quân đầu người thấp; Lịch sử lạm phát cao và thiếu ổn định (chuyên gia này nhấn tới lạm phát cao của những năm đầu trong giai đoạn 2011-2016); môi trường chính sách vẫn khá phức tạp cho việc dự đoán; Quy mô thị trường vốn nhỏ…

Nhắc lại về cuộc khủng hoảng tài chính toàn cầu vừa qua chuyên gia này chỉ ra, đã có rất nhiều nền kinh tế lớn gặp khó khăn do các khoản nợ Chính phủ cao. Trong những trường hợp như thế, các NHTW có thể làm gì? Phần lớn họ sẽ tăng quy mô bảng tài sản bằng cách mua các tài sản nợ vào (như thông qua các gói nới lỏng định lượng QE), hạ chi phí cấp vốn xuống thấp... “Ở các quốc gia phát triển, không ai lo lắng quá nhiều với các hành động như vậy.

Và ông Kim cho rằng phần nào cho những vấn đề còn yếu của Việt Nam vừa nêu được bù đắp bởi những yếu tố tích cực như: tăng trưởng kinh tế cao so với các nước trong khu vực, KTVM và chính trị ổn định, nợ nước ngoài của Việt Nam mới nằm ở mức trung bình, lãi suất hiện tại ở mức thấp và ổn định, người dân tin cậy vào quản lý của Chính phủ… là những yếu tố tích cực của Việt Nam hiện nay.

Hướng tới cải thiện

Cải thiện được XHTN quốc gia không chỉ giúp nâng hình ảnh, uy tín đất nước, thu hút đầu tư mà cũng là cơ sở quan trọng để Chính phủ, hệ thống NH cũng như khu vực DN nhà nước và tư nhân có nhiều cơ hội hơn trong tiếp cận các nguồn vốn bên ngoài với chi phí thấp hơn, tạo thêm dư địa cho phát triển của Việt Nam.

Theo ông Hải, nếu Việt Nam có thể cải thiện XHTN lên mức chuẩn đầu tư thì chi phí vay vốn của Chính phủ và của các DN tại Việt Nam sẽ được cải thiện đáng kể, tối thiểu từ 50 - 100 điểm cơ bản (0,5 - 1%) cho kỳ hạn 5 - 10 năm. “Việt Nam nên tiếp tục củng cố các yếu tố dẫn tới các điểm đánh giá tích cực như tiếp tục hội nhập sâu rộng đối với kinh tế thế giới để hưởng lợi từ những chương trình hỗ trợ về kỹ thuật và tài chính, tiếp tục đa dạng hóa nền kinh tế.

Bên cạnh đó, cần nỗ lực giảm chi ngân sách để giảm tốc độ gia tăng nợ công, tiếp tục các ưu tiên như ổn định KTVM và kiềm chế lạm phát, tập trung phát triển những lĩnh vực đóng góp cao vào tăng trưởng như sản xuất và xuất khẩu và thu hút vốn đầu tư nước ngoài. Cải cách hệ thống NH, xử lý nợ xấu và cải cách khu vực kinh tế Nhà nước cần được thực hiện quyết liệt.

Thị trường vốn cũng cần được phát triển để giảm gánh nặng lên hệ thống NH dẫn đến giảm dần tăng trưởng tín dụng hàng năm và nâng chất lượng tăng trưởng kinh tế. Việt Nam cũng cần phải có chính sách ưu tiên phát triển những lĩnh vực phù hợp với chiến lược phát triển dài hạn của đất nước” - ông Hải đề xuất.

Cải thiện năng lực quản lý; tăng cường tính ổn định và dễ dự báo của các chính sách; cải thiện ngân sách, giữ mặt bằng nợ nước ngoài như hiện tại; giảm thiểu các rủi ro pháp lý; cải thiện hơn nữa chất lượng tín dụng… cũng là những khuyến nghị được chuyên gia Kim Eng Tan đưa ra để cải thiện XHTN của Việt Nam trong tương lai.

Trong đó, tăng cường sự ổn định và tính dễ dự báo của chính sách là một trong những yếu tố quan trọng để kinh tế Việt Nam phát triển bền vững cũng như sẽ giúp các NĐT nước ngoài có cái nhìn tích cực hơn và chọn Việt Nam là điểm đến. “Khi đề cập tới thu hút NĐT nước ngoài thì chúng ta đều thấy một chia sẻ khá phổ biến là các bạn cần cải cách nhiều hơn, cần mở rộng nền kinh tế hơn, chào đón hơn các NĐT nước ngoài…

Tuy nhiên, chúng ta không thể nào mở quá nhiều” - chuyên gia này nhấn mạnh. Bởi mở quá nhiều và quá mạnh sẽ không tốt bằng mở một cách chắc chắn, có lộ trình và chính sách ổn định, có thể dự báo được. Đã có những quốc gia mở nhanh và mạnh, nhưng sau đó thấy bất lợi lại thay đổi, đảo ngược chính sách. “Đấy mới chính là yếu tố khiến các NĐT nước ngoài e ngại” - chuyên gia này chỉ ra.

Theo TS. Nguyễn Trí Hiếu, chuyên gia TC-NH, cần xác định việc cải thiện XHTN là không ngừng nghỉ và dài lâu. Đồng thời, cần có đánh giá, xem xét các vấn đề, chỉ số mà chúng ta còn yếu để từ đó xây dựng kế hoạch cải thiện cụ thể. Trong đó, vấn đề nợ công cần đặc biệt quan tâm theo hướng cần tính toán một cách rõ ràng, công khai và theo các thông lệ quốc tế để các tổ chức XHTN có cơ sở tốt hơn trong nhìn nhận đánh giá về Việt Nam.

Tin liên quan

Tin khác

Kinh tế bật nhịp mới, chứng khoán đón sóng kỳ vọng

Điểm lại thông tin kinh tế ngày 4/12

Phố Wall đi ngang trước thềm cuộc họp Fed

Cổ phiếu bất động sản, chứng khoán giữ nhịp thị trường

Cảnh báo thao túng giá đất: Cần giám sát đặc biệt

Điểm lại thông tin kinh tế ngày 3/12

Kỳ vọng xoay trục chính sách từ Fed đẩy Phố Wall áp sát đỉnh lịch sử

Tháo điểm nghẽn chính sách nhà ở xã hội: Hà Nội cam kết minh bạch và liên thông

HDBank được chấp thuận chia cổ tức và cổ phiếu thưởng tổng cộng 30%