Trump - Fed đối đầu, lợi suất trái phiếu dài hạn Mỹ có thể lên cao hơn

| Chuyên gia kinh tế cảnh báo nền kinh tế Mỹ xuất hiện nhiều rủi ro Tổng thống Trump sẽ đi bao xa trong "cuộc đối đầu" với Fed? |

|

| Cuộc đối đầu Trump - Fed có nguy cơ đẩy lãi suất trái phiếu dài hạn Mỹ lên cao hơn |

Áp lực chính trị và rủi ro lợi suất dài hạn

Trong nhiều tuần, ông Trump liên tục chỉ trích Chủ tịch Fed Jerome Powell vì không cắt giảm mạnh lãi suất để kích thích kinh tế và - theo quan điểm của ông - giúp giảm chi phí nợ của chính phủ. Trump đã đề cử Chủ tịch Hội đồng Cố vấn Kinh tế vào Hội đồng Thống đốc Fed và hiện tìm cách loại bỏ Thống đốc Lisa Cook, mở ra một cuộc chiến pháp lý về tính độc lập của Fed.

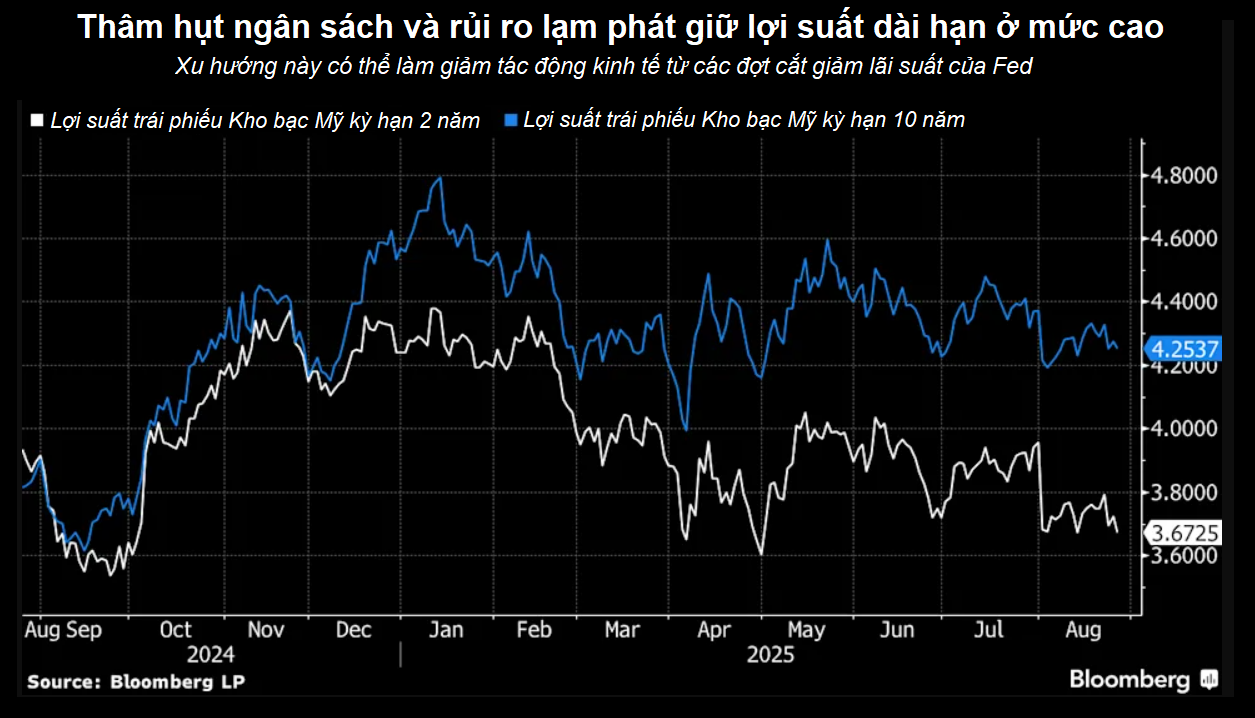

Tuy Fed kiểm soát lãi suất ngắn hạn, lợi suất trái phiếu kho bạc kỳ hạn 10 năm - được quyết định hàng ngày bởi giới đầu tư toàn cầu - mới là yếu tố chi phối chi phí vay thế chấp, vay doanh nghiệp và hàng nghìn tỷ USD nợ khác của Mỹ.

Ngay cả khi ông Powell phát tín hiệu có thể bắt đầu nới lỏng chính sách từ tháng tới, lợi suất dài hạn vẫn duy trì ở mức cao do nhiều yếu tố như thuế quan đe dọa làm trầm trọng thêm lạm phát; thâm hụt ngân sách buộc Bộ Tài chính phát hành thêm lượng lớn trái phiếu; và kế hoạch cắt giảm thuế của Trump có thể tạo thêm cú hích tăng trưởng vào năm tới.

Thị trường cũng lo ngại Fed, nếu rơi vào tầm kiểm soát chính trị, có thể hạ lãi suất quá nhanh và quá mạnh, làm suy giảm uy tín trong việc kiềm chế lạm phát. Trong kịch bản đó, lợi suất dài hạn có thể tăng cao hơn nữa, siết chặt điều kiện tài chính và gây biến động các thị trường khác.

“Việc thị trường lao động Mỹ yếu đi cùng với sức ép từ Nhà Trắng đối với Fed, cả về thể chế lẫn cá nhân, đang tạo ra rắc rối thực sự cho nhà đầu tư trái phiếu”, David Roberts, Giám đốc thu nhập cố định tại Nedgroup Investments, nhận định và dự báo lãi suất dài hạn sẽ tăng ngay cả khi lãi suất ngắn hạn giảm.

“Lạm phát hiện cao hơn nhiều so với mục tiêu của Fed. Tiền rẻ hơn lúc này có thể kích hoạt sự bùng nổ, làm đồng USD suy yếu và lạm phát tăng mạnh hơn”, ông nhận định.

|

Phản ứng thị trường và thách thức đối với Fed

Áp lực lợi suất trái phiếu không chỉ xảy ra ở Mỹ. Tại Anh, Pháp và nhiều quốc gia khác, nợ công lớn cùng tình hình chính trị bất định cũng đang khiến lợi suất trái phiếu dài hạn bị đẩy lên.

Trong chiến dịch tranh cử năm ngoái, khi nhà đầu tư đặt cược vào khả năng ông Trump thắng cử, lợi suất trái phiếu kỳ hạn 10 năm tăng mạnh dù Fed đã bắt đầu hạ lãi suất điều hành từ mức cao nhất trong hơn hai thập kỷ. Giới đầu tư khi đó kỳ vọng chương trình cắt giảm thuế và gỡ bỏ quy định của ông Trump sẽ thúc đẩy nền kinh tế vốn bất ngờ bền bỉ.

Từ khi nhậm chức, ông Trump giữ nguyên lập trường cứng rắn, trong khi cuộc chiến thương mại khó lường làm xáo trộn triển vọng kinh tế, khiến nhà đầu tư nước ngoài thận trọng và đẩy giá cả tiêu dùng tăng thêm. Đợt áp thuế hồi tháng 4 đã gây ra một trong những đợt bán tháo trái phiếu nặng nề nhất nhiều thập kỷ, khiến lợi suất tăng vọt. Sau đó ông Trump phải tạm dừng, thừa nhận thị trường “trở nên hoảng loạn và sợ hãi”.

Tuy nhiên, ông đã tái áp thuế nhập khẩu, trong khi kế hoạch cắt giảm thuế dự kiến sẽ làm thâm hụt ngân sách tăng thêm hơn 3 nghìn tỷ USD trong 10 năm tới - trừ khi các mức thuế này được duy trì đủ lâu để tạo nguồn thu bù đắp.

“Mỹ phải phát hành lượng nợ khổng lồ để tài trợ cho thâm hụt ngân sách”, Michael Arone, Giám đốc chiến lược đầu tư tại State Street Investment Management, nhận định và thêm rằng: “Điều này càng làm gia tăng lo ngại về tăng trưởng và lạm phát. Tôi dự báo lợi suất dài hạn sẽ duy trì cao và biến động hơn so với kỳ vọng”.

Bộ trưởng Tài chính Scott Bessent khẳng định các biện pháp cắt giảm chi tiêu và thúc đẩy tăng trưởng cuối cùng sẽ giúp kéo lợi suất trái phiếu kỳ hạn 10 năm xuống - thước đo mà ông coi là chỉ số thành công. Nhưng đến nay điều đó chưa xảy ra. Dù lợi suất ngắn hạn giảm nhờ kỳ vọng Fed tiếp tục cắt giảm lãi suất, lợi suất kỳ hạn 10 năm hôm thứ Ba vẫn tăng lên 4,31% trước khi lùi về khoảng 4,26%, gần mức khi ông Trump đắc cử tháng 11. Lợi suất kỳ hạn 30 năm cũng tăng lên 4,92%.

Phản ứng này được coi là khá ôn hòa sau thông báo ông Trump sa thải Thống đốc Lisa Cook vì cáo buộc gian lận thế chấp - chưa được chứng minh. Bà Cook tuyên bố sẽ kiện ra tòa và Fed cho biết sẽ tuân thủ phán quyết.

“Nỗ lực loại bỏ Thống đốc Fed Lisa Cook là yếu tố chi phối thị trường hôm thứ Ba. Mức phí bảo hiểm kỳ hạn cao hơn ở đầu dài hạn của đường cong lợi suất là hậu quả lớn nhất cho đến nay. Tuy nhiên, nếu những nỗ lực giành quyền kiểm soát chính trị đối với Fed đạt được nhiều tiến triển hơn, chúng ta nên kỳ vọng một phản ứng lớn hơn về cả phí bảo hiểm và kỳ vọng lạm phát”, các chuyên gia của Bloomberg nói.

Một phần phản ứng thị trường phản ánh niềm tin rằng tòa án sẽ bảo vệ tính độc lập của Fed. Priya Misra, quản lý danh mục đầu tư tại JPMorgan Investment Management, cho rằng các “cơ chế bảo vệ thể chế vẫn luôn giữ chặt Fed khỏi áp lực chính trị”. Bà nhận định ngay cả người thay thế bà Cook cũng khó thay đổi định hướng chính sách trong ngắn hạn.

Trong khi đó, với đà tăng trưởng việc làm chậm lại và ông Powell phát tín hiệu có thể cắt giảm lãi suất ngay từ tháng tới, thị trường đã định giá 5 đợt hạ 0,25 điểm phần trăm từ nay đến cuối năm sau. Chủ tịch Powell, người được ông Trump bổ nhiệm và sẽ kết thúc nhiệm kỳ vào tháng 5/2026, khẳng định sẽ không từ chức và tiếp tục tìm cách bảo vệ Fed khỏi can thiệp chính trị.

Tuy nhiên, những nỗ lực ngày càng tăng của ông Trump nhằm tái cấu trúc Fed gần như chắc chắn sẽ giữ cho thị trường trái phiếu trong trạng thái căng thẳng, với lợi suất dài hạn duy trì ở mức cao.

Các nhà đầu tư đã quen với việc Fed hoạt động độc lập, khi các tổng thống Mỹ gần đây thường tránh để bị coi là tác động tới chính sách tiền tệ. Sự độc lập này chưa từng bị thử thách kể từ đầu thập niên 1970, khi chính quyền Nixon gây áp lực buộc Chủ tịch Arthur Burns giữ lãi suất thấp, dẫn tới bùng nổ lạm phát và trở thành bài học cảnh báo cho đến nay.

“Thông điệp bất thành văn của Fed là: đừng trở thành Arthur Burns”, Steve Sosnick, Giám đốc chiến lược tại Interactive Brokers, nói và nhấn mạnh rằng: “Không cúi đầu trước áp lực chính trị”.

Tin liên quan

Tin khác

ACB lọt Top 10 Báo cáo thường niên tốt nhất ngành tài chính

Diễn biến thị trường tài chính - tiền tệ quốc tế sáng 16/12

Diễn biến thị trường tài chính - tiền tệ quốc tế sáng 15/12

USD rớt giá do sự phân kỳ chính sách giữa Fed và các NHTW khác

NHTW nào sẽ “nối gót” Fed giảm lãi suất trong tuần này?

Bất đồng về lãi suất tại Fed có thể còn sâu sắc hơn trong năm 2026

Triển vọng đồng USD kém khả quan trước kỳ vọng Fed sẽ giảm thêm lãi suất

Diễn biến thị trường tài chính - tiền tệ quốc tế tuần từ 8-13/12